|

|

Information zum Blog

Jörg Meyer

Diplom-Volkswirt (Univ.)

joerg.meyer[at]mastertraders.de

Herausarbeitung von Investment- und Tradingideen mit überdurchschnittlichen Kurschancen für einen Zeitraum von Tagen bis Monaten bei konsequenter Risikominimierung.

Darüberhinaus wird das "Wie" des Tradings besprochen und allgemeines Know How für erfolgreiches Handeln auf kurz- bis mittelfristiger Ebene vermittelt.

Realisierte Performance im jeweiligen Jahr

2007: +220%

2008: +12%

2009: +215%

2010: +75%

2011: +23%

2012: +36% | 18.287 € (Bescheinigung)

2013: +52% | 26.281 € (Bescheinigung)

2014: +19% | 9.415 € (Bescheinigung)

2015: +32% | 15.904 € (Bescheinigung)

Zuletzt beendete Trades im Trading-Channel

Steico: +20%

W&W: -2,5%

Windeln.de: +5%

Sixt: +16,5%

Biotest Vz.: +15%

Verbio: +5%

OHB: -2,3%

Jenoptik: -1,7%

GFT: -3,2%

Ströer: +8%

Hugo Boss: +3,2%

Wacker Chemie: -8%

Nordex: +7,2%

Lufthansa: +6,5%

Datagroup: -4,3%

TeleColumbus: +7%

Freenet: +12%

WCM: +25%

Süss Microtec: +40%

Hinweis nach WPHG §34b zur Aufklärung über mögliche Interessenskonflikte:

Jörg Meyer handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren.

Diplom-Volkswirt (Univ.)

joerg.meyer[at]mastertraders.de

Herausarbeitung von Investment- und Tradingideen mit überdurchschnittlichen Kurschancen für einen Zeitraum von Tagen bis Monaten bei konsequenter Risikominimierung.

Darüberhinaus wird das "Wie" des Tradings besprochen und allgemeines Know How für erfolgreiches Handeln auf kurz- bis mittelfristiger Ebene vermittelt.

Realisierte Performance im jeweiligen Jahr

2007: +220%

2008: +12%

2009: +215%

2010: +75%

2011: +23%

2012: +36% | 18.287 € (Bescheinigung)

2013: +52% | 26.281 € (Bescheinigung)

2014: +19% | 9.415 € (Bescheinigung)

2015: +32% | 15.904 € (Bescheinigung)

Zuletzt beendete Trades im Trading-Channel

Steico: +20%

W&W: -2,5%

Windeln.de: +5%

Sixt: +16,5%

Biotest Vz.: +15%

Verbio: +5%

OHB: -2,3%

Jenoptik: -1,7%

GFT: -3,2%

Ströer: +8%

Hugo Boss: +3,2%

Wacker Chemie: -8%

Nordex: +7,2%

Lufthansa: +6,5%

Datagroup: -4,3%

TeleColumbus: +7%

Freenet: +12%

WCM: +25%

Süss Microtec: +40%

Hinweis nach WPHG §34b zur Aufklärung über mögliche Interessenskonflikte:

Jörg Meyer handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren.

Jörg Meyers Trading Channel besteht aus einem Trading Tagebuch für mittelfristige Strategiebesprechungen

und einem Live Trading Ticker für neue Käufe, Verkäufe und kurze Marktkommentare.

Jörg Meyer schrieb am

Montag, 25.04. in seinem Trading Tagebuch:

Liebe Trader,

für Breakout-Trader ergibt sich heute eine Chance bei Sixt. Die Aktie hatte vor einigen Wochen einen Pivotal Point gebildet. Was war geschehen?

Die Dividende von 1,50 Euro/Aktie lag über den Erwartungen.

Man hat ein kleines ...

Außerdem verfasste er in den letzten Tagen 0 Meldungen in seinem Live Trading Ticker, die unmittelbar an seine Kunden per Mail gesendet wurden:

| Live Trading Ticker |

| 31.12. 16:24 Uhr ******************* |

| 29.12. 11:07 Uhr ******************* |

| 20.12. 13:20 Uhr Gekauft 400 H&R (775700) zu 15,60 Euro |

| 15.12. 10:06 Uhr Verkauft 60 MTU zu 107,45 Euro (+38%) |

| 05.12. 16:20 Uhr Zugekauft 600 Kontron (605395) zu 2,855 Euro |

Archiv

1 Beitrag

Juni 20164 Beiträge

Mai 20163 Beiträge

April 20161 Beitrag

November 20151 Beitrag

August 20151 Beitrag

Mai 20152 Beiträge

Februar 20152 Beiträge

Januar 20151 Beitrag

November 20141 Beitrag

August 20142 Beiträge

Juli 20141 Beitrag

Juni 20141 Beitrag

Mai 20141 Beitrag

April 20141 Beitrag

Februar 20143 Beiträge

Januar 20141 Beitrag

Oktober 20131 Beitrag

September 20131 Beitrag

August 20132 Beiträge

März 20131 Beitrag

Februar 20132 Beiträge

Januar 20132 Beiträge

Dezember 20122 Beiträge

November 20124 Beiträge

Oktober 20123 Beiträge

September 20122 Beiträge

August 20124 Beiträge

Juli 20122 Beiträge

Juni 20124 Beiträge

Mai 20123 Beiträge

April 20125 Beiträge

März 20124 Beiträge

Februar 20124 Beiträge

Januar 20124 Beiträge

Dezember 20114 Beiträge

November 20114 Beiträge

Oktober 20114 Beiträge

September 20115 Beiträge

August 20114 Beiträge

Juli 20115 Beiträge

Juni 20114 Beiträge

Mai 20115 Beiträge

April 20117 Beiträge

März 20118 Beiträge

Februar 20116 Beiträge

Januar 20114 Beiträge

Dezember 20107 Beiträge

November 20105 Beiträge

Oktober 20105 Beiträge

September 20109 Beiträge

August 20106 Beiträge

Juli 20102 Beiträge

Juni 20104 Beiträge

Mai 20108 Beiträge

April 20109 Beiträge

März 20109 Beiträge

Februar 20108 Beiträge

Januar 20106 Beiträge

Dezember 20098 Beiträge

November 20099 Beiträge

Oktober 200915 Beiträge

September 200914 Beiträge

August 200912 Beiträge

Juli 200917 Beiträge

Juni 200916 Beiträge

Mai 20099 Beiträge

April 200910 Beiträge

März 20099 Beiträge

Februar 20097 Beiträge

Januar 20097 Beiträge

Dezember 20089 Beiträge

November 200812 Beiträge

Oktober 200810 Beiträge

September 200817 Beiträge

August 20086 Beiträge

Juli 20087 Beiträge

Juni 200817 Beiträge

Mai 200820 Beiträge

April 200814 Beiträge

März 20089 Beiträge

Februar 200813 Beiträge

Januar 200810 Beiträge

Dezember 200710 Beiträge

November 200717 Beiträge

Oktober 200725 Beiträge

September 200713 Beiträge

August 20078 Beiträge

Juli 200712 Beiträge

Juni 200719 Beiträge

Mai 200728 Beiträge

April 200745 Beiträge

März 200744 Beiträge

Februar 200743 Beiträge

Januar 2007

Highperformance-Aktien

Reales 50.000 € Trading-Depot

Reales 50.000 € Trading-Depot

Freitag, 30. März 2012

Swing Trading Chancen nach der Konsolidierung

Liebe Leser,

der Gesamtmarkt hat im Wochenverlauf eine kleine Verschnaufpause eingelegt. Der übergeordnete Trend zeigt weiterhin nach oben, sodass die präferierte Richtung die Long-Seite bleibt. Infolge der kleinen Schwächephasen sind auch einige starke Trendwerte etwas zurückgekommen, sodass nun bessere Chance-Risiko-Verhältnisse für Trades vorliegen.

Im MDax gehört Lanxess zu den besten Titeln. Vergangene Woche kommunizierte das Unternehmen einen guten Ausblick auf 2012. Zum einen soll die neue Geschäftsperiode vielversprechend gestartet sein und zum anderen sieht man sich auf einem guten Weg das mittelfristige EBITDA-Ziel (vor Sondereinflüssen) von 1,4 Mrd. Euro in 2015 zu erreichen. "LANXESS ist insgesamt optimistisch ins das Jahr 2012 gestartet und geht [...] von einer soliden Geschäftsentwicklung im laufenden Jahr aus." Wachstumspotenzial sieht Lanxess bei umweltfreundlichen Reifen und Kunststoffen. Hier möchte man bis 2015 den Umsatz von 1,5 Mrd. Euro auf 2,7 Mrd. Euro deutlich steigern. Regional werden die BRIC-Staaten und vor allem Brasilien, China und Indien eine "zentrale Rolle" als Wachstumsregion einnehmen. Insgesamt hat Lanxess vier Megatrends identifiziert von diesen es zu profitieren gilt. Das sind: Mobilität (Hochleistungs-Kautschuk für Reifen), Landwirtschaft (Chemie- und Agrochemikalien zur Ertragssteigerung), Urbanisierung und Wasser (Lösungen für die Wasseraufbereitung und -reinigung).

Die Aktie markierte nach dem Ausblick bei 63,80 Euro ein neues Jahreshoch. Seit vier Tagen konsolidiert das Papier. Für den heutigen Freitag kann man sich mit einem Stopp-Buy bei 60,45 Euro in Trendrichtung einstoppen lassen. Die Verlustbegrenzung sollte bei 58,50 Euro erfolgen.

Eine zweite MDax-Aktie, die mit hohem Momentum überzeugen kann, ist Gildemeister. Verantwortlich für diese Stärke ist ein optimistischer Ausblick auf 2012. Ersten soll der Auftragseingang mit über 2 Mrd. Euro das gute Niveau von 2011 nochmals toppen. Zweitens wird ein 12,5%iges Umsatzwachstum auf mehr als 1,9 Mrd. Euro prognostiziert. Drittens ist im Zuge dieses Wachstums mit einem deutlichen Anstieg des Überschusses um über 42% auf 65 Mio. Euro zu rechnen. Nach Unternehmensangaben gibt es "keine gravierenden Anzeichen für einen Konjunktureinbruch". Für 2013 plant Gildemeister zum gegenwärtigen Zeitpunkt eine "moderate Steigerung".

Bei der Aktie kann man sich über 14,55 Euro einstoppen lassen und den Trade im Anschluss bei 14 Euro absichern.

der Gesamtmarkt hat im Wochenverlauf eine kleine Verschnaufpause eingelegt. Der übergeordnete Trend zeigt weiterhin nach oben, sodass die präferierte Richtung die Long-Seite bleibt. Infolge der kleinen Schwächephasen sind auch einige starke Trendwerte etwas zurückgekommen, sodass nun bessere Chance-Risiko-Verhältnisse für Trades vorliegen.

Im MDax gehört Lanxess zu den besten Titeln. Vergangene Woche kommunizierte das Unternehmen einen guten Ausblick auf 2012. Zum einen soll die neue Geschäftsperiode vielversprechend gestartet sein und zum anderen sieht man sich auf einem guten Weg das mittelfristige EBITDA-Ziel (vor Sondereinflüssen) von 1,4 Mrd. Euro in 2015 zu erreichen. "LANXESS ist insgesamt optimistisch ins das Jahr 2012 gestartet und geht [...] von einer soliden Geschäftsentwicklung im laufenden Jahr aus." Wachstumspotenzial sieht Lanxess bei umweltfreundlichen Reifen und Kunststoffen. Hier möchte man bis 2015 den Umsatz von 1,5 Mrd. Euro auf 2,7 Mrd. Euro deutlich steigern. Regional werden die BRIC-Staaten und vor allem Brasilien, China und Indien eine "zentrale Rolle" als Wachstumsregion einnehmen. Insgesamt hat Lanxess vier Megatrends identifiziert von diesen es zu profitieren gilt. Das sind: Mobilität (Hochleistungs-Kautschuk für Reifen), Landwirtschaft (Chemie- und Agrochemikalien zur Ertragssteigerung), Urbanisierung und Wasser (Lösungen für die Wasseraufbereitung und -reinigung).

Die Aktie markierte nach dem Ausblick bei 63,80 Euro ein neues Jahreshoch. Seit vier Tagen konsolidiert das Papier. Für den heutigen Freitag kann man sich mit einem Stopp-Buy bei 60,45 Euro in Trendrichtung einstoppen lassen. Die Verlustbegrenzung sollte bei 58,50 Euro erfolgen.

Eine zweite MDax-Aktie, die mit hohem Momentum überzeugen kann, ist Gildemeister. Verantwortlich für diese Stärke ist ein optimistischer Ausblick auf 2012. Ersten soll der Auftragseingang mit über 2 Mrd. Euro das gute Niveau von 2011 nochmals toppen. Zweitens wird ein 12,5%iges Umsatzwachstum auf mehr als 1,9 Mrd. Euro prognostiziert. Drittens ist im Zuge dieses Wachstums mit einem deutlichen Anstieg des Überschusses um über 42% auf 65 Mio. Euro zu rechnen. Nach Unternehmensangaben gibt es "keine gravierenden Anzeichen für einen Konjunktureinbruch". Für 2013 plant Gildemeister zum gegenwärtigen Zeitpunkt eine "moderate Steigerung".

Bei der Aktie kann man sich über 14,55 Euro einstoppen lassen und den Trade im Anschluss bei 14 Euro absichern.

| bewerten | 4 Bewertungen |

|

Montag, 26. März 2012

Kategorie: Real Money-Trading |

0 Kommentare

Verkehrstechnik-Spezialist bildet ein Swing Trading-Setup

Liebe Leser,

beim Swing Trading versucht man nach einer Konsolidierung den Einstieg in Richtung des übergeordneten Trends zu finden. Dass kann auch den Vorteil mit sich bringen, dass die Positionseröffnung in der Nähe eines lokalen Tiefs erfolgt und dadurch gut mit einem Stoppkurs abgesichert werden kann.

Die Schaltbau-Aktie gehört im mittelfristigen Chartbild zu den stärksten Nebenwerten. In den vergangenen Jahren hat sich ein intakter, charttechnischer Aufwärtstrend gebildet, welcher sogar der Staatsschuldenkrise standhielt. Mitte März erreicht der Kurs bei 84,50 Euro ein neues Allzeithoch. Nachdem die Aktie in den letzten Tagen etwas zurückgekommen ist, bietet sich im Bereich um 79 Euro eine Swing Trading-Position an. Ein geeignetes Stoppniveau liegt bei 75 Euro.

Schaltbau ist ein Spezialist für Komponenten sowie Systeme für die Industrie und Verkehrstechnik. Untergliedert ist das Geschäft in die drei Felder mobile Verkehrstechnik (u.a. Türsysteme, Einstiegshilfen), stationäre Verkehrstechnik (u.a. Bahnübergangssysteme, Weichenheizung, Warntechnik, Bremsen für Kränke oder Windkraftanlagen) und Komponenten (u.a. Steckverbinder, Bahngeräte). Aufgrund der Urbanisierung fließen Investitionen permanent in den Ausbau und die Modernisierung des Nahverkehrs, wovon Schaltbau profitiert.

Während die Umsätze in den letzten Jahren zwischen 232 und 288 Mio. Euro schwankten, konnte die Profitabilität kontinuierlich gesteigert werden. Lag die EBIT-Marge in 2006 noch bei 5,5%, so stieg diese bis 2011 auf 8,6% an. Das Geschäftsjahr 2011 verlief hervorragend. Die Erlöse erreichten mit 318,4 Mio. Euro (+13,6%) einen neuen Rekordwert. Das EBIT nahm um 15,5% auf 27,5 Mio. Euro zu. Netto belief sich der Gewinn auf 21,7 Mio. Euro oder 9,38 Euro/Aktie, wobei hier Sondereffekte enthalten sind. Aktionären soll für das abgelaufene Jahr eine Dividende von 1,80 Euro/Aktie (Rendite: 2,18%) gezahlt werden. Der Start in 2012 ist nach Unternehmensangaben "gut" gewesen. Bis Jahresende wird ein Umsatz von 350 Mio. Euro angepeilt, wobei der Gewinn je Aktie unterhalb von 2011 liegen wird, da Integrationskosten entstehen und positive Einmaleffekte wegfallen. Prognostiziert wird ein Nettogewinn i.H.v. 8,83 Euro. Damit beträgt das KGV moderate 9,3 und sinkt perspektivisch für 2013 auf rund 8,7. Spätestens 2015 möchte das Unternehmen einen Gewinn je Aktie von 11 Euro einfahren. Gut möglich, dass diese Prognose schon früher erreicht wird.

beim Swing Trading versucht man nach einer Konsolidierung den Einstieg in Richtung des übergeordneten Trends zu finden. Dass kann auch den Vorteil mit sich bringen, dass die Positionseröffnung in der Nähe eines lokalen Tiefs erfolgt und dadurch gut mit einem Stoppkurs abgesichert werden kann.

Die Schaltbau-Aktie gehört im mittelfristigen Chartbild zu den stärksten Nebenwerten. In den vergangenen Jahren hat sich ein intakter, charttechnischer Aufwärtstrend gebildet, welcher sogar der Staatsschuldenkrise standhielt. Mitte März erreicht der Kurs bei 84,50 Euro ein neues Allzeithoch. Nachdem die Aktie in den letzten Tagen etwas zurückgekommen ist, bietet sich im Bereich um 79 Euro eine Swing Trading-Position an. Ein geeignetes Stoppniveau liegt bei 75 Euro.

Schaltbau ist ein Spezialist für Komponenten sowie Systeme für die Industrie und Verkehrstechnik. Untergliedert ist das Geschäft in die drei Felder mobile Verkehrstechnik (u.a. Türsysteme, Einstiegshilfen), stationäre Verkehrstechnik (u.a. Bahnübergangssysteme, Weichenheizung, Warntechnik, Bremsen für Kränke oder Windkraftanlagen) und Komponenten (u.a. Steckverbinder, Bahngeräte). Aufgrund der Urbanisierung fließen Investitionen permanent in den Ausbau und die Modernisierung des Nahverkehrs, wovon Schaltbau profitiert.

Während die Umsätze in den letzten Jahren zwischen 232 und 288 Mio. Euro schwankten, konnte die Profitabilität kontinuierlich gesteigert werden. Lag die EBIT-Marge in 2006 noch bei 5,5%, so stieg diese bis 2011 auf 8,6% an. Das Geschäftsjahr 2011 verlief hervorragend. Die Erlöse erreichten mit 318,4 Mio. Euro (+13,6%) einen neuen Rekordwert. Das EBIT nahm um 15,5% auf 27,5 Mio. Euro zu. Netto belief sich der Gewinn auf 21,7 Mio. Euro oder 9,38 Euro/Aktie, wobei hier Sondereffekte enthalten sind. Aktionären soll für das abgelaufene Jahr eine Dividende von 1,80 Euro/Aktie (Rendite: 2,18%) gezahlt werden. Der Start in 2012 ist nach Unternehmensangaben "gut" gewesen. Bis Jahresende wird ein Umsatz von 350 Mio. Euro angepeilt, wobei der Gewinn je Aktie unterhalb von 2011 liegen wird, da Integrationskosten entstehen und positive Einmaleffekte wegfallen. Prognostiziert wird ein Nettogewinn i.H.v. 8,83 Euro. Damit beträgt das KGV moderate 9,3 und sinkt perspektivisch für 2013 auf rund 8,7. Spätestens 2015 möchte das Unternehmen einen Gewinn je Aktie von 11 Euro einfahren. Gut möglich, dass diese Prognose schon früher erreicht wird.

| bewerten | 3 Bewertungen |

|

Freitag, 16. März 2012

Kategorie: Real Money-Trading |

5 Kommentare

Trading-Ideen: Ein Blick auf die Long- und Short-Seite

Liebe Leser,

schauen wir auf einige Trading-Ideen. Auf der Long-Seite ist die Kandidatenliste sehr eingeengt, weil der Markt in den vergangenen Tagen deutlich angezogen ist. Bei den meisten Titeln sind die Chance-Risiko-Verhältnisse ein suboptimal und zwar dahingehend, dass man bei der ersten Marktkonsolidierung mit hoher Wahrscheinlichkeit ausgestoppt wird.

Im MDax gefällt mir zum gegenwärtigen Zeitpunkt eine Lanxess sehr gut. Hintergrund ist die seit Ende Februar andauernde Konsolidierung, welche den intakten Aufwärtstrend bestätigt. Dass Lanxess noch nicht den Ausbruch auf ein neues Hoch vollzogen hat, könnte der Aktie zu einer relativen Stärke während der nächsten verhelfen. Das setzt aber voraus, dass es zum Roatiationsprinzip kommt, d.h. gut gelaufene Aktien wie Brenntag, Celesio oder EADS stärker konsolidieren.

Die Talsohle in der Chemieindustrie dürfte im mit dem Jahresanfang erreicht worden sein. Der Verband der deutschen Chemieindustrie erwartet bis 2020 einen durchschnittlichen Produktionszuwachs von 2-2,5%. Wie es Ende Januar hieß, läuft das Geschäft bei Lanxess "gut", obwohl sich bei den Kunden eine "höhere Nervosität" zeigt. Konkrete Zahlen für 2011 gibt es noch nicht, aber diese wird das Unternehmen am 22.März vorlegen. Für 2012 prognostizierten Analysten zuletzt einem Umsatz von 8,38 Mrd. Euro und einen Gewinn je Aktie von 5,34 Euro. Damit liegt das KGV um 10.

Lanxess ist auf dem aktuellen Niveau interessant. Wer vorsichtiger ist, wartet ab, ob die Aktie bei der nächsten Marktkorrektur eine relative Stärke aufbauen kann. Ansonsten gilt ein Stoppkurs um 52 Euro.

Auf der Short-Seite haben wir leider noch keine klaren Signale in Form konkreter Candlestick-Formationen. Ein Kandidat wäre Rhön Klinikum. Ich habe mich für diese Aktie entschieden, weil sie von der seit Jahresbeginn laufenden Hausse gar nicht profitieren konnte. Institutionelle Anleger meiden den Titel. Wirft man einen Blick auf den mittelfristigen Chart, so fällt ein intakter Abwärtstrend auf. Es bietet sich also die Spekulation auf eine Trendfortsetzung an. Ein geeigneter Trigger für eine Short-Position wäre, wenn die Aktie unter 14,10 Euro fällt. Stoppkurs bei 14,60 Euro.

Merck KGAA ist am gestrigen Donnerstag grandios mit dem Ausbruchsversuch bei 83 Euro gescheitert. Im Anschluss nahm der Verkaufsdruck zu. Auch am heutigen Freitag zeigt die Aktie gegenüber dem Gesamtmarkt eine relative Schwäche. Das könnte darauf hin deuten, dass sich die Konsolidierung weiter fortsetzt. Eine Short-Position kann man auf dem aktuellen Niveau um 81,7 Euro eingehen und mit einem engen Stoppkurs bei 83,6 Euro absichern.

schauen wir auf einige Trading-Ideen. Auf der Long-Seite ist die Kandidatenliste sehr eingeengt, weil der Markt in den vergangenen Tagen deutlich angezogen ist. Bei den meisten Titeln sind die Chance-Risiko-Verhältnisse ein suboptimal und zwar dahingehend, dass man bei der ersten Marktkonsolidierung mit hoher Wahrscheinlichkeit ausgestoppt wird.

Im MDax gefällt mir zum gegenwärtigen Zeitpunkt eine Lanxess sehr gut. Hintergrund ist die seit Ende Februar andauernde Konsolidierung, welche den intakten Aufwärtstrend bestätigt. Dass Lanxess noch nicht den Ausbruch auf ein neues Hoch vollzogen hat, könnte der Aktie zu einer relativen Stärke während der nächsten verhelfen. Das setzt aber voraus, dass es zum Roatiationsprinzip kommt, d.h. gut gelaufene Aktien wie Brenntag, Celesio oder EADS stärker konsolidieren.

Die Talsohle in der Chemieindustrie dürfte im mit dem Jahresanfang erreicht worden sein. Der Verband der deutschen Chemieindustrie erwartet bis 2020 einen durchschnittlichen Produktionszuwachs von 2-2,5%. Wie es Ende Januar hieß, läuft das Geschäft bei Lanxess "gut", obwohl sich bei den Kunden eine "höhere Nervosität" zeigt. Konkrete Zahlen für 2011 gibt es noch nicht, aber diese wird das Unternehmen am 22.März vorlegen. Für 2012 prognostizierten Analysten zuletzt einem Umsatz von 8,38 Mrd. Euro und einen Gewinn je Aktie von 5,34 Euro. Damit liegt das KGV um 10.

Lanxess ist auf dem aktuellen Niveau interessant. Wer vorsichtiger ist, wartet ab, ob die Aktie bei der nächsten Marktkorrektur eine relative Stärke aufbauen kann. Ansonsten gilt ein Stoppkurs um 52 Euro.

Auf der Short-Seite haben wir leider noch keine klaren Signale in Form konkreter Candlestick-Formationen. Ein Kandidat wäre Rhön Klinikum. Ich habe mich für diese Aktie entschieden, weil sie von der seit Jahresbeginn laufenden Hausse gar nicht profitieren konnte. Institutionelle Anleger meiden den Titel. Wirft man einen Blick auf den mittelfristigen Chart, so fällt ein intakter Abwärtstrend auf. Es bietet sich also die Spekulation auf eine Trendfortsetzung an. Ein geeigneter Trigger für eine Short-Position wäre, wenn die Aktie unter 14,10 Euro fällt. Stoppkurs bei 14,60 Euro.

Merck KGAA ist am gestrigen Donnerstag grandios mit dem Ausbruchsversuch bei 83 Euro gescheitert. Im Anschluss nahm der Verkaufsdruck zu. Auch am heutigen Freitag zeigt die Aktie gegenüber dem Gesamtmarkt eine relative Schwäche. Das könnte darauf hin deuten, dass sich die Konsolidierung weiter fortsetzt. Eine Short-Position kann man auf dem aktuellen Niveau um 81,7 Euro eingehen und mit einem engen Stoppkurs bei 83,6 Euro absichern.

Kommentar von Dude:

Ich glaube es ist schwierig in einem Bullenmarkt prozyklische Short-Einstiege zu suchen. Rhön-Klinikum käme für mich daher eher nicht in Frage (auch wenn die Aktie fundmental schwach sein sollte). Chancenreicher erscheint es mir Überhitzungen zu shorten. Hier seh ich aktuell eine Axel Springer (wobei es hier schon fast zu spät ist für den Einstieg) oder SAF Holland. Bei beiden Aktien ist ein weiter sofortiger Durchmarsch nach oben unwahrscheinlich, eine Konsolidierung könnte stattfinden. Zeithorizont: kurzfristig. Ein paar Prozent Korrektur sind drin. Im schlimmsten Fall geht man +/-0 wieder raus.

Kommentar von Jörg:

@Dude: Nach überkauften Aktien habe ich auch geschaut. In den letzten Monaten war aber das Problem, dass sich genau diese Momentumwerte immer höher geschraubt haben ohne nennenswerte Konsolidierung. Deshalb macht es Sinn auf eine erste Schwäche zu warten, wie bei Merck.

Kommentar von Dude:

Ich denke es hängt vom Marktumfled ab. Die letzten 2,5 Monate war auf der Shortseite nichts zu holen, vor allem bei den starken Momentum-Aktien. Ich glaube aber, dass wir demnächst in ne Seitwärtsbewegung im Gesamtmarkt übergehen und man wieder einen antizyklischen Ansatz verfolgen kann...

auch wenns "schief" geht, sehe ich zumindest keine großen Verlustrisiken, so dass man realativ unbeschadet wieder rauskommen sollte... die Chance auf der anderen Seite bleibt aber...

Kommentar von Jörg:

An SAF sieht man heute sehr gut, was ich meine. Obwohl die Aktie "überkauft" ist und der Markt konsolidiert, steigt die sie um weitere 6%.

Kommentar von Dude:

Stimmt da vollzieht sich leider gerade eine Neubewertung, was in dem Fall ziemlich schmerzhaft für mich ist. Für mich sind das trotzdem Verrückte, die da jetzt noch am Kaufen sind. +50% in einer Woche. Aber an der Börse kommt sowas vor...

| bewerten | 2 Bewertungen |

|

Freitag, 09. März 2012

Kategorie: Real Money-Trading |

0 Kommentare

Aktien mit Swing Trading-Kaufsignalen

Liebe Leser,

beim Swing Trading geht es darum den Einstieg in Richtung eines Trends zu finden, um von dessen Fortsetzung zu profitieren. Die Haltedauer kann dabei von einigen Tagen bis sogar Monaten reichen.

Eine Möglichkeit des Swing Tradings ist es nach einer Konsolidierung den Einstieg zu suchen, wenn die Aktie wieder ihren übergeordneten Trend aufnimmt. Homag zeigt eine derartige Konstellation.

Das Unternehmen ist der weltweit führende Hersteller von Maschinen und Anlagen für die holzbearbeitende Industrie und besitzt einen globalen Marktanteil von gut 28%. Das letzte Jahr war von der Restrukturierung belastet, u.a. Standortschließungen und Neugestaltung der Prozesse, um die Wettbewerbsfähigkeit zu verbessern. Das Unternehmen erhofft sich dadurch ab 2013 eine "nachhaltige jährliche Verbesserung des operativen EBITDA" von 6 - 8 Mio. Euro.

Am gestrigen Donnerstag wurden die vorläufigen Zahlen für 2011 publiziert. Der Umsatz stieg um 11% auf 798,7 Mio. Euro. Unter dem Strich drehte das Jahresergebnis von 6,7 Mio. Euro auf -4,7 Mio. Euro. Besserung ist erst ab 2013 zu erwarten. Für 2012 prognostiziert man eine Stagnation. "Weder beim operativen Ergebnis noch beim Auftragseingang wird der auf Holzbearbeitungsmaschinen spezialisierte Konzern im laufenden Jahr zulegen können", heißt es vom Handelsblatt. Gleiches dürfte für den Umsatz gelten.

Spannend ist an der Aktie die Turnaround-Fantasie ab dem nächsten Jahr. Zudem will das Unternehmen wieder an seine alte Umsatzmarke von 850 Mio. Euro anknüpfen. Den Umsatz in China möchte Homag auf etwa 60 Mio. Euro verdoppeln, dabei dürfte dem Unternehmen die steigenden Lohnkosten entgegen kommen, weil dadurch ein Anreiz zur maschinellen Produktion in der Möbelproduktion entsteht. Homag liefert das passende Equipment.

Nach den gestrigen Zahlen haben HSBC (13 Euro) und Commerzbank (14 Euro) ihre Kursziele für die Aktie deutlich angehoben. Homag ist sehr spekulativ, zeigt aber mittlerweile einen kurzfristigen Aufwärtstrend. Stoppkurs um 9,50 Euro auf Schlusskursbasis.

Nach der jüngsten Konsolidierung hat auch Grammer wieder den Weg nach oben eingeschlagen. Bei der Aktie bin ich seit 13,72 Euro dabei (+24%, siehe Trading-Channel).

IHS geht davon aus, dass die Automobilproduktion in 2012 um 6,7% auf 81,4 Mio. Einheiten wachsen wird. Gleichzeitig soll sich der weltweite Absatz um 6,4% auf 78,8 Mio. Einheiten erhöhen. Treiber ist die Region Asien/Pazifik mit einem erwarteten Wachstum von über 10% auf 41,3 Mio. Einheiten. Diese Region würde die Hälfte der weltweiten Produktion ausmachen.

Ein Unternehmen das von steigenden Volumina profitiert ist Grammer. Das Unternehmen "ist spezialisiert auf die Entwicklung und Herstellung von Komponenten und Systemen für Pkw-Innenausstattung sowie von Fahrer- und Passagiersitzen für Offroad-Nutzfahrzeuge, Lkw, Busse und Bahnen". Es gibt die beiden Geschäftsfelder "Automotive" und "Seating Sytems". Erstes umfasst Kopfstützen, Armlehnen und Mittelkonsolen und Zweites eben Sitze für Pkw, Lkw, Bus, Boot oder Bahn.

Das Jahr 2011 konnte mit einem Rekordergebnis abgeschlossen werden. Der Umsatz expandierte um 18% auf 1,093 Mrd. Euro. Das EBIT legte sogar um 49% auf 49 Mio. Euro zu. Damit gelang Grammer eine Steigerung der Marke von 3,5% auf 4,5%. Grammer adressiert vor allem die Premiumhersteller und profitiert damit von der hohen Nachfrage nach deren Produkten.

Die neusten Absatzzahlen für den Februar von Audi und BMW zeigen den anhaltenden Boom. Audi setzte 16,6% und BMW 14,2% mehr Fahrzeuge ab. Vor diesem Hintergrund ist es nicht verwunderlich, dass Grammer in 2012 den Wachstumskurs fortsetzen und Umsatz sowie Gewinn weiter steigern möchte. Konkrete Zielwerte wird man am 29.März publizieren. Mittelfristig strebt das Unternehmen eine EBIT-Marge von 5% an. Zugleich wird ein organisches Umsatzwachstum von 5-10% p.a. angestrebt. Die Marktkapitalisierung liegt nur bei 200 Mio. Euro. Daraus resultiert von KUV von 0,18. Darin drückt sich ein gewisser Pessimismus aus, weil Grammer in der Vergangenheit nur geringe Margen erwirtschaftete. Analysten schätzen den Gewinn je Aktie zum aktuellen Zeitpunkt auf 2,36 Euro, was einem günstigen 7,2er KGV entspricht.

Grammer ist in einen intakten charttechnischen Aufwärtstrend übergegangen. Zudem profitiert das Unternehmen von den steigenden Produktionsvolumina und dem Boom bei den Premium-Herstellern. Die Bewertung ist immer noch günstig, weil der Markt die zukünftige Margenentwicklung zurückhaltend bewertet. Stoppkurs um 15,50 Euro.

beim Swing Trading geht es darum den Einstieg in Richtung eines Trends zu finden, um von dessen Fortsetzung zu profitieren. Die Haltedauer kann dabei von einigen Tagen bis sogar Monaten reichen.

Eine Möglichkeit des Swing Tradings ist es nach einer Konsolidierung den Einstieg zu suchen, wenn die Aktie wieder ihren übergeordneten Trend aufnimmt. Homag zeigt eine derartige Konstellation.

Das Unternehmen ist der weltweit führende Hersteller von Maschinen und Anlagen für die holzbearbeitende Industrie und besitzt einen globalen Marktanteil von gut 28%. Das letzte Jahr war von der Restrukturierung belastet, u.a. Standortschließungen und Neugestaltung der Prozesse, um die Wettbewerbsfähigkeit zu verbessern. Das Unternehmen erhofft sich dadurch ab 2013 eine "nachhaltige jährliche Verbesserung des operativen EBITDA" von 6 - 8 Mio. Euro.

Am gestrigen Donnerstag wurden die vorläufigen Zahlen für 2011 publiziert. Der Umsatz stieg um 11% auf 798,7 Mio. Euro. Unter dem Strich drehte das Jahresergebnis von 6,7 Mio. Euro auf -4,7 Mio. Euro. Besserung ist erst ab 2013 zu erwarten. Für 2012 prognostiziert man eine Stagnation. "Weder beim operativen Ergebnis noch beim Auftragseingang wird der auf Holzbearbeitungsmaschinen spezialisierte Konzern im laufenden Jahr zulegen können", heißt es vom Handelsblatt. Gleiches dürfte für den Umsatz gelten.

Spannend ist an der Aktie die Turnaround-Fantasie ab dem nächsten Jahr. Zudem will das Unternehmen wieder an seine alte Umsatzmarke von 850 Mio. Euro anknüpfen. Den Umsatz in China möchte Homag auf etwa 60 Mio. Euro verdoppeln, dabei dürfte dem Unternehmen die steigenden Lohnkosten entgegen kommen, weil dadurch ein Anreiz zur maschinellen Produktion in der Möbelproduktion entsteht. Homag liefert das passende Equipment.

Nach den gestrigen Zahlen haben HSBC (13 Euro) und Commerzbank (14 Euro) ihre Kursziele für die Aktie deutlich angehoben. Homag ist sehr spekulativ, zeigt aber mittlerweile einen kurzfristigen Aufwärtstrend. Stoppkurs um 9,50 Euro auf Schlusskursbasis.

Nach der jüngsten Konsolidierung hat auch Grammer wieder den Weg nach oben eingeschlagen. Bei der Aktie bin ich seit 13,72 Euro dabei (+24%, siehe Trading-Channel).

IHS geht davon aus, dass die Automobilproduktion in 2012 um 6,7% auf 81,4 Mio. Einheiten wachsen wird. Gleichzeitig soll sich der weltweite Absatz um 6,4% auf 78,8 Mio. Einheiten erhöhen. Treiber ist die Region Asien/Pazifik mit einem erwarteten Wachstum von über 10% auf 41,3 Mio. Einheiten. Diese Region würde die Hälfte der weltweiten Produktion ausmachen.

Ein Unternehmen das von steigenden Volumina profitiert ist Grammer. Das Unternehmen "ist spezialisiert auf die Entwicklung und Herstellung von Komponenten und Systemen für Pkw-Innenausstattung sowie von Fahrer- und Passagiersitzen für Offroad-Nutzfahrzeuge, Lkw, Busse und Bahnen". Es gibt die beiden Geschäftsfelder "Automotive" und "Seating Sytems". Erstes umfasst Kopfstützen, Armlehnen und Mittelkonsolen und Zweites eben Sitze für Pkw, Lkw, Bus, Boot oder Bahn.

Das Jahr 2011 konnte mit einem Rekordergebnis abgeschlossen werden. Der Umsatz expandierte um 18% auf 1,093 Mrd. Euro. Das EBIT legte sogar um 49% auf 49 Mio. Euro zu. Damit gelang Grammer eine Steigerung der Marke von 3,5% auf 4,5%. Grammer adressiert vor allem die Premiumhersteller und profitiert damit von der hohen Nachfrage nach deren Produkten.

Die neusten Absatzzahlen für den Februar von Audi und BMW zeigen den anhaltenden Boom. Audi setzte 16,6% und BMW 14,2% mehr Fahrzeuge ab. Vor diesem Hintergrund ist es nicht verwunderlich, dass Grammer in 2012 den Wachstumskurs fortsetzen und Umsatz sowie Gewinn weiter steigern möchte. Konkrete Zielwerte wird man am 29.März publizieren. Mittelfristig strebt das Unternehmen eine EBIT-Marge von 5% an. Zugleich wird ein organisches Umsatzwachstum von 5-10% p.a. angestrebt. Die Marktkapitalisierung liegt nur bei 200 Mio. Euro. Daraus resultiert von KUV von 0,18. Darin drückt sich ein gewisser Pessimismus aus, weil Grammer in der Vergangenheit nur geringe Margen erwirtschaftete. Analysten schätzen den Gewinn je Aktie zum aktuellen Zeitpunkt auf 2,36 Euro, was einem günstigen 7,2er KGV entspricht.

Grammer ist in einen intakten charttechnischen Aufwärtstrend übergegangen. Zudem profitiert das Unternehmen von den steigenden Produktionsvolumina und dem Boom bei den Premium-Herstellern. Die Bewertung ist immer noch günstig, weil der Markt die zukünftige Margenentwicklung zurückhaltend bewertet. Stoppkurs um 15,50 Euro.

| bewerten | 2 Bewertungen |

|

Freitag, 02. März 2012

Kategorie: Real Money-Trading |

5 Kommentare

TecDax-Aktie mit spannender Langfristprognose

Liebe Leser,

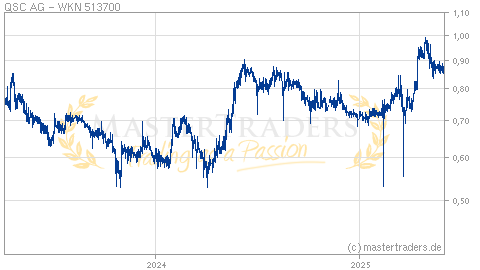

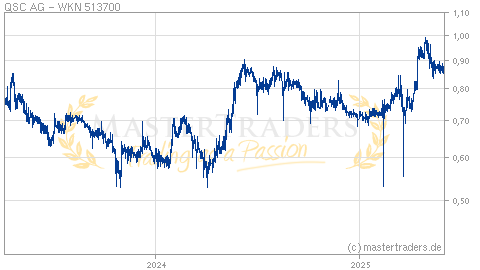

die Aktie von QSC konnte bisher von der laufenden Hausse kaum profitieren. Seit Jahresbeginn kam der Titel lediglich um 20% voran, was relativ betrachtet wenig ist. Am Montag wird das Unternehmen seine vorläufigen Zahlen für 2011 publizieren, welche einen Richtungsentscheid einleiten sollten. Ich finde das Unternehmen aufgrund seiner Transformation zu einem ITK-Anbieter sowie der kommunizierten langfristigen Prognose, die eine hohe Cashflow-Stärke impliziert, sehr spannend.

Das Unternehmen bezeichnet sich selbst als "Service Company für hochwertige Lösungen der Sprach-Daten-Kommunikation". Die angebotenen ITK-Services umfassen die Telefonie, Datenübertragung, Housing, Hosting sowie IT-Outcourcing und IT-Consulting. QSC gehört zu den Profiteuren des Cloud Computing. Zum einen bieten man die Netz-Infrastruktur an und zum anderen kommen ab 2012 Services für den Mittelstand hinzu. Gestartet wird mit einem Backup-Service und später dem Hosting von Exchange und Office 365. Betrieben werden sollen diese Services in eigenen Rechenzentren.

Bis 2016 strebt QSC einen Umsatz von 800 - 1.000 Mio. Euro an (2011 rund 475 Mio. Euro). Gleichzeitig soll die EBITDA-Marge von 17% auf stramme 25% gesteigert werden. In diesen Tagen präsentierte sich das Unternehmen auf dem Eigenkapitalforum in Frankfurt und gab eine Prognose für den Free Cashflow ab, der nämlich im gleichen Zeitraum auf 120-150 Mio. Euro klettern soll. Bereits in den letzten Jahren konnte dieser von -58 Mio. Euro auf 40-45 Mio. Euro in 2011 verbessert werden. Diese Wachstumsphantasie ist die Story, sodass die Marktkapitalisierung i.H.v. 345 Mio. Euro deutlich ausbaufähig ist!

CEO Hermann schaut auch "guten Mutes" in die Zukunft. Das liegt daran, dass der IT- und Telekommunikationsmarkt weniger konjunkturanfällig ist.

Die Aktie ist auf dem Niveau spekulativ interessant. Es bietet sich aber auch an die Zahlen und den Ausblick abzuwarten.

die Aktie von QSC konnte bisher von der laufenden Hausse kaum profitieren. Seit Jahresbeginn kam der Titel lediglich um 20% voran, was relativ betrachtet wenig ist. Am Montag wird das Unternehmen seine vorläufigen Zahlen für 2011 publizieren, welche einen Richtungsentscheid einleiten sollten. Ich finde das Unternehmen aufgrund seiner Transformation zu einem ITK-Anbieter sowie der kommunizierten langfristigen Prognose, die eine hohe Cashflow-Stärke impliziert, sehr spannend.

Das Unternehmen bezeichnet sich selbst als "Service Company für hochwertige Lösungen der Sprach-Daten-Kommunikation". Die angebotenen ITK-Services umfassen die Telefonie, Datenübertragung, Housing, Hosting sowie IT-Outcourcing und IT-Consulting. QSC gehört zu den Profiteuren des Cloud Computing. Zum einen bieten man die Netz-Infrastruktur an und zum anderen kommen ab 2012 Services für den Mittelstand hinzu. Gestartet wird mit einem Backup-Service und später dem Hosting von Exchange und Office 365. Betrieben werden sollen diese Services in eigenen Rechenzentren.

Bis 2016 strebt QSC einen Umsatz von 800 - 1.000 Mio. Euro an (2011 rund 475 Mio. Euro). Gleichzeitig soll die EBITDA-Marge von 17% auf stramme 25% gesteigert werden. In diesen Tagen präsentierte sich das Unternehmen auf dem Eigenkapitalforum in Frankfurt und gab eine Prognose für den Free Cashflow ab, der nämlich im gleichen Zeitraum auf 120-150 Mio. Euro klettern soll. Bereits in den letzten Jahren konnte dieser von -58 Mio. Euro auf 40-45 Mio. Euro in 2011 verbessert werden. Diese Wachstumsphantasie ist die Story, sodass die Marktkapitalisierung i.H.v. 345 Mio. Euro deutlich ausbaufähig ist!

CEO Hermann schaut auch "guten Mutes" in die Zukunft. Das liegt daran, dass der IT- und Telekommunikationsmarkt weniger konjunkturanfällig ist.

Die Aktie ist auf dem Niveau spekulativ interessant. Es bietet sich aber auch an die Zahlen und den Ausblick abzuwarten.

Kommentar von Riesenschecke:

letztes Jahr hatte ich QSC mehrmals getradet, das Problem ist die enorme Aktienanzahl und lässt meiner Meinung nicht allzuviel Spielraum nach oben...I think so...Gr. Riesenschecke

Kommentar von Dude:

Was hat denn die Aktienanzahl mit dem Spielraum zu tun?

Kommentar von Riesenschecke:

ich sehe das so, bei QSc gibts über 130.Mio Akien, diese spielen eine Rolle bei der MKapitalsierung und bei der Verteilung Gewinn/Aktie, insofern begrenzt meiner Meinung nach eine sehr hohe Aktienanzahl sehr wohl auch den Bewertungsspielraum nach oben, was nicht heisst, dass QSC Potenzial bis 4 oder 5 Euro hat...., aber vielleicht stehe ich da auch alleine mit dieser Meinung, vielleicht kann der Profi Jörg mal was dazu sagen.....

Kommentar von Jörg:

@Riesenschecke: Der Markt bestimmt die absolute Höhe der Kapitalisierung für ein Unternehmen. Die Aktienanzahl ist dabei gar nicht so wichtig. Wenn QSC nur ein Zehntel an Aktien ausgegeben hätte, dann würde der Kurs bei rund 24 Euro stehen und die gleiche Marktkapitalisierung aufweisen, wie aktuell bei einem Kurs von 2,4 Euro. Für eine Potenzialbetrachtung ergibt sich aber dadurch keine Änderung. Der Nettogewinn würde im Verhältnis zur Marktkapitalisierung noch immer die gleiche Relation aufweisen, wie er es aktuell tut (das KGV würde gleich bleiben).

Kommentar von Riesenschecke:

Danke Jörg,dann lag ich komplett falsch mit meiner Meinung... Jetzt aber kommt bei QSC noch die Dividende ins Spiel und ruft die Dividendenjäger auf den Plan, gut 0,08 Cent ist nicht die Welt, aber ein Anfang, und die Dividende soll ja kontinuierlich fliessen und die Ausschüttungsquote jährlich gesteigert werden.Gr. Riesenschecke

| bewerten | 4 Bewertungen |

|