Liebe Leser,

beim Blick auf die Kursgewinne der letzten Monate wird es mir schwindelig. In mir wächst dann ein starker Drang heran die Kursgewinne meiner Depotwerte möglichst schnell zu realisieren. Aber das wäre falsch, denn rational und objektiv aus der Vogelperspektive betrachtet, ist dieser Markt noch lange nicht überhitzt.

Im langfristigen Chartbild des Dow Jones erkennen Sie eine gewöhnliche Kursreaktion auf eine irrationale Crashphase. Ich habe nie einen Hehl daraus gemacht wie sehr ich die ganzen Untergangsprediger verachte, die aus einer scharfen Rezession, wie sie in der Wirtschaftsgeschichte schon häufig vorgekommen ist, den Zusammenbruch des gesamten Systems heraufbeschwören. Verglichen mit den Weltwirtschaftskrisen von 1857 und 1930, die Arbeitslosenquoten von 40% nach sich zogen, erleben wir derzeit eine Kuschelrezession. Was an den Börsen falsch lief war die Massenhysterie nach der Bankenkrise und nicht der jetzige Kursanstieg, der lediglich die irrationale Panikmache wieder ausgleicht.

Auch der Jahreschart des Dow Jones zeigt immer noch einen gesunden, stabilen Aufwärtstrend ohne Überhitzungserscheinungen.

Ich möchte Ihnen noch einmal das schärfste Argument dafür nenne, warum ich glaube, dass der DAX 2010 bereits wieder die 8000 Punkte Marke angreifen wird:

Der DAX besteht aus internationalen Großkonzernen, die direkt vom weltweiten Konjunkturaufschwung profitieren. 2010 wird das Welt-Bruttoinlandsprodukt den Rekordwert von 2007 übersteigen. Zusätzlich sind die Märkte mit Liquidität überflutetet. Die amerikanische FED etwa hat ihre Geldbasis innerhalb eines Jahres verfünffacht. Eine Inflation in der Realwirtschaft ist bislang nur schwer vorstellbar, weil Überkapazitäten und Konkurrenzdruck die Preise niedrig halten. Betrachten Sie zum Beispiel die neuen Rabattschlachten in der Autoindustrie. Diese enorme Liquidität wird in alle inflationsneutralen Assetklassen drängen und damit auch in die Aktienmärkte.

Eine ausführlichere Beschreibung finden Sie in meinem Newsletter “Der Börsenspekulant“.

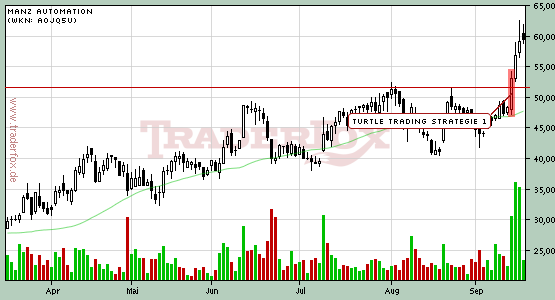

Diese Überlegungen helfen mir trotz der enormen Kursgewinne in den letzten Wochen weiterhin einen hohen Investitionsgrad zu fahren. Wenn Sie sich nicht mehr trauen, neue Käufe zu tätigen, dann gehen Sie doch einfach systematisch vor. Traden Sie zum Beispiel einfach neue Turtle-Ausbrüche. Diese funktionieren gerade wie aus dem Lehrbuch! Ich zeige Ihnen einige Beispiele:

Drägerwerk hat am Dienstag ein Turtle-Kaufsignal ausgelöst. Seitdem rennt die Aktie ungebremst nach oben. Der Chart zeigt drei weiße Candles am Stück.

Manz Automation: Die rote Linie im Chart markiert das Kursniveau als das Turtle Kaufsignal ausgelöst wurde. Eindrucksvoll ist zu erkennen wie schnell die Aktie im Anschluss nach oben zog.

Einen Turtle-Breakout, den ich verpasst habe und mich immer noch darüber ärgere, wurde bei Continental ausgelöst. Die Aktie stieg in weniger als 4 Wochen um gigantische 40%.

Ich habe generell den Eindruck, dass das Turtle Trader Handelssystem auch bei Institutionellen wieder einen hohen Stellenwert genießt. Es ist derzeit häufig zu beobachten, dass sofort nach Turtle Kaufsignalen große Kauforders in den Markt kommen, die mit den Käufen von Privaten nicht zu erklären sind. Ich erinnere diesbezüglich zum Beispiel den Turtle Breakout bei der Deutschen Post AG vor drei Wochen. Weitere Infos zu den Turtle Tradern finden Sie hier.

Fazit: Wenn Sie Probleme haben in diesen heißen Trend-Märkten den richtigen Einstieg zu finden, dann könnte es hilfreich sein, systematisch nach Handelssignalen zu traden, die hohe Trefferquoten aufzeigen.