|

|

Information zum Blog

Jörg Meyer

Diplom-Volkswirt (Univ.)

joerg.meyer[at]mastertraders.de

Herausarbeitung von Investment- und Tradingideen mit überdurchschnittlichen Kurschancen für einen Zeitraum von Tagen bis Monaten bei konsequenter Risikominimierung.

Darüberhinaus wird das "Wie" des Tradings besprochen und allgemeines Know How für erfolgreiches Handeln auf kurz- bis mittelfristiger Ebene vermittelt.

Realisierte Performance im jeweiligen Jahr

2007: +220%

2008: +12%

2009: +215%

2010: +75%

2011: +23%

2012: +36% | 18.287 (Bescheinigung)

2013: +52% | 26.281 (Bescheinigung)

2014: +19% | 9.415 (Bescheinigung)

2015: +32% | 15.904 (Bescheinigung)

Zuletzt beendete Trades im Trading-Channel

Steico: +20%

W&W: -2,5%

Windeln.de: +5%

Sixt: +16,5%

Biotest Vz.: +15%

Verbio: +5%

OHB: -2,3%

Jenoptik: -1,7%

GFT: -3,2%

Ströer: +8%

Hugo Boss: +3,2%

Wacker Chemie: -8%

Nordex: +7,2%

Lufthansa: +6,5%

Datagroup: -4,3%

TeleColumbus: +7%

Freenet: +12%

WCM: +25%

Süss Microtec: +40%

Hinweis nach WPHG §34b zur Aufklärung über mögliche Interessenskonflikte:

Jörg Meyer handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren.

Diplom-Volkswirt (Univ.)

joerg.meyer[at]mastertraders.de

Herausarbeitung von Investment- und Tradingideen mit überdurchschnittlichen Kurschancen für einen Zeitraum von Tagen bis Monaten bei konsequenter Risikominimierung.

Darüberhinaus wird das "Wie" des Tradings besprochen und allgemeines Know How für erfolgreiches Handeln auf kurz- bis mittelfristiger Ebene vermittelt.

Realisierte Performance im jeweiligen Jahr

2007: +220%

2008: +12%

2009: +215%

2010: +75%

2011: +23%

2012: +36% | 18.287 (Bescheinigung)

2013: +52% | 26.281 (Bescheinigung)

2014: +19% | 9.415 (Bescheinigung)

2015: +32% | 15.904 (Bescheinigung)

Zuletzt beendete Trades im Trading-Channel

Steico: +20%

W&W: -2,5%

Windeln.de: +5%

Sixt: +16,5%

Biotest Vz.: +15%

Verbio: +5%

OHB: -2,3%

Jenoptik: -1,7%

GFT: -3,2%

Ströer: +8%

Hugo Boss: +3,2%

Wacker Chemie: -8%

Nordex: +7,2%

Lufthansa: +6,5%

Datagroup: -4,3%

TeleColumbus: +7%

Freenet: +12%

WCM: +25%

Süss Microtec: +40%

Hinweis nach WPHG §34b zur Aufklärung über mögliche Interessenskonflikte:

Jörg Meyer handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren.

Jörg Meyers Trading Channel besteht aus einem Trading Tagebuch für mittelfristige Strategiebesprechungen

und einem Live Trading Ticker für neue Käufe, Verkäufe und kurze Marktkommentare.

Jörg Meyer schrieb am

Montag, 25.04. in seinem Trading Tagebuch:

Liebe Trader,

für Breakout-Trader ergibt sich heute eine Chance bei Sixt. Die Aktie hatte vor einigen Wochen einen Pivotal Point gebildet. Was war geschehen?

Die Dividende von 1,50 Euro/Aktie lag über den Erwartungen.

Man hat ein kleines ...

Außerdem verfasste er in den letzten Tagen 0 Meldungen in seinem Live Trading Ticker, die unmittelbar an seine Kunden per Mail gesendet wurden:

| Live Trading Ticker |

| 31.12. 16:24 Uhr ******************* |

| 29.12. 11:07 Uhr ******************* |

| 20.12. 13:20 Uhr Gekauft 400 H&R (775700) zu 15,60 Euro |

| 15.12. 10:06 Uhr Verkauft 60 MTU zu 107,45 Euro (+38%) |

| 05.12. 16:20 Uhr Zugekauft 600 Kontron (605395) zu 2,855 Euro |

Archiv

1 Beitrag

Juni 20164 Beiträge

Mai 20163 Beiträge

April 20161 Beitrag

November 20151 Beitrag

August 20151 Beitrag

Mai 20152 Beiträge

Februar 20152 Beiträge

Januar 20151 Beitrag

November 20141 Beitrag

August 20142 Beiträge

Juli 20141 Beitrag

Juni 20141 Beitrag

Mai 20141 Beitrag

April 20141 Beitrag

Februar 20143 Beiträge

Januar 20141 Beitrag

Oktober 20131 Beitrag

September 20131 Beitrag

August 20132 Beiträge

März 20131 Beitrag

Februar 20132 Beiträge

Januar 20132 Beiträge

Dezember 20122 Beiträge

November 20124 Beiträge

Oktober 20123 Beiträge

September 20122 Beiträge

August 20124 Beiträge

Juli 20122 Beiträge

Juni 20124 Beiträge

Mai 20123 Beiträge

April 20125 Beiträge

März 20124 Beiträge

Februar 20124 Beiträge

Januar 20124 Beiträge

Dezember 20114 Beiträge

November 20114 Beiträge

Oktober 20114 Beiträge

September 20115 Beiträge

August 20114 Beiträge

Juli 20115 Beiträge

Juni 20114 Beiträge

Mai 20115 Beiträge

April 20117 Beiträge

März 20118 Beiträge

Februar 20116 Beiträge

Januar 20114 Beiträge

Dezember 20107 Beiträge

November 20105 Beiträge

Oktober 20105 Beiträge

September 20109 Beiträge

August 20106 Beiträge

Juli 20102 Beiträge

Juni 20104 Beiträge

Mai 20108 Beiträge

April 20109 Beiträge

März 20109 Beiträge

Februar 20108 Beiträge

Januar 20106 Beiträge

Dezember 20098 Beiträge

November 20099 Beiträge

Oktober 200915 Beiträge

September 200914 Beiträge

August 200912 Beiträge

Juli 200917 Beiträge

Juni 200916 Beiträge

Mai 20099 Beiträge

April 200910 Beiträge

März 20099 Beiträge

Februar 20097 Beiträge

Januar 20097 Beiträge

Dezember 20089 Beiträge

November 200812 Beiträge

Oktober 200810 Beiträge

September 200817 Beiträge

August 20086 Beiträge

Juli 20087 Beiträge

Juni 200817 Beiträge

Mai 200820 Beiträge

April 200814 Beiträge

März 20089 Beiträge

Februar 200813 Beiträge

Januar 200810 Beiträge

Dezember 200710 Beiträge

November 200717 Beiträge

Oktober 200725 Beiträge

September 200713 Beiträge

August 20078 Beiträge

Juli 200712 Beiträge

Juni 200719 Beiträge

Mai 200728 Beiträge

April 200745 Beiträge

März 200744 Beiträge

Februar 200743 Beiträge

Januar 2007

Highperformance-Aktien

Reales 50.000 Trading-Depot

Reales 50.000 Trading-Depot

Kategorie: Real Money-Trading |

0 Kommentare

Donnerstag, 06. Dezember 2012

Der Markt haussiert. Dieses Unternehmen profitiert vom Big Data-Markt!

Liebe Leser,

der DAX setzt seine Rallye der letzten Wochen fort und markiert ein neues Jahreshoch. Aus Chance-Risiko-Gesichtpunkten sollte man beim Trading Aktien bevorzugen, die sich in Marktrichtung entwickeln, aber erst aus einer Konsolidierung ausbrechen. In diese Kategorie gehört die Software AG!

Die Software AG ist der weltweit führende Anbieter von Unternehmensmanagement-Software, die beispielsweise zum Management von Geschäftsprozessen eingesetzt wird. Mit den Lösungen sollen Kunden ihre Effizienz und Wettbewerbsfähigkeit erhöhen. Das Unternehmen ist in zwei Bereichen tätig.

Der erste nennt sich Enterprise Transaction Systems (ETS) und umfasst Softwarelösungen für Großrechner sowie die Modernisierung von großrechnerbasierten IT-Systemen. Zu den Technologien zählen das Datenbankmanagement, Anwendungsentwicklung- und modernisierung. In diesem Bereich erzielt die Software AG sehr profitable Cashflows und verzeichnet ein jährliches und wiederkehrendes Wartungsgeschäft von 95%. Zwar ist man die Nummer zwei hinter IBM, aber das Geschäft stagniert seit 2008.

Bildquelle: Software AG

Der zweite Geschäftsbereich ist Business Process Excellence (BPE), d.h. die Prozessoptimierung und -integration. Ziel ist die Abdeckung des gesamten Lebenszyklus der Unternehmensgeschäftsprozesse, indem z.B. aus bestehenden Systemen automatisierte, flexible und effiziente Geschäftsprozesse entwickelt werden sowie die Überwachung der entwickelten Anwendungen in Echtzeit. Weiterhin wird sich der Analyse von Geschäftsprozessen gewidmet. In diesem für die Software AG relevanten Markt beträgt das jährliche Wachstum rund 10%. Zudem ist das Unternehmen der weltweit größte unabhängige Spezialanbieter und über die letzten Jahre haben sich die Umsätze rasant nach oben entwickelt. Für Phantasie sorgt in diesem Bereich u.a. die Terracotta-Lösung, welche eine Echtzeitauswertung von Daten ermöglicht. Dieser "Big Data"-Markt gewinnt an Relevanz, weil die Unternehmen immer mehr Daten verarbeiten müssen. Glaubt man Marktforschungsinstituten, dann ist die Software AG mit ihren BPE-Produkten technologisch führend.

Bildquelle: Software AG

In den ersten neun Monaten fielen die Umsätze bei der Software AG um 4,2% auf 770,6 Mio. Euro und das EBIT ging um -9,6% auf 172,9 Mio. Euro zurück. Allerdings könnte das BPE-Segment ein 3,8%iges Wachstum auf 390,9 Mio. Euro ausweisen. Zudem kletterte der wichtige Lizenzumsatz im Q3 um 20% auf 50 Mio. Euro. Damit ist ein späteres Wartungsgeschäft, das sehr profitabel ist, verbunden. Insgesamt profitiert das Unternehmen von einer starken Nachfrage aus den USA. Software AG erhöht den Vertrieb von BPE-Produkten, um das Neukundenwachstum nach vorne zu bringen. Das dürfte langfristig mit einem höheren Gewinnniveau einhergehen, aber belastet aufgrund der größeren Aufwendungen kurzfristig den Ertrag. Für das vierte Quartal ist die Software AG optimistisch vor allem im BPE-Geschäft weiter wachsen zu können. Bis 2015 sollen 70% der Erlöse aus dem neuen Geschäft stammen, welches BPE, Terracotta und Akquisitionen beinhaltet. Außerdem weist Software AG einen Nettocashbestand auf. Analysten erwarten folgende Gewinnentwicklung:

2012: 2,10 Euro/Aktie

2013: 2,34 Euro/Aktie

2014: 2,56 Euro/Aktie

Zum Wachstum sollen auch Übernahmen beitragen. Die Software AG schaltet in den Wachstumsmodus. Weitere Potenziale lauern in Asien und Australien. Charttechnisch zeigt die Richtung nach oben!

Fundamentale Betrachtungsweisen von spannenden Aktien können Sie in meinem Trading-Channel "Highperformance-Aktien" lesen. Infos und Zugang unter http://www.mastertraders.de/premium/trading-channel-info/highperformance-aktien

der DAX setzt seine Rallye der letzten Wochen fort und markiert ein neues Jahreshoch. Aus Chance-Risiko-Gesichtpunkten sollte man beim Trading Aktien bevorzugen, die sich in Marktrichtung entwickeln, aber erst aus einer Konsolidierung ausbrechen. In diese Kategorie gehört die Software AG!

Die Software AG ist der weltweit führende Anbieter von Unternehmensmanagement-Software, die beispielsweise zum Management von Geschäftsprozessen eingesetzt wird. Mit den Lösungen sollen Kunden ihre Effizienz und Wettbewerbsfähigkeit erhöhen. Das Unternehmen ist in zwei Bereichen tätig.

Der erste nennt sich Enterprise Transaction Systems (ETS) und umfasst Softwarelösungen für Großrechner sowie die Modernisierung von großrechnerbasierten IT-Systemen. Zu den Technologien zählen das Datenbankmanagement, Anwendungsentwicklung- und modernisierung. In diesem Bereich erzielt die Software AG sehr profitable Cashflows und verzeichnet ein jährliches und wiederkehrendes Wartungsgeschäft von 95%. Zwar ist man die Nummer zwei hinter IBM, aber das Geschäft stagniert seit 2008.

Bildquelle: Software AG

Der zweite Geschäftsbereich ist Business Process Excellence (BPE), d.h. die Prozessoptimierung und -integration. Ziel ist die Abdeckung des gesamten Lebenszyklus der Unternehmensgeschäftsprozesse, indem z.B. aus bestehenden Systemen automatisierte, flexible und effiziente Geschäftsprozesse entwickelt werden sowie die Überwachung der entwickelten Anwendungen in Echtzeit. Weiterhin wird sich der Analyse von Geschäftsprozessen gewidmet. In diesem für die Software AG relevanten Markt beträgt das jährliche Wachstum rund 10%. Zudem ist das Unternehmen der weltweit größte unabhängige Spezialanbieter und über die letzten Jahre haben sich die Umsätze rasant nach oben entwickelt. Für Phantasie sorgt in diesem Bereich u.a. die Terracotta-Lösung, welche eine Echtzeitauswertung von Daten ermöglicht. Dieser "Big Data"-Markt gewinnt an Relevanz, weil die Unternehmen immer mehr Daten verarbeiten müssen. Glaubt man Marktforschungsinstituten, dann ist die Software AG mit ihren BPE-Produkten technologisch führend.

Bildquelle: Software AG

In den ersten neun Monaten fielen die Umsätze bei der Software AG um 4,2% auf 770,6 Mio. Euro und das EBIT ging um -9,6% auf 172,9 Mio. Euro zurück. Allerdings könnte das BPE-Segment ein 3,8%iges Wachstum auf 390,9 Mio. Euro ausweisen. Zudem kletterte der wichtige Lizenzumsatz im Q3 um 20% auf 50 Mio. Euro. Damit ist ein späteres Wartungsgeschäft, das sehr profitabel ist, verbunden. Insgesamt profitiert das Unternehmen von einer starken Nachfrage aus den USA. Software AG erhöht den Vertrieb von BPE-Produkten, um das Neukundenwachstum nach vorne zu bringen. Das dürfte langfristig mit einem höheren Gewinnniveau einhergehen, aber belastet aufgrund der größeren Aufwendungen kurzfristig den Ertrag. Für das vierte Quartal ist die Software AG optimistisch vor allem im BPE-Geschäft weiter wachsen zu können. Bis 2015 sollen 70% der Erlöse aus dem neuen Geschäft stammen, welches BPE, Terracotta und Akquisitionen beinhaltet. Außerdem weist Software AG einen Nettocashbestand auf. Analysten erwarten folgende Gewinnentwicklung:

2012: 2,10 Euro/Aktie

2013: 2,34 Euro/Aktie

2014: 2,56 Euro/Aktie

Zum Wachstum sollen auch Übernahmen beitragen. Die Software AG schaltet in den Wachstumsmodus. Weitere Potenziale lauern in Asien und Australien. Charttechnisch zeigt die Richtung nach oben!

Fundamentale Betrachtungsweisen von spannenden Aktien können Sie in meinem Trading-Channel "Highperformance-Aktien" lesen. Infos und Zugang unter http://www.mastertraders.de/premium/trading-channel-info/highperformance-aktien

| bewerten | 4 Bewertungen |

|

Donnerstag, 29. November 2012

Kategorie: Real Money-Trading |

0 Kommentare

Zur Vorbereitung des Handelstages: Mein tägliches Morning Briefing - ein aktuelles Beispiel!

Liebe Leser,

jeden Morgen stelle ich bis 8 Uhr ein ausführliches Morning Briefing in den Trading-Channel. Neben einer Betrachtung der aktuellen Nachrichten gehe ich auf spannende Aktien-Storys aus der Finanzpresse ein und beschreibe aussichtsreiche Trading-Ideen.

Kostenloses Morning Briefing für Donnerstag, den 29. November

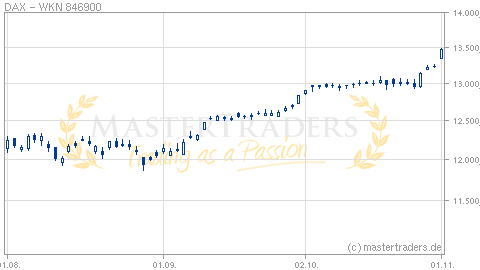

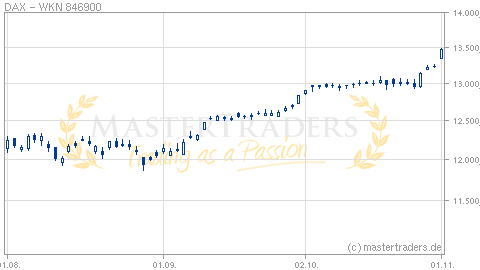

Zurzeit sind die Märkte im Bann von "Fiscal Cliff". Am Donnerstag befand sich der DAX auf Konsolidierungskurs, aber zum Handelsende setzte ein bullisches Reversal ein.

Fiscal Cliff bestimmt die Marktrichtung

Zum Jahreswechsel treten automatische Steuererhöhungen und Ausgabenkürzungen von 607 Mrd. USD in Kraft. Können diese nicht abgemildert werden, dann droht die US-Wirtschaft in den ersten zwei bis drei Quartale zu schrumpfen (rund 0,5%). Damit wäre die jüngste Wirtschaftserholung passé und die Arbeitslosenquote könnte in Richtung 9,1% ansteigen, so das Congressional Budget Office. Wahrscheinlicher ist eine Einigung zwischen Republikanern und Demokraten, obwohl der demokratische Fraktionsvorsitzende Harry Reid eine Enttäuschung über die wenigen Fortschritte äußerte. Dafür zeigte sich John Böhner, der republikanische Sprecher des Repräsentantenhauses optimistisch, dass die Fiskalklippe vermieden werden kann.

Positive Signale kamen auch von Präsident Obama, der bis Weihnachten einen Deal anstrebt. Dieser soll das langfristige Defizit auf einem fairen und ausgewogenen Weg unter Kontrolle bringen.

OECD-Prognose zur US-Wirtschaft und Eurozone

Auch die OECD warnt vor einer rezessiven Entwicklung, wenn die Fiskalklippe nicht umschifft wird und die Lösung der europäischen Schuldenkrise fehlschlägt. Dann könnte es an den Finanzmärkten zu einem Schock kommen. Verlaufen Gespräche über die US-Haushaltspolitik erfolgreich und die negativen Szenarios bleiben aus, dann sollte die Wirtschaftsleistung in 2013 um 2% prosperieren und in 2014 auf 2,8% an Dynamik gewinnen. Die Eurozone wird es in 2013 noch schwer haben. Die OECD schätzt die Kontraktion auf -0,1%. In 2014 rechnet sie wieder mit einem BIP-Wachstum von 1,3%.

US-Hausverkäufe sinken

Die Verkäufe von neuen Eigenheimen sind im Oktober um 0,3% auf 368.000 gefallen. Analysten waren von einem Anstieg auf rund 390.000 ausgegangen. Der Rückschlag ist weniger schlimm, weil sich die Verkäufe seit mehreren Monaten sukzessiven erholen. Gleichzeitig zogen die Preise für neue Häuser um 5,7% auf 237.700 USD gegenüber dem Vorjahr an.

Spannende Aktien-Storys aus der Finanzpresse

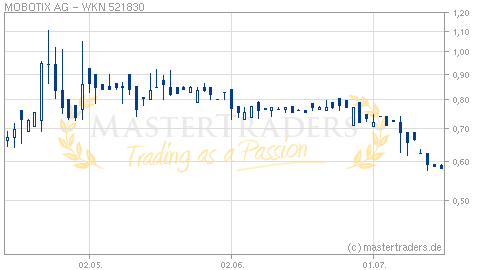

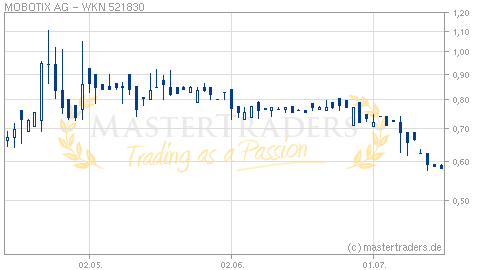

Mobotix ist ein Spezialist für die hochauflösende Videoüberwachung. Der eigene Weltmarktanteil soll bei rund 6% liegen. Mit der neuen Türstation T24 adressiert das Unternehmen den Markt für Zutrittskontrollen. Im jüngst abgeschlossenen Geschäftsjahr 2011/12 stiegen die Erlöse um 12% auf 81,6 Mio. Euro und das Nettoergebnis nahm um 4% auf 13,7 Mio. Euro bzw. 1,04 Euro/Aktie zu. Im neuen Jahr will Mobotix um 5% beim Umsatz wachsen und eine EBIT-Marge von 20% einfahren. 2013/2014 strebt der Konzern weitere "starke" Verbesserungen bei Umsatz und EBIT an. Dann prognostiziert die DZ Bank einen Ertrag von 1,21 Euro/Aktie.

DerAktionär ist für Mobotix positiv gestimmt und vergibt ein Kursziel von 27 Euro. Die Gründe sind:

1.) Überwachungskameras werden als unverzichtbarer Helfer der Polizei immer mehr akzeptiert.

2.) Mit den 3,1 Megapixel-Kameras lassen sich 30-mal mehr Details aufzeichnen, als mit einem analogen System. Zudem kann auf teure Videoleitstände und Software verzichtet werden, da Rechner und Speicher schon in den Kameras enthalten sind.

3.) Der Ausblick auf 2012/2013 mit einem Umsatzwachstum von 5% sei zu konservativ, sodass Analysten eher von einem Zuwachs im niedrigen zweistelligen Prozentbereich ausgehen.

4.) Laut CFO Coelen profitiert Mobotix vom Wandel der analogen Technologie zur digitalen sowie der gesellschaftlichen Akzeptanz aufgrund der steigenden Gewalt und Kriminalität.

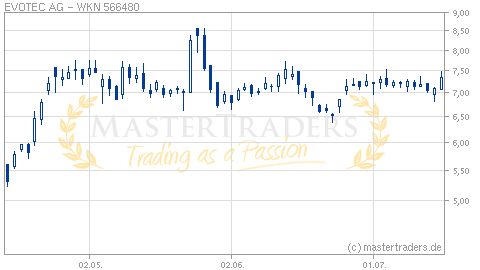

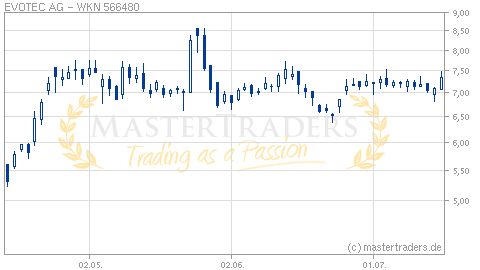

Vor einer Erholungsbewegung könnte Evotec stehen. Die Aktie kam in den letzten Wochen unter Druck, weil das Unternehmen seine Jahresprognose wegen Meilensteinverschiebungen ins Jahr 2013 senken musste. Die Umsätze sollen bei 88-90 Mio. Euro landen, aber das operative Ergebnis wird unter dem Vorjahr liegen. Sodann erwarten Analysten ein EBIT von 4,5 - 4,8 Mio. Euro nach 5,2 Mio. Euro in 2011. Netto dürften rund 0,08 Euro/Aktie hängen bleiben.

Evotec profitiert vom Outsourcing der F&E-Aktivitäten im vorklinischen Entdeckungsstadium der Wirkstoffforschung. Dieser Markt soll in den kommenden fünf Jahren um 5-10% p.a. wachsen. Potenzial ist vorhanden, weil der Outsourcing-Anteil erst bei 8% liegt, während er in späteren Phasen wie Phase-I oder Phase-II der Medikamentenentwicklung schon 33-36% beträgt. Dabei kommt dem Unternehmen der steigenden Kostendruck im Gesundheitssektor zu Gute. Aufgrund der guten Perspektive dürfte Evotec in den nächsten Jahren weiter wachsendeErlöse und Erträge verzeichnen. Bis 2014 könnte der Nettogewinn auf 0,13 Euro/Aktie zulegen.

Evotec hat bei 2,60 Euro einen Boden gebildet. Jetzt löst sich die Aktie nach oben und hat die Chance auf eine neue Aufwärtsbewegung. Stoppkurs um 2,60 Euro!

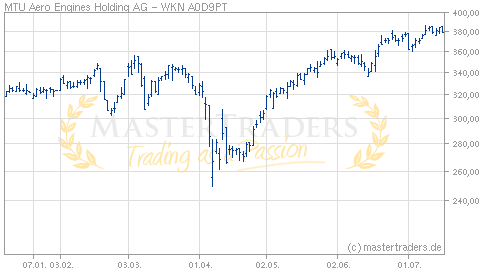

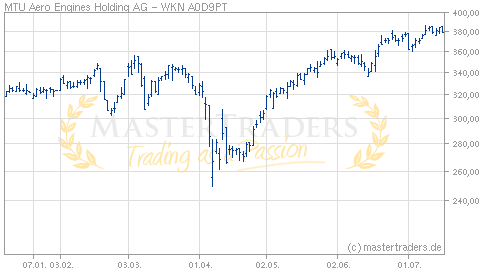

Der Triebwerksbauer MTU profitiert von der boomenden Nachfrage nach neuen kerosinsparenden Flugzeugen aus den Regionen Nordamerika, Europa und Asien/Pazifik, die nach Einschätzungen von Boeing und Airbus bis 2031 anhalten dürfte. Airbus schätzt den Bedarf auf 28.200 neue Einheiten und Boeing sogar auf 34.000 Jets.

MTU hat am Dienstag seine Jahresprognose mit einem Umsatz von 3,3 Mrd. Euro und einem bereinigten EBIT von 370 Mio. Euro bestätigt. Auch die mittelfristige Prognose bis 2020 mit einem Umsatz von 6 Mrd. Euro steht. Konkretisiert hat das Unternehmen die Erwartungen für die langfristige EBIT-Marge. Bisher war man von über 12% ausgegangen und gibt nun 12-14% zu Protokoll. Mit einem Auftragsbestand von rund 11,7 Mrd. Euro hat MTU eine Reichweite von gut drei Jahren. Das KGV13e beträgt rund 13 und sinkt per 2014 auf 11,5. Das ist für ein Unternehmen mit einem langfristigen Wachstumsszenario und einer guten Visibilität nicht teuer.

MTU ist in den letzten Tagen aufgrund des freundlichen Marktes schon angesprungen. Es bietet sich an eine Konsolidierung in den Bereich um 63-64 Euro abzuwarten und dann mit einem Stoppkurs bei 61 Euro eine Tradingposition zu eröffnen.

Wenn Sie das tägliche Morning Briefing vor Börseneröffnung in ihrem E-Mailbriefkasten haben wollen, dann empfehle ich Ihnen meinen Trading-Channel "Highperformance-Aktien". Die aktuelle Jahresperformance liegt bei +28%. Der Fokus sind Swing Trades mit einer Haltedauer von mehreren Tagen bis Monaten.

Infos finden Sie unter: http://www.mastertraders.de/premium/trading-channel-info/highperformance-aktien

jeden Morgen stelle ich bis 8 Uhr ein ausführliches Morning Briefing in den Trading-Channel. Neben einer Betrachtung der aktuellen Nachrichten gehe ich auf spannende Aktien-Storys aus der Finanzpresse ein und beschreibe aussichtsreiche Trading-Ideen.

Kostenloses Morning Briefing für Donnerstag, den 29. November

Zurzeit sind die Märkte im Bann von "Fiscal Cliff". Am Donnerstag befand sich der DAX auf Konsolidierungskurs, aber zum Handelsende setzte ein bullisches Reversal ein.

Fiscal Cliff bestimmt die Marktrichtung

Zum Jahreswechsel treten automatische Steuererhöhungen und Ausgabenkürzungen von 607 Mrd. USD in Kraft. Können diese nicht abgemildert werden, dann droht die US-Wirtschaft in den ersten zwei bis drei Quartale zu schrumpfen (rund 0,5%). Damit wäre die jüngste Wirtschaftserholung passé und die Arbeitslosenquote könnte in Richtung 9,1% ansteigen, so das Congressional Budget Office. Wahrscheinlicher ist eine Einigung zwischen Republikanern und Demokraten, obwohl der demokratische Fraktionsvorsitzende Harry Reid eine Enttäuschung über die wenigen Fortschritte äußerte. Dafür zeigte sich John Böhner, der republikanische Sprecher des Repräsentantenhauses optimistisch, dass die Fiskalklippe vermieden werden kann.

Positive Signale kamen auch von Präsident Obama, der bis Weihnachten einen Deal anstrebt. Dieser soll das langfristige Defizit auf einem fairen und ausgewogenen Weg unter Kontrolle bringen.

OECD-Prognose zur US-Wirtschaft und Eurozone

Auch die OECD warnt vor einer rezessiven Entwicklung, wenn die Fiskalklippe nicht umschifft wird und die Lösung der europäischen Schuldenkrise fehlschlägt. Dann könnte es an den Finanzmärkten zu einem Schock kommen. Verlaufen Gespräche über die US-Haushaltspolitik erfolgreich und die negativen Szenarios bleiben aus, dann sollte die Wirtschaftsleistung in 2013 um 2% prosperieren und in 2014 auf 2,8% an Dynamik gewinnen. Die Eurozone wird es in 2013 noch schwer haben. Die OECD schätzt die Kontraktion auf -0,1%. In 2014 rechnet sie wieder mit einem BIP-Wachstum von 1,3%.

US-Hausverkäufe sinken

Die Verkäufe von neuen Eigenheimen sind im Oktober um 0,3% auf 368.000 gefallen. Analysten waren von einem Anstieg auf rund 390.000 ausgegangen. Der Rückschlag ist weniger schlimm, weil sich die Verkäufe seit mehreren Monaten sukzessiven erholen. Gleichzeitig zogen die Preise für neue Häuser um 5,7% auf 237.700 USD gegenüber dem Vorjahr an.

Spannende Aktien-Storys aus der Finanzpresse

Mobotix ist ein Spezialist für die hochauflösende Videoüberwachung. Der eigene Weltmarktanteil soll bei rund 6% liegen. Mit der neuen Türstation T24 adressiert das Unternehmen den Markt für Zutrittskontrollen. Im jüngst abgeschlossenen Geschäftsjahr 2011/12 stiegen die Erlöse um 12% auf 81,6 Mio. Euro und das Nettoergebnis nahm um 4% auf 13,7 Mio. Euro bzw. 1,04 Euro/Aktie zu. Im neuen Jahr will Mobotix um 5% beim Umsatz wachsen und eine EBIT-Marge von 20% einfahren. 2013/2014 strebt der Konzern weitere "starke" Verbesserungen bei Umsatz und EBIT an. Dann prognostiziert die DZ Bank einen Ertrag von 1,21 Euro/Aktie.

DerAktionär ist für Mobotix positiv gestimmt und vergibt ein Kursziel von 27 Euro. Die Gründe sind:

1.) Überwachungskameras werden als unverzichtbarer Helfer der Polizei immer mehr akzeptiert.

2.) Mit den 3,1 Megapixel-Kameras lassen sich 30-mal mehr Details aufzeichnen, als mit einem analogen System. Zudem kann auf teure Videoleitstände und Software verzichtet werden, da Rechner und Speicher schon in den Kameras enthalten sind.

3.) Der Ausblick auf 2012/2013 mit einem Umsatzwachstum von 5% sei zu konservativ, sodass Analysten eher von einem Zuwachs im niedrigen zweistelligen Prozentbereich ausgehen.

4.) Laut CFO Coelen profitiert Mobotix vom Wandel der analogen Technologie zur digitalen sowie der gesellschaftlichen Akzeptanz aufgrund der steigenden Gewalt und Kriminalität.

Vor einer Erholungsbewegung könnte Evotec stehen. Die Aktie kam in den letzten Wochen unter Druck, weil das Unternehmen seine Jahresprognose wegen Meilensteinverschiebungen ins Jahr 2013 senken musste. Die Umsätze sollen bei 88-90 Mio. Euro landen, aber das operative Ergebnis wird unter dem Vorjahr liegen. Sodann erwarten Analysten ein EBIT von 4,5 - 4,8 Mio. Euro nach 5,2 Mio. Euro in 2011. Netto dürften rund 0,08 Euro/Aktie hängen bleiben.

Evotec profitiert vom Outsourcing der F&E-Aktivitäten im vorklinischen Entdeckungsstadium der Wirkstoffforschung. Dieser Markt soll in den kommenden fünf Jahren um 5-10% p.a. wachsen. Potenzial ist vorhanden, weil der Outsourcing-Anteil erst bei 8% liegt, während er in späteren Phasen wie Phase-I oder Phase-II der Medikamentenentwicklung schon 33-36% beträgt. Dabei kommt dem Unternehmen der steigenden Kostendruck im Gesundheitssektor zu Gute. Aufgrund der guten Perspektive dürfte Evotec in den nächsten Jahren weiter wachsendeErlöse und Erträge verzeichnen. Bis 2014 könnte der Nettogewinn auf 0,13 Euro/Aktie zulegen.

Evotec hat bei 2,60 Euro einen Boden gebildet. Jetzt löst sich die Aktie nach oben und hat die Chance auf eine neue Aufwärtsbewegung. Stoppkurs um 2,60 Euro!

Der Triebwerksbauer MTU profitiert von der boomenden Nachfrage nach neuen kerosinsparenden Flugzeugen aus den Regionen Nordamerika, Europa und Asien/Pazifik, die nach Einschätzungen von Boeing und Airbus bis 2031 anhalten dürfte. Airbus schätzt den Bedarf auf 28.200 neue Einheiten und Boeing sogar auf 34.000 Jets.

MTU hat am Dienstag seine Jahresprognose mit einem Umsatz von 3,3 Mrd. Euro und einem bereinigten EBIT von 370 Mio. Euro bestätigt. Auch die mittelfristige Prognose bis 2020 mit einem Umsatz von 6 Mrd. Euro steht. Konkretisiert hat das Unternehmen die Erwartungen für die langfristige EBIT-Marge. Bisher war man von über 12% ausgegangen und gibt nun 12-14% zu Protokoll. Mit einem Auftragsbestand von rund 11,7 Mrd. Euro hat MTU eine Reichweite von gut drei Jahren. Das KGV13e beträgt rund 13 und sinkt per 2014 auf 11,5. Das ist für ein Unternehmen mit einem langfristigen Wachstumsszenario und einer guten Visibilität nicht teuer.

MTU ist in den letzten Tagen aufgrund des freundlichen Marktes schon angesprungen. Es bietet sich an eine Konsolidierung in den Bereich um 63-64 Euro abzuwarten und dann mit einem Stoppkurs bei 61 Euro eine Tradingposition zu eröffnen.

Wenn Sie das tägliche Morning Briefing vor Börseneröffnung in ihrem E-Mailbriefkasten haben wollen, dann empfehle ich Ihnen meinen Trading-Channel "Highperformance-Aktien". Die aktuelle Jahresperformance liegt bei +28%. Der Fokus sind Swing Trades mit einer Haltedauer von mehreren Tagen bis Monaten.

Infos finden Sie unter: http://www.mastertraders.de/premium/trading-channel-info/highperformance-aktien

| bewerten | 9 Bewertungen |

|

Montag, 19. November 2012

Kategorie: Real Money-Trading |

0 Kommentare

Der Neubewertungprozess bei diesem Nebenwert läuft!

Liebe Leser,

die Aktie von Baywa ist in den letzten Wochen aus dem Dornröschenschlaf erwacht und hat einen neuen Aufwärtstrend gebildet. Die Aufwärtsbewegung dürfte noch nicht ihr Ende gefunden haben. Die Aktie hatte ich am 2. September aufgrund der hohen Substanz, die aus dem stillen Wert des Immobilienvermögens resultiert, im Trading-Channel ausführlich vorgestellt:

Grob skizziert handelt es sich bei Baywa um ein internationales Handels- und Dienstleistungsunternehmen. Untergliedert ist das Geschäft in die Bereiche Agrar, Bau und Energie. Mittels Akquisitionen erfolgen der Ausbau und die Stärkung der Positionierung. Gleichzeitig hat Baywa in den letzten Jahren begonnen sich von Randaktivitäten zu trennen, und die freiwerdenden Mittel ins Kerngeschäft zu investieren.

Im Agrarbereich tritt das Unternehmen als Händler auf, der vom Saatgut bis hin zu Landwirtschaftsmaschinen alles vertreibt. Sogar die Finanzierung wird angeboten. Damit profitiert Baywa von den gestiegenen Getreidepreisen. Darüber hinaus ist Baywa der größte Einzelvermarkter von deutschem Tafelkernobst, primär Äpfel und Birnen, die von rund 600 Vertragserzeugern produziert werden. Der zweite Geschäftsbereich ist der Bau, wo das Unternehmen zu den größten Komplettanbietern in Deutschland zählt. Adressiert werden gewerbliche und private Kunden. Neben den Baumaterialien und -geräten bietet Baywa auch die Installation an. Der letzte Bereich ist Energie. Dort zählt Baywa zu den größeren Anbietern von Heizöl, Brenn- und Schmierstoffen. In den letzten Jahren wurde innerhalb dieses Bereichs verstärkt in Erneuerbare Energie investiert. Somit ist das Unternehmen auch bei Biogas- sowie Biomethananlagen dabei, tritt als Systemanbieter für Photovoltaikanlagen und Großhändler für Solartechnik auf. Ziel ist die Besetzung der drei Märkte Biogas, Solar und Wind sowie der Ausbau der jeweiligen Wertschöpfungsprozesse.

In den ersten neun Monaten erzielte der Konzern einen Umsatz von 7,852 Mrd. Euro (+11,5%) und ein EBIT von 125,4 Mio. Euro (+1,9%). Der Überschuss fiel um -12,3% auf 59,8 Mio. Euro. Insgesamt sieht sich das Unternehmen auf Kurs, da u.a. im Agrar-Bereich ein starkes Q4, eine stabile Nachfrage nach Saatgut und Pflanzenschutzmitteln sowie Rückenwind im Baustoffhandel erwartet werden. 2013 sind diese Zahlen ohnehin nicht mehr vergleichbar, weil durch die jüngsten Übernahmen der Umsatz auf 15-16 Mrd. Euro durchstartet (2011 rund 10 Mrd. Euro).

Kürzlich wurde die Akquisition von Cefetra B.V. für 125 Mio. Euro bekanntgegeben. Damit stärkt Baywa seine Position als Getreidehändler und kauft sich einen Umsatz von 4,6 Mrd. Euro hinzu. Zudem wurden 60% an der Bohnhorst Agrarhandel GmbH für 36 Mio. Euro erworben. Damit geht Baywa eine weitere Mehrheitsbeteiligung bei einem Händler von Getreide, Pflanzenschutz, Futter, und Düngemittel ein. Durch den Verkauf von Immobilienbesitz, der rund 370 Mio. Euro einbringen dürfte, will Baywa die Übernahmen finanzieren und Verbindlichkeiten zurückführen. Dadurch wächst der Konzern aus eigener Kraft und muss die Verschuldung nicht in die Höhe treiben. Dadurch entsteht ein gesundes Wachstum.

Die Aktie hat den Widerstand bei 32 Euro überwunden und einen neuen Aufwärtstrend ausgebildet. Ab 2013 konzentriert sich der Konzern auf die Profitabilität und Integration der übernommenen Gesellschaften. Eine Steigerung der Ertragsmarge dürfte der Aktien weiteren Rückenwind geben! Zudem wandelt sich Baywa von einem regionalen zu einem globalen Unternehmen.

die Aktie von Baywa ist in den letzten Wochen aus dem Dornröschenschlaf erwacht und hat einen neuen Aufwärtstrend gebildet. Die Aufwärtsbewegung dürfte noch nicht ihr Ende gefunden haben. Die Aktie hatte ich am 2. September aufgrund der hohen Substanz, die aus dem stillen Wert des Immobilienvermögens resultiert, im Trading-Channel ausführlich vorgestellt:

Grob skizziert handelt es sich bei Baywa um ein internationales Handels- und Dienstleistungsunternehmen. Untergliedert ist das Geschäft in die Bereiche Agrar, Bau und Energie. Mittels Akquisitionen erfolgen der Ausbau und die Stärkung der Positionierung. Gleichzeitig hat Baywa in den letzten Jahren begonnen sich von Randaktivitäten zu trennen, und die freiwerdenden Mittel ins Kerngeschäft zu investieren.

Im Agrarbereich tritt das Unternehmen als Händler auf, der vom Saatgut bis hin zu Landwirtschaftsmaschinen alles vertreibt. Sogar die Finanzierung wird angeboten. Damit profitiert Baywa von den gestiegenen Getreidepreisen. Darüber hinaus ist Baywa der größte Einzelvermarkter von deutschem Tafelkernobst, primär Äpfel und Birnen, die von rund 600 Vertragserzeugern produziert werden. Der zweite Geschäftsbereich ist der Bau, wo das Unternehmen zu den größten Komplettanbietern in Deutschland zählt. Adressiert werden gewerbliche und private Kunden. Neben den Baumaterialien und -geräten bietet Baywa auch die Installation an. Der letzte Bereich ist Energie. Dort zählt Baywa zu den größeren Anbietern von Heizöl, Brenn- und Schmierstoffen. In den letzten Jahren wurde innerhalb dieses Bereichs verstärkt in Erneuerbare Energie investiert. Somit ist das Unternehmen auch bei Biogas- sowie Biomethananlagen dabei, tritt als Systemanbieter für Photovoltaikanlagen und Großhändler für Solartechnik auf. Ziel ist die Besetzung der drei Märkte Biogas, Solar und Wind sowie der Ausbau der jeweiligen Wertschöpfungsprozesse.

In den ersten neun Monaten erzielte der Konzern einen Umsatz von 7,852 Mrd. Euro (+11,5%) und ein EBIT von 125,4 Mio. Euro (+1,9%). Der Überschuss fiel um -12,3% auf 59,8 Mio. Euro. Insgesamt sieht sich das Unternehmen auf Kurs, da u.a. im Agrar-Bereich ein starkes Q4, eine stabile Nachfrage nach Saatgut und Pflanzenschutzmitteln sowie Rückenwind im Baustoffhandel erwartet werden. 2013 sind diese Zahlen ohnehin nicht mehr vergleichbar, weil durch die jüngsten Übernahmen der Umsatz auf 15-16 Mrd. Euro durchstartet (2011 rund 10 Mrd. Euro).

Kürzlich wurde die Akquisition von Cefetra B.V. für 125 Mio. Euro bekanntgegeben. Damit stärkt Baywa seine Position als Getreidehändler und kauft sich einen Umsatz von 4,6 Mrd. Euro hinzu. Zudem wurden 60% an der Bohnhorst Agrarhandel GmbH für 36 Mio. Euro erworben. Damit geht Baywa eine weitere Mehrheitsbeteiligung bei einem Händler von Getreide, Pflanzenschutz, Futter, und Düngemittel ein. Durch den Verkauf von Immobilienbesitz, der rund 370 Mio. Euro einbringen dürfte, will Baywa die Übernahmen finanzieren und Verbindlichkeiten zurückführen. Dadurch wächst der Konzern aus eigener Kraft und muss die Verschuldung nicht in die Höhe treiben. Dadurch entsteht ein gesundes Wachstum.

Die Aktie hat den Widerstand bei 32 Euro überwunden und einen neuen Aufwärtstrend ausgebildet. Ab 2013 konzentriert sich der Konzern auf die Profitabilität und Integration der übernommenen Gesellschaften. Eine Steigerung der Ertragsmarge dürfte der Aktien weiteren Rückenwind geben! Zudem wandelt sich Baywa von einem regionalen zu einem globalen Unternehmen.

| bewerten | 4 Bewertungen |

|

Donnerstag, 18. Oktober 2012

Kategorie: Real Money-Trading |

0 Kommentare

Chart des Tages: Aareal Bank könnte als Nachzügler ausbrechen!

Liebe Leser,

Finanzwerte haben sich in den letzten Tagen gut entwickelt. Der Leader ist die Deutsche Bank, weil der Titel als erster Branchenvertreter ein neues Hoch erreichte. Heute stufte JP Morgan die Aktie auf "Untergewichten" ab und trotzdem legt das Papier stärker als der Gesamtmarkt zu. Damit zeigt der kurzfristige Trend weiter nach oben, da Kapital in diese Branche fließt.

Mit einem "time lag", einer zeitlichen Verzögerung, reagiert gerne die Aareal Bank. Der Konzern ist ein Immobilienfinanzierer mit Fokus auf gewerbliche Immobilien und die Wohnungswirtschaft. In den ersten sechs Monaten konnte das Nettoergebnis bei 55 Mio. Euro (-1%) stabil gehalten werden. Aareal Bank sieht "weiterhin gute Chancen" in 2012 ein Betriebsergebnis zu erzielen, welches leicht unterhalb des Vorjahreswertes von 185 Mio. Euro liegt. Im Interview mit der FAZ (Nr. 200) ließ CEO Schumacher vor einigen Wochen durchblicken, dass die Aareal Bank beim Neugeschäft am oberen Ende der Prognose von 4,5 - 5,5 Mrd. Euro herauskommt. Zudem hellt sich das Marktumfeld auf, sodass der Nettogewinn in 2013 auf 2,15 Euro/Aktie zulegen sollte. Das KGV13e wäre 8.

Heute entwickelt die Aktie eine relative Stärke. Das könnte auf eine baldige Ausbruchsbewegung hindeuten. Ein geeignetes Stoppniveau liegt bei 16,50 Euro.

Finanzwerte haben sich in den letzten Tagen gut entwickelt. Der Leader ist die Deutsche Bank, weil der Titel als erster Branchenvertreter ein neues Hoch erreichte. Heute stufte JP Morgan die Aktie auf "Untergewichten" ab und trotzdem legt das Papier stärker als der Gesamtmarkt zu. Damit zeigt der kurzfristige Trend weiter nach oben, da Kapital in diese Branche fließt.

Mit einem "time lag", einer zeitlichen Verzögerung, reagiert gerne die Aareal Bank. Der Konzern ist ein Immobilienfinanzierer mit Fokus auf gewerbliche Immobilien und die Wohnungswirtschaft. In den ersten sechs Monaten konnte das Nettoergebnis bei 55 Mio. Euro (-1%) stabil gehalten werden. Aareal Bank sieht "weiterhin gute Chancen" in 2012 ein Betriebsergebnis zu erzielen, welches leicht unterhalb des Vorjahreswertes von 185 Mio. Euro liegt. Im Interview mit der FAZ (Nr. 200) ließ CEO Schumacher vor einigen Wochen durchblicken, dass die Aareal Bank beim Neugeschäft am oberen Ende der Prognose von 4,5 - 5,5 Mrd. Euro herauskommt. Zudem hellt sich das Marktumfeld auf, sodass der Nettogewinn in 2013 auf 2,15 Euro/Aktie zulegen sollte. Das KGV13e wäre 8.

Heute entwickelt die Aktie eine relative Stärke. Das könnte auf eine baldige Ausbruchsbewegung hindeuten. Ein geeignetes Stoppniveau liegt bei 16,50 Euro.

| bewerten | 2 Bewertungen |

|

Dienstag, 16. Oktober 2012

Kategorie: Real Money-Trading |

0 Kommentare

Chart des Tages: Deutsche Bank profitiert von guter Branchenstimmung!

Liebe Leser,

die Finanzaktien gewinnen seit wenigen Tagen wieder an Momentum, nachdem Mitte September eine Konsolidierung einsetzte. Einerseits trugen die guten Ergebnisse von Citigroup dazu bei. Auf der anderen Seite könnten die Verschiebung von Basel-III sowie eine fortschreitende Entspannung an den Anleihemärkten das Sentiment weiter verbessern. Die bessere Stimmung an den Finanzmärkten dürfte sich positiv auf die Ertragslage auswirken, weil beispielsweise der Wert eigener Anlagen zunimmt.

Die Deutsche Bank hat sich bis 2015 ehrgeizige Ziele gesetzt. Die Kosten sollen um 4,5 Mrd. Euro sinken. Zudem strebt das Finanzinstitut eine Eigenkapitalrendite von rund 12% nach Steuern an. Für das Erreichen der Tier-1-Kernkapitalquote ist keine Kapitalerhöhung nötig, sodass die Aktionäre nicht unnötig verwässert werden. Der Konsens schätzt den Nettogewinn auf 4,54 Euro/Aktie in 2013 und 5,42 Euro/Aktie in 2014. Perspektivisch reduziert sich das KGV auf 6,3.

Die Aktie ist in einen Aufwärtstrend übergegangen und entwickelt seit einigen Tagen Momentum. Mit dem Bruch des Widerstandes bei 34 Euro könnte ein neuer Impuls nach oben einhergehen.

die Finanzaktien gewinnen seit wenigen Tagen wieder an Momentum, nachdem Mitte September eine Konsolidierung einsetzte. Einerseits trugen die guten Ergebnisse von Citigroup dazu bei. Auf der anderen Seite könnten die Verschiebung von Basel-III sowie eine fortschreitende Entspannung an den Anleihemärkten das Sentiment weiter verbessern. Die bessere Stimmung an den Finanzmärkten dürfte sich positiv auf die Ertragslage auswirken, weil beispielsweise der Wert eigener Anlagen zunimmt.

Die Deutsche Bank hat sich bis 2015 ehrgeizige Ziele gesetzt. Die Kosten sollen um 4,5 Mrd. Euro sinken. Zudem strebt das Finanzinstitut eine Eigenkapitalrendite von rund 12% nach Steuern an. Für das Erreichen der Tier-1-Kernkapitalquote ist keine Kapitalerhöhung nötig, sodass die Aktionäre nicht unnötig verwässert werden. Der Konsens schätzt den Nettogewinn auf 4,54 Euro/Aktie in 2013 und 5,42 Euro/Aktie in 2014. Perspektivisch reduziert sich das KGV auf 6,3.

Die Aktie ist in einen Aufwärtstrend übergegangen und entwickelt seit einigen Tagen Momentum. Mit dem Bruch des Widerstandes bei 34 Euro könnte ein neuer Impuls nach oben einhergehen.

| bewerten | 4 Bewertungen |

|