|

|

Information zum Blog

Simon Betschinger

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000€ (Bescheinigung)

2012: 142.898,85€ (Bescheinigung)

2013: 258.586,98€ (Bescheinigung)

2014: +109.136,13€ (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000€ (Bescheinigung)

2012: 142.898,85€ (Bescheinigung)

2013: 258.586,98€ (Bescheinigung)

2014: +109.136,13€ (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Unbedingt lesen:

Simon Betschingers Trading Channel besteht aus einem Trading Tagebuch für mittelfristige Strategiebesprechungen

und einem Live Trading Ticker für neue Käufe, Verkäufe und kurze Marktkommentare.

Simon Betschinger schrieb am

Freitag, 31.12. in seinem Trading Tagebuch:

Liebe Trader,

es war ein seltsames Börsenjahr. Meine Investments-Depots wurden von der allgemeinen Hausse auf neue Hochs getrieben und meine Monster-Position in NVIDIA, die aus meinem fokussierten Investing-Depot-Projekt stammt, das ich hier im ...

Außerdem verfasste er in den letzten Tagen 0 Meldungen in seinem Live Trading Ticker, die unmittelbar an seine Kunden per Mail gesendet wurden:

| Live Trading Ticker |

| 17.10. 19:04 Uhr ******************* |

| 13.09. 16:55 Uhr ******************* |

| 12.09. 17:59 Uhr The Bullboard-Depot: Kauf 100 American Express und 90 VISA! |

| 06.09. 16:32 Uhr 6000 Hims & Hers verkauft zu 13,83 USD an der NYSE |

| 29.08. 14:26 Uhr Zu Super Micro Computer im ewigen Depot: Diese Reise ist zu Ende! |

Archiv

1 Beitrag

März 20222 Beiträge

Dezember 20213 Beiträge

Juni 20212 Beiträge

September 20202 Beiträge

April 20201 Beitrag

März 20201 Beitrag

Oktober 20191 Beitrag

September 20191 Beitrag

August 20191 Beitrag

Juli 20193 Beiträge

Februar 20191 Beitrag

November 20181 Beitrag

August 20181 Beitrag

April 20181 Beitrag

Januar 20181 Beitrag

Juli 20174 Beiträge

Mai 20171 Beitrag

Dezember 20161 Beitrag

November 20164 Beiträge

Oktober 20163 Beiträge

Juli 20161 Beitrag

Juni 20166 Beiträge

Mai 20162 Beiträge

April 20164 Beiträge

März 20161 Beitrag

Februar 20163 Beiträge

Januar 20161 Beitrag

Dezember 20154 Beiträge

November 20152 Beiträge

Oktober 20158 Beiträge

September 20154 Beiträge

August 20154 Beiträge

Juli 20154 Beiträge

Mai 20151 Beitrag

April 20151 Beitrag

März 20151 Beitrag

Februar 20152 Beiträge

Januar 20155 Beiträge

Dezember 20145 Beiträge

Oktober 201417 Beiträge

September 201412 Beiträge

August 20147 Beiträge

Juli 20142 Beiträge

Juni 20147 Beiträge

Mai 20144 Beiträge

April 20141 Beitrag

März 20142 Beiträge

Februar 20141 Beitrag

Januar 20145 Beiträge

Dezember 20131 Beitrag

November 20132 Beiträge

Oktober 20134 Beiträge

August 20133 Beiträge

Juni 20136 Beiträge

Mai 20132 Beiträge

April 20133 Beiträge

März 20132 Beiträge

Februar 20136 Beiträge

Januar 20138 Beiträge

Dezember 20125 Beiträge

November 20123 Beiträge

Oktober 20126 Beiträge

September 20126 Beiträge

August 20127 Beiträge

Juli 20123 Beiträge

Juni 201229 Beiträge

Mai 201215 Beiträge

April 201217 Beiträge

März 20129 Beiträge

Februar 201210 Beiträge

Januar 201211 Beiträge

Dezember 201113 Beiträge

November 20117 Beiträge

Oktober 201120 Beiträge

September 201143 Beiträge

August 201117 Beiträge

Juli 201113 Beiträge

Juni 201114 Beiträge

Mai 201111 Beiträge

April 20119 Beiträge

März 20119 Beiträge

Februar 20115 Beiträge

Januar 20118 Beiträge

Dezember 201010 Beiträge

November 201013 Beiträge

Oktober 20108 Beiträge

September 20109 Beiträge

August 201014 Beiträge

Juli 201012 Beiträge

Juni 201019 Beiträge

Mai 201012 Beiträge

April 20109 Beiträge

März 20107 Beiträge

Februar 20106 Beiträge

Januar 20107 Beiträge

Dezember 20097 Beiträge

November 200916 Beiträge

Oktober 200912 Beiträge

September 200914 Beiträge

August 200919 Beiträge

Juli 200925 Beiträge

Juni 200915 Beiträge

Mai 20099 Beiträge

April 200915 Beiträge

März 200913 Beiträge

Februar 200911 Beiträge

Januar 200920 Beiträge

Dezember 200821 Beiträge

November 200832 Beiträge

Oktober 200832 Beiträge

September 200818 Beiträge

August 200826 Beiträge

Juli 20089 Beiträge

Juni 200824 Beiträge

Mai 200835 Beiträge

April 200828 Beiträge

März 200828 Beiträge

Februar 200855 Beiträge

Januar 200838 Beiträge

Dezember 200744 Beiträge

November 200744 Beiträge

Oktober 200735 Beiträge

September 200754 Beiträge

August 200741 Beiträge

Juli 200734 Beiträge

Juni 200734 Beiträge

Mai 200737 Beiträge

April 200762 Beiträge

März 200788 Beiträge

Februar 2007101 Beiträge

Januar 200783 Beiträge

Dezember 200643 Beiträge

November 2006

Der MasterTrader

Reales 100.000 € Trading-Depot

Reales 100.000 € Trading-Depot

Kategorie: Allgemein |

0 Kommentare

Dienstag, 29. Juni 2010

DAX bricht ein: Krugman warnt vor dritter Depression

Liebe Leser,

der amerikanische Ökonom und Nobelpreisträger Paul Krugman kritisiert die deutsche Wirtschaftspolitik in einem Handelsblatt-Interview aufs Schärfste und lässt kein gutes Wort an Bundesbank-Chef Axel Weber. Ich zitiere einige Passagen aus dem Interview:

Krugman wurde nach diesem Interview von allen Seiten hart angegangen und ich möchte diesen Blog-Beitrag nutzen, um ihn zu verteidigen. Krugman sagt, dass es vollkommener Schwachsinn sei, die Konjunktur zuerst mit staatlicher Nachfragepolitik zu stabilisieren und dann auf einmal mit dem Sparen anzufangen, wenn die Industrie deutlich unter ihren Produktionskapazitäten produziere. Das ist auch die Meinung, die ich in meinen letzten TradeCentre-Editorials vertreten habe. Die richtige Zeit zum Sparen ist in Zeiten wie 2006 oder 2007 wenn die Ökonomie auf Hochtouren läuft und die Fabrikhallen des Landes mit der Produktion kaum nachkommen. Wenn, wie derzeit noch der Fall, nur mit 90% der Kapazitäten produziert wird, kann ein Sparpaket verheerende Wirkungen entfalten.

Bundeskanzlerin Angela Merkel hat in ihrer zweiten Amtsperiode bereits zwei schwerwiegende Fehler begangen:

1. Fehler: Angela Merkel hat aus Europa eine Haftungsgemeinschaft gemacht, in der starke Länder ganz im Sinne des Sozialismus für die schwächeren Länder haften müssen.

2. Fehler: Angela Merkel betriebt wirtschaftspolitisch kompletten Unsinn, indem sie zuerst keynesianische Nachfragepolitik betreibt, diese dann aber in der frühen wirtschaftlichen Erholungsphase zurückzieht. Das ist nicht Keynes, das ist Merkel-Schwachsinn!

Krugman schreibt einen Blog auf den Seiten der New York Times. In einem Beitrag vom Wochenende "The Third Depression" weißt er auf die Gefahren einer dirtten Depression hin, wenn die Politiker die Fehler der Vergangenheit, sprich der 1930er Jahre wiederholen.

Die deutsche Wirtschaftspolitik hat sich seit Jean-Baptiste Say, der vor zweihundert Jahren postulierte, ein Angebot würde sich seine Nachfrage selbst schaffen, nicht weiterentwickelt. Das ist jetzt kein Polemik von mir, sondern die Realität der gegegenwärtigen Ereignisse. Sonst würden die politischen Entscheidungsträger die Notwendigkeit begreifen, die aggregierte Nachfrage stabil zu halten und den autodeflationären Druck bekämpfen. Was von den Inflationsängsten der deutschen Bundesbank-Hartliner um Axel Weber zu halten ist, zeigt der Bund Future. Dieser klettert wöchentlich auf neue Hochs und signalisiert damit unverändert einen extrem starken Deflations-Druck!

Jeder Trader hat gelernt nicht gegen den Markt zu spekulieren, der dann meistens doch Recht hat. Die deutsche Bundesbank vertritt die Meinung, Millionen von Marktteilnehmer müssen falsch liegen und nur sie wäre im Besitz der absoluten Weisheit. Krugman hat vollkommen Recht: Die Eurozone braucht drei bis vier Prozent Inflation. Anders kommen Länder wie Griechenland und Spanien aus ihrer Wirtschaftsmisere nur schwer heraus.

der amerikanische Ökonom und Nobelpreisträger Paul Krugman kritisiert die deutsche Wirtschaftspolitik in einem Handelsblatt-Interview aufs Schärfste und lässt kein gutes Wort an Bundesbank-Chef Axel Weber. Ich zitiere einige Passagen aus dem Interview:

- "Aus amerikanischer Sicht sind das keine großen Defizite. Wir würden gerne mehr sehen. Ich habe kein Problem damit, dass man in fünf oder zehn Jahren versucht, den Haushalt auszugleichen. Die Frage ist doch, ob man damit beginnen soll, wenn die Wirtschaft sieben oder acht Prozentpunkte unter ihrer normalen Auslastung liegt und die Leitzinsen bei null stehen. Ich bin gerne ein fiskalpolitischer Falke, wenn wir aus der aktuellen Depressionsfalle heraus sind. Jetzt ist nicht die Zeit, um sich über Defizite Sorgen zu machen."

- "Nein. Ich kenne ihn zwar nicht persönlich. Aber er wehrt sich ja selbst gegen die moderaten Käufe von Staatsanleihen durch die EZB. Weber macht sich Sorgen über Inflation, wenn es keine Inflation gibt. Ich würde lieber einen EZB-Präsidenten sehen, der Deflationsgefahren und dem Risiko einer langen Stagnation mehr Bedeutung beimisst."

- "Ohne integrierte Arbeitsmärkte und ohne eine gemeinsame Fiskalpolitik sollte das Inflationsziel etwas höher angesetzt werden. Die Euro-Zone braucht vermutlich drei oder vier Prozent Inflation, um zu funktionieren. Wenn man allerdings jemanden sucht, der auf eine Inflation von null Prozent zielt, während die Arbeitslosigkeit auf 13 Prozent steigt, dann ist Weber sicher der richtige Mann."

Krugman wurde nach diesem Interview von allen Seiten hart angegangen und ich möchte diesen Blog-Beitrag nutzen, um ihn zu verteidigen. Krugman sagt, dass es vollkommener Schwachsinn sei, die Konjunktur zuerst mit staatlicher Nachfragepolitik zu stabilisieren und dann auf einmal mit dem Sparen anzufangen, wenn die Industrie deutlich unter ihren Produktionskapazitäten produziere. Das ist auch die Meinung, die ich in meinen letzten TradeCentre-Editorials vertreten habe. Die richtige Zeit zum Sparen ist in Zeiten wie 2006 oder 2007 wenn die Ökonomie auf Hochtouren läuft und die Fabrikhallen des Landes mit der Produktion kaum nachkommen. Wenn, wie derzeit noch der Fall, nur mit 90% der Kapazitäten produziert wird, kann ein Sparpaket verheerende Wirkungen entfalten.

Bundeskanzlerin Angela Merkel hat in ihrer zweiten Amtsperiode bereits zwei schwerwiegende Fehler begangen:

1. Fehler: Angela Merkel hat aus Europa eine Haftungsgemeinschaft gemacht, in der starke Länder ganz im Sinne des Sozialismus für die schwächeren Länder haften müssen.

2. Fehler: Angela Merkel betriebt wirtschaftspolitisch kompletten Unsinn, indem sie zuerst keynesianische Nachfragepolitik betreibt, diese dann aber in der frühen wirtschaftlichen Erholungsphase zurückzieht. Das ist nicht Keynes, das ist Merkel-Schwachsinn!

Krugman schreibt einen Blog auf den Seiten der New York Times. In einem Beitrag vom Wochenende "The Third Depression" weißt er auf die Gefahren einer dirtten Depression hin, wenn die Politiker die Fehler der Vergangenheit, sprich der 1930er Jahre wiederholen.

Die deutsche Wirtschaftspolitik hat sich seit Jean-Baptiste Say, der vor zweihundert Jahren postulierte, ein Angebot würde sich seine Nachfrage selbst schaffen, nicht weiterentwickelt. Das ist jetzt kein Polemik von mir, sondern die Realität der gegegenwärtigen Ereignisse. Sonst würden die politischen Entscheidungsträger die Notwendigkeit begreifen, die aggregierte Nachfrage stabil zu halten und den autodeflationären Druck bekämpfen. Was von den Inflationsängsten der deutschen Bundesbank-Hartliner um Axel Weber zu halten ist, zeigt der Bund Future. Dieser klettert wöchentlich auf neue Hochs und signalisiert damit unverändert einen extrem starken Deflations-Druck!

Jeder Trader hat gelernt nicht gegen den Markt zu spekulieren, der dann meistens doch Recht hat. Die deutsche Bundesbank vertritt die Meinung, Millionen von Marktteilnehmer müssen falsch liegen und nur sie wäre im Besitz der absoluten Weisheit. Krugman hat vollkommen Recht: Die Eurozone braucht drei bis vier Prozent Inflation. Anders kommen Länder wie Griechenland und Spanien aus ihrer Wirtschaftsmisere nur schwer heraus.

| bewerten | 4 Bewertungen |

|

Montag, 28. Juni 2010

Kategorie: Allgemein |

0 Kommentare

Der Joseph-Pfennig: Zerstört sich das Geldsystem von selbst?

Liebe Leser,

Karl Marx hätte sich seine mehreren hundert Seiten lange Abhandlungen über die "Akkumulation von Kapital" wohl sparen können, denn eine Geschichte scheint die Menschen immer wieder davon zu überzeugen, dass unser Geldsystem dem Untergang geweiht ist. Die Geschichte über den Joseph-Pfennig. Wenn Josoph für seinen Sohn Jesus vor 2000 Jahren einen Euro-Cent zu 5% Verzinsung angelegt hätte, dann wäre daraus heute ein Vermögen von 295 Weltkugeln aus purem Gold geworden, so rechnet Dirk Müller bei Markus Lanz vor. Betrachten Sie dazu folgenden Video-Mitschnitt:

http://grilleau.blog.de/2010/05/28/dirk-mueller-erklaert-markus-lanz-ursache-weltwirtschaftskrise-8687727/

Dass an dieser Kapital-Akkumulationstheorie irgendetwas nicht stimmen kann, verrät schon der Blick auf die Forbes-Liste der reichsten Menschen der Welt. Wo stehen die Namen der großen Industriellen, die Anfang des 20 Jahrhunderts die amerikanische Wirtschaft dominierten? Weder die Carnegies, die Rockefellers, noch die Goulds oder Morgans tauchen auf er Liste der reichsten Menschen noch auf. Warum ist das so? Um diese Frage zu beantworten, ist es zunächst wichtig zu verstehen wie der Zins eigentlich entsteht? Ich zitiere hierzu aus meiner Arbeit "Schumpeters Wirtschaftsmodell". Versuchen Sie bitte der Argumentation zu folgen. Dieses Zinsverständnis ist elementar wichtig zum Verständnis des kapitalistisches Prozesses und des Joseph-Pfennig-Problems.

Der Ursprung des Zinses

...leitet sich auch der Zins als notwendiges "Element des wirtschaftlichen Prozesses" ab. Der Zins entsteht in Prosperitätsphasen gleichauf mit den Produktivitätsverbesserungen des gesamtwirtschaftlichen Produktionsapparates und tendiert in rezessiven Phasen wieder zu verschwinden, wenn die Innovationstätigkeit zum Erlahmen kommt und alte Strukturen aus dem Wirtschaftssystem verschwinden.

"Zins ist ein Agio auf vorhandene gegenüber zukünftigen Zahlungsmitteln oder … Zins ist der Preis, den ein Darlehensnehmer für die Erlaubnis einer sozialen Gesellschaft zahlt, die es ihm gestattet, Waren und Leistungen zu erwerben, ohne vorher die Bedingungen erfüllt zu haben,…, d.h. ohne vorher andere Waren und Leistungen zum volkswirtschaftlichen Kreislauf beigetragen zu haben."

Der Eckpfeiler des Zinses oder anders ausgedrückt, die wirklich ausschlaggebende Ursache, dass sich ein positives Agio auf vorhandene gegenüber zukünftigen Zahlungsmitteln bildet, ist der Unternehmergewinn, der im kapitalistischen System für die erfolgreiche Durchführung einer Innovation bezahlt wird. Unternehmen sind nur bereit einen positiven Zins zu zahlen, wenn der aufgenommene Kredit so investiert werden kann, dass sich in Zukunft ein höherer Betrag als die ursprüngliche Investitionssumme verdienen lässt.

In einer stationären Wirtschaft, die sich im allgemeinen Gleichgewicht befindet und die aus Routineunternehmern besteht, deren einzige Aufgabe es ist, den Produktionsapparat zu erneuern, haben die Wirtschaftssubjekte keinen Grund anzunehmen, dass kaufkraftrelevante Veränderungen eintreten. Es besteht keine schlüssige Notwendigkeit eines positiven Zinssatzes für den Produktions- und Verteilungsprozess der Güter. Schumpeter schlussfolgert, dass "der reine Zins die Tendenz hat zu verschwinden, wenn sich das System dem vollkommenen Gleichgewicht nähert."

Damit verteidigt Schumpeter 27 Jahre nach dem Erscheinen der "Theorie der wirtschaftlichen Entwicklung" seine Zinstheorie, die schon damals für heftige Diskussionen mit "Eugen Böhm von Bawerk" geführt hat, dessen Zinsverständnis als etablierte Lehrmeinung galt. Von Bawerk nannte in seinem Werk "Kapital und Kapitalzins" drei maßgebliche Gründe für die Existenz des Zinses.

1. die Verschiedenheit der Bedarfsdeckung zwischen Gegenwart und Zukunft.

2. die perspektivische Unterschätzung künftiger Bedürfnisse.

3. die technische Überlegenheit der gegenwärtigen Güter, die aus der Mehrergie-bigkeit zeitraubender Produktionsumwege entspringt.

Schumpeter lehnte die Vorstellung ab, dass die Zeitpräferenzen von Konsumenten ausreichen, um die Entstehung eines positiven Zinssatzes zu begründen. Er stellt fest, dass man unter Kapitalzins das "dauerhafte Reineinkommen" versteht, das der Kapitalistenklasse zufließt. Aber was ist die Rechtfertigung für diese Einkommensquelle? Wenn das Kapital in einer Firma gebunden ist, die nur Routineaufgaben durchführt, dann wird diese dem Konkurrenzdruck nicht lange standhalten und es wird dauerhaft keine positiven Zahlungsüberschüsse geben, die an die Kapitalisten ausgeschüttet werden können . Die einzige Möglichkeit dem "Sturm der schöpferischen Zerstörung" zu entkommen, sind Produktivitätsverbesserungen, sprich innovative Unternehmertätigkeit. Routineaufgaben werfen langfristig im Kapitalismus keine Gewinne ab und ohne Gewinne verschwinden die Kapitaleinkommen der Eigentümer und damit der Zins. Zins tendiert ohne innovative Tätigkeit zu verschwinden .

Während Schumpeter 1912 noch die Meinung vertrat, dass ohne Entwicklung ein Nullzins vorherrschen würde, lockert er diese Annahme 1939 auf und räumt ein, dass es andere Ursachen für die Entstehung eines positiven Zinses geben kann wie zum Beispiel Staatsschulden, was aber nichts daran ändert, dass die Innovation allein ausreicht, "um den Zins beim Fehlen jeder anderen Ursache zu erzeugen". Die große Errungen-schaft von Schumpeters Zinstheorie, die später noch näher diskutiert wird, ist eine soziologische Schlussfolgerung. Die Kapitalistenklasse sollte kein Einkommen durch Untätigkeit erzielen. Sie muss unternehmerisch tätig werden oder Unternehmungen finanzieren, um in den Genuss eines Zinseinkommens zu gelangen. Das eröffnet eine ganz neue Perspektive auf die Kosten-und Nutzenrechnung von Staatsschulden.

Zins entsteht mit dem Unternehmergewinn. Der Unternehmergewinn ist im Kapitalismus begrenzt

Eine unternehmerische Handlung liegt dann vor, wenn eine neue Innovation in den Wirtschaftskreislauf eingeführt wird. Die Belohnung für die Einführung einer Innovation ist im kapitalistischen System der Gewinn. Der Unternehmergewinn ist zeitlich begrenzt. Im Prozess des Wettbewerbs und der Imitationen seitens der Konkurrenz wird der Gewinn schnell wieder verschwinden. Schumpeter spricht vom "selbstmörderischen Reiz der Gewinne".

Der Aktienkurs von Microsoft ist ideal geeignet um nachzuvollziehen wie die innovative Unternehmertätigkeit mit Profiten belohnt wurde. In den 1990er Jahren ging es steil nach oben. Nun befindet sich Microsoft mittendrin im "Sturm der schöpferischen Zerstörung". Innovative Konkurrenzunternehmen versuchen Microsoft die Monopolrenditen streitig zu machen. Die Umsatzrendite von Microsoft gerät zunehmend unter Druck. Der Aktienkurs sinkt....

Zurück zum Joseph-Pfennig

Es ist wichtig sich klarzumachen, dass der Zins keine universelle Gesetzmäßigkeit darstellt, auf die man sich berufen kann. Zins entsteht gesamtwirtschaftlich nur durch innovative Unternehmertätigkeit. Ruht sich die Kapitalistenklasse auf ihrem Kapitalvermögen aus, ohne unternehmerisch zu handeln, tendiert der Zins zu verschwinden.

Das Beispiel des Joseph-Pfennig ist nur ein hypothetisches Gedankenspiel, das in Wirklichkeit nicht annähernd so stattfinden kann. Jeder milliardenschwere Anleger muss um jeden Prozentpunkt Rendite kämpfen und je höher das Vermögen ist, desto schwieriger wird es im Kapitalismus dieses Kapital im Prozess des Wettbewerbes zu verteidigen. Davon kann selbst Warren Buffett ein Lied singen. Die Rendite von Berkshire Hathaway gleicht sich immer mehr der gesamtwirtschaftlichen Entwicklung an. Das Vermögen ist zu groß geworden, um es allein in innovative Unternehmungen zu investieren. Die Rendite im Bestandsgeschäft in etablierten Wirtschaftssektoren unterliegt dem kapitalistischen Wettbewerbsdruck...

Wir sehen, es steckt kein Fehler im System. Das Problem der Staatsschuld muss jedoch etwas differenzierter betrachtet werden. Dazu vielleicht schon in dieser Woche mehr....

Karl Marx hätte sich seine mehreren hundert Seiten lange Abhandlungen über die "Akkumulation von Kapital" wohl sparen können, denn eine Geschichte scheint die Menschen immer wieder davon zu überzeugen, dass unser Geldsystem dem Untergang geweiht ist. Die Geschichte über den Joseph-Pfennig. Wenn Josoph für seinen Sohn Jesus vor 2000 Jahren einen Euro-Cent zu 5% Verzinsung angelegt hätte, dann wäre daraus heute ein Vermögen von 295 Weltkugeln aus purem Gold geworden, so rechnet Dirk Müller bei Markus Lanz vor. Betrachten Sie dazu folgenden Video-Mitschnitt:

http://grilleau.blog.de/2010/05/28/dirk-mueller-erklaert-markus-lanz-ursache-weltwirtschaftskrise-8687727/

Dass an dieser Kapital-Akkumulationstheorie irgendetwas nicht stimmen kann, verrät schon der Blick auf die Forbes-Liste der reichsten Menschen der Welt. Wo stehen die Namen der großen Industriellen, die Anfang des 20 Jahrhunderts die amerikanische Wirtschaft dominierten? Weder die Carnegies, die Rockefellers, noch die Goulds oder Morgans tauchen auf er Liste der reichsten Menschen noch auf. Warum ist das so? Um diese Frage zu beantworten, ist es zunächst wichtig zu verstehen wie der Zins eigentlich entsteht? Ich zitiere hierzu aus meiner Arbeit "Schumpeters Wirtschaftsmodell". Versuchen Sie bitte der Argumentation zu folgen. Dieses Zinsverständnis ist elementar wichtig zum Verständnis des kapitalistisches Prozesses und des Joseph-Pfennig-Problems.

Der Ursprung des Zinses

...leitet sich auch der Zins als notwendiges "Element des wirtschaftlichen Prozesses" ab. Der Zins entsteht in Prosperitätsphasen gleichauf mit den Produktivitätsverbesserungen des gesamtwirtschaftlichen Produktionsapparates und tendiert in rezessiven Phasen wieder zu verschwinden, wenn die Innovationstätigkeit zum Erlahmen kommt und alte Strukturen aus dem Wirtschaftssystem verschwinden.

"Zins ist ein Agio auf vorhandene gegenüber zukünftigen Zahlungsmitteln oder … Zins ist der Preis, den ein Darlehensnehmer für die Erlaubnis einer sozialen Gesellschaft zahlt, die es ihm gestattet, Waren und Leistungen zu erwerben, ohne vorher die Bedingungen erfüllt zu haben,…, d.h. ohne vorher andere Waren und Leistungen zum volkswirtschaftlichen Kreislauf beigetragen zu haben."

Der Eckpfeiler des Zinses oder anders ausgedrückt, die wirklich ausschlaggebende Ursache, dass sich ein positives Agio auf vorhandene gegenüber zukünftigen Zahlungsmitteln bildet, ist der Unternehmergewinn, der im kapitalistischen System für die erfolgreiche Durchführung einer Innovation bezahlt wird. Unternehmen sind nur bereit einen positiven Zins zu zahlen, wenn der aufgenommene Kredit so investiert werden kann, dass sich in Zukunft ein höherer Betrag als die ursprüngliche Investitionssumme verdienen lässt.

In einer stationären Wirtschaft, die sich im allgemeinen Gleichgewicht befindet und die aus Routineunternehmern besteht, deren einzige Aufgabe es ist, den Produktionsapparat zu erneuern, haben die Wirtschaftssubjekte keinen Grund anzunehmen, dass kaufkraftrelevante Veränderungen eintreten. Es besteht keine schlüssige Notwendigkeit eines positiven Zinssatzes für den Produktions- und Verteilungsprozess der Güter. Schumpeter schlussfolgert, dass "der reine Zins die Tendenz hat zu verschwinden, wenn sich das System dem vollkommenen Gleichgewicht nähert."

Damit verteidigt Schumpeter 27 Jahre nach dem Erscheinen der "Theorie der wirtschaftlichen Entwicklung" seine Zinstheorie, die schon damals für heftige Diskussionen mit "Eugen Böhm von Bawerk" geführt hat, dessen Zinsverständnis als etablierte Lehrmeinung galt. Von Bawerk nannte in seinem Werk "Kapital und Kapitalzins" drei maßgebliche Gründe für die Existenz des Zinses.

1. die Verschiedenheit der Bedarfsdeckung zwischen Gegenwart und Zukunft.

2. die perspektivische Unterschätzung künftiger Bedürfnisse.

3. die technische Überlegenheit der gegenwärtigen Güter, die aus der Mehrergie-bigkeit zeitraubender Produktionsumwege entspringt.

Schumpeter lehnte die Vorstellung ab, dass die Zeitpräferenzen von Konsumenten ausreichen, um die Entstehung eines positiven Zinssatzes zu begründen. Er stellt fest, dass man unter Kapitalzins das "dauerhafte Reineinkommen" versteht, das der Kapitalistenklasse zufließt. Aber was ist die Rechtfertigung für diese Einkommensquelle? Wenn das Kapital in einer Firma gebunden ist, die nur Routineaufgaben durchführt, dann wird diese dem Konkurrenzdruck nicht lange standhalten und es wird dauerhaft keine positiven Zahlungsüberschüsse geben, die an die Kapitalisten ausgeschüttet werden können . Die einzige Möglichkeit dem "Sturm der schöpferischen Zerstörung" zu entkommen, sind Produktivitätsverbesserungen, sprich innovative Unternehmertätigkeit. Routineaufgaben werfen langfristig im Kapitalismus keine Gewinne ab und ohne Gewinne verschwinden die Kapitaleinkommen der Eigentümer und damit der Zins. Zins tendiert ohne innovative Tätigkeit zu verschwinden .

Während Schumpeter 1912 noch die Meinung vertrat, dass ohne Entwicklung ein Nullzins vorherrschen würde, lockert er diese Annahme 1939 auf und räumt ein, dass es andere Ursachen für die Entstehung eines positiven Zinses geben kann wie zum Beispiel Staatsschulden, was aber nichts daran ändert, dass die Innovation allein ausreicht, "um den Zins beim Fehlen jeder anderen Ursache zu erzeugen". Die große Errungen-schaft von Schumpeters Zinstheorie, die später noch näher diskutiert wird, ist eine soziologische Schlussfolgerung. Die Kapitalistenklasse sollte kein Einkommen durch Untätigkeit erzielen. Sie muss unternehmerisch tätig werden oder Unternehmungen finanzieren, um in den Genuss eines Zinseinkommens zu gelangen. Das eröffnet eine ganz neue Perspektive auf die Kosten-und Nutzenrechnung von Staatsschulden.

Zins entsteht mit dem Unternehmergewinn. Der Unternehmergewinn ist im Kapitalismus begrenzt

Eine unternehmerische Handlung liegt dann vor, wenn eine neue Innovation in den Wirtschaftskreislauf eingeführt wird. Die Belohnung für die Einführung einer Innovation ist im kapitalistischen System der Gewinn. Der Unternehmergewinn ist zeitlich begrenzt. Im Prozess des Wettbewerbs und der Imitationen seitens der Konkurrenz wird der Gewinn schnell wieder verschwinden. Schumpeter spricht vom "selbstmörderischen Reiz der Gewinne".

Der Aktienkurs von Microsoft ist ideal geeignet um nachzuvollziehen wie die innovative Unternehmertätigkeit mit Profiten belohnt wurde. In den 1990er Jahren ging es steil nach oben. Nun befindet sich Microsoft mittendrin im "Sturm der schöpferischen Zerstörung". Innovative Konkurrenzunternehmen versuchen Microsoft die Monopolrenditen streitig zu machen. Die Umsatzrendite von Microsoft gerät zunehmend unter Druck. Der Aktienkurs sinkt....

Zurück zum Joseph-Pfennig

Es ist wichtig sich klarzumachen, dass der Zins keine universelle Gesetzmäßigkeit darstellt, auf die man sich berufen kann. Zins entsteht gesamtwirtschaftlich nur durch innovative Unternehmertätigkeit. Ruht sich die Kapitalistenklasse auf ihrem Kapitalvermögen aus, ohne unternehmerisch zu handeln, tendiert der Zins zu verschwinden.

Das Beispiel des Joseph-Pfennig ist nur ein hypothetisches Gedankenspiel, das in Wirklichkeit nicht annähernd so stattfinden kann. Jeder milliardenschwere Anleger muss um jeden Prozentpunkt Rendite kämpfen und je höher das Vermögen ist, desto schwieriger wird es im Kapitalismus dieses Kapital im Prozess des Wettbewerbes zu verteidigen. Davon kann selbst Warren Buffett ein Lied singen. Die Rendite von Berkshire Hathaway gleicht sich immer mehr der gesamtwirtschaftlichen Entwicklung an. Das Vermögen ist zu groß geworden, um es allein in innovative Unternehmungen zu investieren. Die Rendite im Bestandsgeschäft in etablierten Wirtschaftssektoren unterliegt dem kapitalistischen Wettbewerbsdruck...

Wir sehen, es steckt kein Fehler im System. Das Problem der Staatsschuld muss jedoch etwas differenzierter betrachtet werden. Dazu vielleicht schon in dieser Woche mehr....

| bewerten | 14 Bewertungen |

|

Mittwoch, 23. Juni 2010

Kategorie: Allgemein |

0 Kommentare

Im Angesicht des ersten Juglarzyklus des neuen Kondratieffs!

Liebe Leser,

was wir bislang unter dem Begriff "Globalisierung” verstanden, wird nicht annähernd der wirtschaftlichen Perspektive der Jahre 2010 bis 2020 gerecht, dem goldenen Jahrzehnt, bzw. dem ersten Juglarzyklus des neuen Kondratieffs. Die kapitalistische Wachstumsmaschine entwickelt sich in Zyklen, angestoßen von inneren Veränderungsfaktoren wie neuen Innovation, die das gesamte Wirtschaftsbild innerhalb weniger Jahrzehnte verändern. 1787 bis 1842 waren es überwiegend die Textil- und die Stahlindustrie, die für ungeahnte Produktivitätszuwächse sorgten. Der zweite Kondratieff stand ganz im Zeichen der Eisenbahnen, die sämtliche alten Standortkalkulationen auf den Kopf stellten und die Transportkosten radikal minimierten. 1896 bis spät in die 1940er Jahre waren Elektrizität und die Erfindung des Automobils die maßgeblichen Auslöser für starkes Wirtschaftswachstum, während ab den späten 1970er Jahren der Mikroprozessor die Art des Wirtschaftens von Grund auf veränderte. Der neue Veränderungsfaktor, der die weltweite Produktivität in den nächsten Jahrzehnten nach oben katapultieren wird, ist der Technologietransfer von Europa und den USA nach Asien.

Die jüngsten Zahlen der Autokonzerne geben einen Vorgeschmack auf den weltweiten wirtschaftlichen Boom des nächsten Jahrzehnts. Erst zwei Prozent aller Chinesen besitzen ein Auto. Zum Vergleich: In Deutschland sind es 56% der Bevölkerung. Eine Studie von McKinsey prognostiziert für das Jahr 2020 einen PKW-Absatz in China von 20 bis 21 Millionen. Damit wäre China der größte Automarkt der Welt. Die wachsende Mittelschicht wird sich Autos leisten, sobald das Geld dazu da ist. Erst dann, wenn das Pro-Kopf-Einkommen der Chinesen zu den jetzigen Werten der europäischen Industrienationen aufgeschlossen hat, wird der Wachstumsstimulus der Globalisierung seinen Höhepunkt erreicht haben. Unternehmen wie Apple, die mit innovativen Produkten neue Maßstäbe setzen, können dann auf einem Weltmarkt mit fast 3 Milliarden Konsumenten agieren. "Globalisierung” war bislang ein Begriff, der in der Bevölkerung überwiegend mit Ängsten belegt war. In 10 Jahren werden mit diesem Begriff Prosperität und Wohlstand assoziiert sein.

Dies ist das aktuelle Editorial des TradeCentre Börsenbriefs Nr. 362. Weitere Themen im Börsenbrief auf www.tradecentre.de

Aktienbulle der Woche

ElringKlinger: Prognose nochmals rauf?

Qiagen: Wachstum in neue Dimensionen?

Dialog bekräftigt Jahresplanung

MANZ: Prognose hat noch Luft!

PWO erwarte erhebliches Wachstum

was wir bislang unter dem Begriff "Globalisierung” verstanden, wird nicht annähernd der wirtschaftlichen Perspektive der Jahre 2010 bis 2020 gerecht, dem goldenen Jahrzehnt, bzw. dem ersten Juglarzyklus des neuen Kondratieffs. Die kapitalistische Wachstumsmaschine entwickelt sich in Zyklen, angestoßen von inneren Veränderungsfaktoren wie neuen Innovation, die das gesamte Wirtschaftsbild innerhalb weniger Jahrzehnte verändern. 1787 bis 1842 waren es überwiegend die Textil- und die Stahlindustrie, die für ungeahnte Produktivitätszuwächse sorgten. Der zweite Kondratieff stand ganz im Zeichen der Eisenbahnen, die sämtliche alten Standortkalkulationen auf den Kopf stellten und die Transportkosten radikal minimierten. 1896 bis spät in die 1940er Jahre waren Elektrizität und die Erfindung des Automobils die maßgeblichen Auslöser für starkes Wirtschaftswachstum, während ab den späten 1970er Jahren der Mikroprozessor die Art des Wirtschaftens von Grund auf veränderte. Der neue Veränderungsfaktor, der die weltweite Produktivität in den nächsten Jahrzehnten nach oben katapultieren wird, ist der Technologietransfer von Europa und den USA nach Asien.

Die jüngsten Zahlen der Autokonzerne geben einen Vorgeschmack auf den weltweiten wirtschaftlichen Boom des nächsten Jahrzehnts. Erst zwei Prozent aller Chinesen besitzen ein Auto. Zum Vergleich: In Deutschland sind es 56% der Bevölkerung. Eine Studie von McKinsey prognostiziert für das Jahr 2020 einen PKW-Absatz in China von 20 bis 21 Millionen. Damit wäre China der größte Automarkt der Welt. Die wachsende Mittelschicht wird sich Autos leisten, sobald das Geld dazu da ist. Erst dann, wenn das Pro-Kopf-Einkommen der Chinesen zu den jetzigen Werten der europäischen Industrienationen aufgeschlossen hat, wird der Wachstumsstimulus der Globalisierung seinen Höhepunkt erreicht haben. Unternehmen wie Apple, die mit innovativen Produkten neue Maßstäbe setzen, können dann auf einem Weltmarkt mit fast 3 Milliarden Konsumenten agieren. "Globalisierung” war bislang ein Begriff, der in der Bevölkerung überwiegend mit Ängsten belegt war. In 10 Jahren werden mit diesem Begriff Prosperität und Wohlstand assoziiert sein.

Dies ist das aktuelle Editorial des TradeCentre Börsenbriefs Nr. 362. Weitere Themen im Börsenbrief auf www.tradecentre.de

Aktienbulle der Woche

ElringKlinger: Prognose nochmals rauf?

Qiagen: Wachstum in neue Dimensionen?

Dialog bekräftigt Jahresplanung

MANZ: Prognose hat noch Luft!

PWO erwarte erhebliches Wachstum

| bewerten | 3 Bewertungen |

|

Dienstag, 22. Juni 2010

Kategorie: Allgemein |

0 Kommentare

Autoaktien-Hausse: Grammer gelingt der Ausbruch!

Liebe Leser,

manchmal sind die naheliegensten Gedanken die Besten. Wenn eine von Kurzarbeit und dramatischen Einbrüchen gebeutelte Branche wie der gesamte Automobilsektor plötzlich über eine Auftragsflut berichtet, mit der niemand gerechnet hat, bietet es sich an die Zulieferer zu kaufen. Dass ich bei Grammer eingestiegen bin, habe ich Ihnen letzte Woche hier im freien Blog berichtet. Damals notierte der Titel noch unter 9,50€. Heute geht Grammer mit einem Plus von 7% zu 10,62€ aus dem Handel. Dass dies an einem schwachen Handelstag wie heute geschieht, ist umso erfreulicher.

Fazit: Fundamental unerwartete Entwicklungen haben das Potenzial deutlich Kursbewegungen auszulösen. Der Nachrichtenticker klärt uns auf, welche Aktien wir beobachten müssen. Der Kursticker zeigt uns dann, wann die Zeit reif ist, diese Titel einzusammeln. Das Zusammenspiel fundamentaler Daten mit charttechnischen Mustern ergibt die besten Trades!

manchmal sind die naheliegensten Gedanken die Besten. Wenn eine von Kurzarbeit und dramatischen Einbrüchen gebeutelte Branche wie der gesamte Automobilsektor plötzlich über eine Auftragsflut berichtet, mit der niemand gerechnet hat, bietet es sich an die Zulieferer zu kaufen. Dass ich bei Grammer eingestiegen bin, habe ich Ihnen letzte Woche hier im freien Blog berichtet. Damals notierte der Titel noch unter 9,50€. Heute geht Grammer mit einem Plus von 7% zu 10,62€ aus dem Handel. Dass dies an einem schwachen Handelstag wie heute geschieht, ist umso erfreulicher.

Fazit: Fundamental unerwartete Entwicklungen haben das Potenzial deutlich Kursbewegungen auszulösen. Der Nachrichtenticker klärt uns auf, welche Aktien wir beobachten müssen. Der Kursticker zeigt uns dann, wann die Zeit reif ist, diese Titel einzusammeln. Das Zusammenspiel fundamentaler Daten mit charttechnischen Mustern ergibt die besten Trades!

| bewerten | 1 Bewertungen |

|

Montag, 21. Juni 2010

Kategorie: Allgemein |

0 Kommentare

Autokonzerne ertrinken in Auftragsflut! Presse berichtet über den deutschen Auto-Boom!

Liebe Leser,

die deutsche Presse hat den Auto-Boom in ihren Schlagzeilen aufgegriffen.

Der Spiegel schreibt:

Die FAZ schreibt:

Der Pivotal Point im Sektor wurde allerdings bereits vor zwei Wochen mit den Absatzzahlen von Audi, Volkswagen und Mercedes markiert. Diese Meldungen hatte ich zum Einstieg in Daimler und den Zulieferer Leoni genutzt. Bei Leoni werde ich die Gewinne weiter laufen lassen und verfolgen wie weit der Trend die Aktie trägt!

Mein zweiter Play unter den Automobilzuliefern ist Grammer. Die Aktie wirkt momentan noch etwas gehemmt, arbeitet sich nur langsam nach oben!

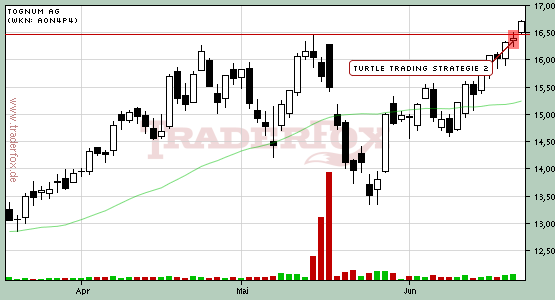

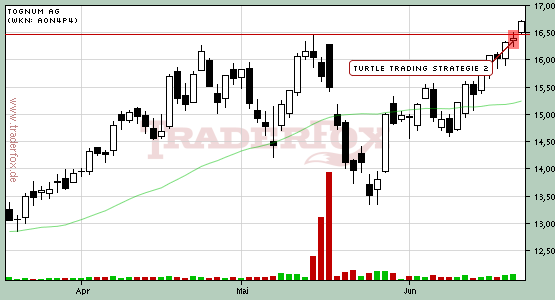

Wenn es Daimler gut geht, geht es auch Tognum gut. Diese Aktie hatte ich mir als kleinen Korrelationsplay Anfang letzter Woche ebenfalls ins Depot gelegt. Es hat sich gelohnt. Der Kurs geht steil nach oben!

die deutsche Presse hat den Auto-Boom in ihren Schlagzeilen aufgegriffen.

Der Spiegel schreibt:

-

Daimler, BMW, Audi

Autokonzerne jubeln über Export-Boom

Die deutsche Autoindustrie hat ihre schwere Krise offenbar überwunden. Die Nachfrage im Ausland zieht kräftig an, vor allem in China sind Luxus-Limousinen sehr gefragt. Daimler, BMW und Audi fahren bereits Sonderschichten, in manchen Werken fallen sogar die Sommerferien aus.

Quelle: http://www.spiegel.de/wirtschaft/unternehmen/0,1518,701745,00.html

Die FAZ schreibt:

-

Sonderschichten bei Daimler, Audi und BMW

Die deutschen Autohersteller reagieren nach Informationen der Frankfurter Allgemeine Sonntagszeitung mit Sonderschichten und dem massiven Einsatz von Leiharbeitern auf den plötzlichen Anstieg der Nachfrage vor allem aus China und Amerika.

Quelle: http://www.faz.net/s/RubD16E1F55D21144C4AE3F9DDF52B6E1D9/Doc~E218D7091791F426F977870BCEBF87920~ATpl~Ecommon ~Scontent.html

Der Pivotal Point im Sektor wurde allerdings bereits vor zwei Wochen mit den Absatzzahlen von Audi, Volkswagen und Mercedes markiert. Diese Meldungen hatte ich zum Einstieg in Daimler und den Zulieferer Leoni genutzt. Bei Leoni werde ich die Gewinne weiter laufen lassen und verfolgen wie weit der Trend die Aktie trägt!

Mein zweiter Play unter den Automobilzuliefern ist Grammer. Die Aktie wirkt momentan noch etwas gehemmt, arbeitet sich nur langsam nach oben!

Wenn es Daimler gut geht, geht es auch Tognum gut. Diese Aktie hatte ich mir als kleinen Korrelationsplay Anfang letzter Woche ebenfalls ins Depot gelegt. Es hat sich gelohnt. Der Kurs geht steil nach oben!

| bewerten | 1 Bewertungen |

|