|

|

Information zum Blog

Simon Betschinger

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000€ (Bescheinigung)

2012: 142.898,85€ (Bescheinigung)

2013: 258.586,98€ (Bescheinigung)

2014: +109.136,13€ (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000€ (Bescheinigung)

2012: 142.898,85€ (Bescheinigung)

2013: 258.586,98€ (Bescheinigung)

2014: +109.136,13€ (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Unbedingt lesen:

Simon Betschingers Trading Channel besteht aus einem Trading Tagebuch für mittelfristige Strategiebesprechungen

und einem Live Trading Ticker für neue Käufe, Verkäufe und kurze Marktkommentare.

Simon Betschinger schrieb am

Freitag, 31.12. in seinem Trading Tagebuch:

Liebe Trader,

es war ein seltsames Börsenjahr. Meine Investments-Depots wurden von der allgemeinen Hausse auf neue Hochs getrieben und meine Monster-Position in NVIDIA, die aus meinem fokussierten Investing-Depot-Projekt stammt, das ich hier im ...

Außerdem verfasste er in den letzten Tagen 0 Meldungen in seinem Live Trading Ticker, die unmittelbar an seine Kunden per Mail gesendet wurden:

| Live Trading Ticker |

| 17.10. 19:04 Uhr ******************* |

| 13.09. 16:55 Uhr ******************* |

| 12.09. 17:59 Uhr The Bullboard-Depot: Kauf 100 American Express und 90 VISA! |

| 06.09. 16:32 Uhr 6000 Hims & Hers verkauft zu 13,83 USD an der NYSE |

| 29.08. 14:26 Uhr Zu Super Micro Computer im ewigen Depot: Diese Reise ist zu Ende! |

Archiv

1 Beitrag

März 20222 Beiträge

Dezember 20213 Beiträge

Juni 20212 Beiträge

September 20202 Beiträge

April 20201 Beitrag

März 20201 Beitrag

Oktober 20191 Beitrag

September 20191 Beitrag

August 20191 Beitrag

Juli 20193 Beiträge

Februar 20191 Beitrag

November 20181 Beitrag

August 20181 Beitrag

April 20181 Beitrag

Januar 20181 Beitrag

Juli 20174 Beiträge

Mai 20171 Beitrag

Dezember 20161 Beitrag

November 20164 Beiträge

Oktober 20163 Beiträge

Juli 20161 Beitrag

Juni 20166 Beiträge

Mai 20162 Beiträge

April 20164 Beiträge

März 20161 Beitrag

Februar 20163 Beiträge

Januar 20161 Beitrag

Dezember 20154 Beiträge

November 20152 Beiträge

Oktober 20158 Beiträge

September 20154 Beiträge

August 20154 Beiträge

Juli 20154 Beiträge

Mai 20151 Beitrag

April 20151 Beitrag

März 20151 Beitrag

Februar 20152 Beiträge

Januar 20155 Beiträge

Dezember 20145 Beiträge

Oktober 201417 Beiträge

September 201412 Beiträge

August 20147 Beiträge

Juli 20142 Beiträge

Juni 20147 Beiträge

Mai 20144 Beiträge

April 20141 Beitrag

März 20142 Beiträge

Februar 20141 Beitrag

Januar 20145 Beiträge

Dezember 20131 Beitrag

November 20132 Beiträge

Oktober 20134 Beiträge

August 20133 Beiträge

Juni 20136 Beiträge

Mai 20132 Beiträge

April 20133 Beiträge

März 20132 Beiträge

Februar 20136 Beiträge

Januar 20138 Beiträge

Dezember 20125 Beiträge

November 20123 Beiträge

Oktober 20126 Beiträge

September 20126 Beiträge

August 20127 Beiträge

Juli 20123 Beiträge

Juni 201229 Beiträge

Mai 201215 Beiträge

April 201217 Beiträge

März 20129 Beiträge

Februar 201210 Beiträge

Januar 201211 Beiträge

Dezember 201113 Beiträge

November 20117 Beiträge

Oktober 201120 Beiträge

September 201143 Beiträge

August 201117 Beiträge

Juli 201113 Beiträge

Juni 201114 Beiträge

Mai 201111 Beiträge

April 20119 Beiträge

März 20119 Beiträge

Februar 20115 Beiträge

Januar 20118 Beiträge

Dezember 201010 Beiträge

November 201013 Beiträge

Oktober 20108 Beiträge

September 20109 Beiträge

August 201014 Beiträge

Juli 201012 Beiträge

Juni 201019 Beiträge

Mai 201012 Beiträge

April 20109 Beiträge

März 20107 Beiträge

Februar 20106 Beiträge

Januar 20107 Beiträge

Dezember 20097 Beiträge

November 200916 Beiträge

Oktober 200912 Beiträge

September 200914 Beiträge

August 200919 Beiträge

Juli 200925 Beiträge

Juni 200915 Beiträge

Mai 20099 Beiträge

April 200915 Beiträge

März 200913 Beiträge

Februar 200911 Beiträge

Januar 200920 Beiträge

Dezember 200821 Beiträge

November 200832 Beiträge

Oktober 200832 Beiträge

September 200818 Beiträge

August 200826 Beiträge

Juli 20089 Beiträge

Juni 200824 Beiträge

Mai 200835 Beiträge

April 200828 Beiträge

März 200828 Beiträge

Februar 200855 Beiträge

Januar 200838 Beiträge

Dezember 200744 Beiträge

November 200744 Beiträge

Oktober 200735 Beiträge

September 200754 Beiträge

August 200741 Beiträge

Juli 200734 Beiträge

Juni 200734 Beiträge

Mai 200737 Beiträge

April 200762 Beiträge

März 200788 Beiträge

Februar 2007101 Beiträge

Januar 200783 Beiträge

Dezember 200643 Beiträge

November 2006

Der MasterTrader

Reales 100.000 € Trading-Depot

Reales 100.000 € Trading-Depot

Kategorie: Allgemein |

0 Kommentare

Montag, 11. Juli 2016

Aktienmarkt: Bereithalten - die Rally kann jederzeit starten!

Der Pessimismus ist falsch: Die Weltwirtschaft steht vor einem neuen Wachstumsschub!

Liebe Leser,

es ist schwer, optimistisch zu sein, wenn fast alle Analysten Schreckensszenarien an die Wand malen. Ich schreibe Ihnen diese Kolumne, um Sie auf ein positives Wachstumsszenario der Weltwirtschaft vorzubereiten. Die indische Wirtschaft beschleunigt gerade ihr Wachstum. Eine neue Lokomotive der Weltwirtschaft setzt sich in Bewegung.

Für mich bedeutete der Brexit folgendes: Großbritannien möchte die zunehmende Fremdbestimmung durch Beamte in Brüssel nicht mehr mitmachen und stattdessen perspektivisch einfach an einem europäischen Binnenmarkt teilhaben, der den Wohlstand für alle Nationen mehrt. So what? Das ist demokratisch legitim. Kein Grund für alle Beteiligten daraus ein Drama zu machen und kein Grund, den Briten für zukünftige Handelsbeziehungen Steine in den Weg zu legen.

Die Börse sieht in dem Brexit offenbar etwas Anderes: Den drohenden Zusammenbruch eines Wirtschaftsraumes, der in den letzten Jahrzehnten Wohlstand und Frieden garantiert hat. Das Vertrauen in die europäischen Institutionen, mit den neuen Rahmenbedingungen umgehen zu können, ist schlichtweg nicht vorhanden.

Und so erinnern die Kursverluste nach der Brexit-Entscheidung an den Zusammenbruch der Investment-Bank Lehman Brothers im Jahr 2008. Blinde Panik gehen Hand in Hand mit einem großen Zukunftspessimismus. Der Zukunftspessimismus im Jahr 2008 war falsch. Eine expandierende Weltwirtschaft, getrieben von China, beflügelte von 2009 bis 2015 die Märkte.

Der Zukunftspessimismus im Jahr 2016 ist ebenfalls falsch. Und zwar nicht aus dem Grund, weil man für Europa zuversichtlich sein kann, sondern weil die neue Lokomotive der Weltwirtschaft in den Startlöchern steht. Indien! Mit fast 1,3 Mrd. Einwohnern kann Indien für die Weltwirtschaft die gleiche beflügelnde Kraft aufbringen wie China in den letzten 10 Jahren.

Um 7,9 % wuchs die indische Wirtschaft im letzten Fiskaljahr. Das Wachstum zieht an. Kluge Visionäre wie Jeff Bezos erkennen die Chancen und positionieren sich. 5 Mrd USD wird Amazon in den nächsten Jahren in Indien investieren. Bezos wird in Indien das größte Forschungs- und Entwicklungszentrum außerhalb der USA aufbauen. Westliche Technologien, Geschäftprozesse und Organisationsstrukturen werden der indischen Wirtschaft zu deutlichen Produktivitätssprüngen verhelfen. Derzeit beträgt das BIP pro Kopf in Indien lediglich 6.300 USD. Fast zehn Mal so hoch ist dieser Wert in den USA. Das Wachstumspotenzial allein durch Technologieadaption ist gigantisch.

Als Börsianer ist es für uns wichtig zu begreifen, dass Europa für die Weltwirtschaft schon bald keine große Rolle mehr spielen wird. Wir dürfen uns von der Untergangsstimmung, die hier herrscht, daher nicht vereinnahmen lassen. Die nächste Wohlstandslawine ist in Indien gerade am Anrollen. Das Schöne: Das wird auch die deutschen Exporte und damit den deutschen Aktienmarkt wieder beflügeln.

Viele Grüße

Ihr Simon Betschinger

Dies ist eine Kolumne von Simon Betschinger aus dem "aktien" Magazin. Die realen Transaktionen von Simon Betschinger können Sie in den MasterTraders Trading-Channels verfolgen.

Liebe Leser,

es ist schwer, optimistisch zu sein, wenn fast alle Analysten Schreckensszenarien an die Wand malen. Ich schreibe Ihnen diese Kolumne, um Sie auf ein positives Wachstumsszenario der Weltwirtschaft vorzubereiten. Die indische Wirtschaft beschleunigt gerade ihr Wachstum. Eine neue Lokomotive der Weltwirtschaft setzt sich in Bewegung.

Für mich bedeutete der Brexit folgendes: Großbritannien möchte die zunehmende Fremdbestimmung durch Beamte in Brüssel nicht mehr mitmachen und stattdessen perspektivisch einfach an einem europäischen Binnenmarkt teilhaben, der den Wohlstand für alle Nationen mehrt. So what? Das ist demokratisch legitim. Kein Grund für alle Beteiligten daraus ein Drama zu machen und kein Grund, den Briten für zukünftige Handelsbeziehungen Steine in den Weg zu legen.

Die Börse sieht in dem Brexit offenbar etwas Anderes: Den drohenden Zusammenbruch eines Wirtschaftsraumes, der in den letzten Jahrzehnten Wohlstand und Frieden garantiert hat. Das Vertrauen in die europäischen Institutionen, mit den neuen Rahmenbedingungen umgehen zu können, ist schlichtweg nicht vorhanden.

Und so erinnern die Kursverluste nach der Brexit-Entscheidung an den Zusammenbruch der Investment-Bank Lehman Brothers im Jahr 2008. Blinde Panik gehen Hand in Hand mit einem großen Zukunftspessimismus. Der Zukunftspessimismus im Jahr 2008 war falsch. Eine expandierende Weltwirtschaft, getrieben von China, beflügelte von 2009 bis 2015 die Märkte.

Der Zukunftspessimismus im Jahr 2016 ist ebenfalls falsch. Und zwar nicht aus dem Grund, weil man für Europa zuversichtlich sein kann, sondern weil die neue Lokomotive der Weltwirtschaft in den Startlöchern steht. Indien! Mit fast 1,3 Mrd. Einwohnern kann Indien für die Weltwirtschaft die gleiche beflügelnde Kraft aufbringen wie China in den letzten 10 Jahren.

Um 7,9 % wuchs die indische Wirtschaft im letzten Fiskaljahr. Das Wachstum zieht an. Kluge Visionäre wie Jeff Bezos erkennen die Chancen und positionieren sich. 5 Mrd USD wird Amazon in den nächsten Jahren in Indien investieren. Bezos wird in Indien das größte Forschungs- und Entwicklungszentrum außerhalb der USA aufbauen. Westliche Technologien, Geschäftprozesse und Organisationsstrukturen werden der indischen Wirtschaft zu deutlichen Produktivitätssprüngen verhelfen. Derzeit beträgt das BIP pro Kopf in Indien lediglich 6.300 USD. Fast zehn Mal so hoch ist dieser Wert in den USA. Das Wachstumspotenzial allein durch Technologieadaption ist gigantisch.

Als Börsianer ist es für uns wichtig zu begreifen, dass Europa für die Weltwirtschaft schon bald keine große Rolle mehr spielen wird. Wir dürfen uns von der Untergangsstimmung, die hier herrscht, daher nicht vereinnahmen lassen. Die nächste Wohlstandslawine ist in Indien gerade am Anrollen. Das Schöne: Das wird auch die deutschen Exporte und damit den deutschen Aktienmarkt wieder beflügeln.

Viele Grüße

Ihr Simon Betschinger

Dies ist eine Kolumne von Simon Betschinger aus dem "aktien" Magazin. Die realen Transaktionen von Simon Betschinger können Sie in den MasterTraders Trading-Channels verfolgen.

| bewerten | 10 Bewertungen |

|

Mittwoch, 15. Juni 2016

Kategorie: Allgemein |

0 Kommentare

6 charttechnische Umkehrmuster: Wann Aktien im Crash kaufen?

Liebe Trader,

ich handle seit 1998. 2010 hatte ich meine erste Million durch Börsenhandel verdient. Große Erfolge habe ich immer in Crashphasen erzielt.

Trading in Crashphasen ist einfach. Wenn die Mehrzahl der Marktteilnehmer emotional agiert, siegt zwangsläufig ein System, das auf strenge Regeln setzt.

In einem 10 minütigen Video zeige ich die Regelwerke, mit denen ich arbeite. Das Schwierigste an diesen Regeln ist wohl: Ihr müsst diszipliniert sein.

ich handle seit 1998. 2010 hatte ich meine erste Million durch Börsenhandel verdient. Große Erfolge habe ich immer in Crashphasen erzielt.

Trading in Crashphasen ist einfach. Wenn die Mehrzahl der Marktteilnehmer emotional agiert, siegt zwangsläufig ein System, das auf strenge Regeln setzt.

In einem 10 minütigen Video zeige ich die Regelwerke, mit denen ich arbeite. Das Schwierigste an diesen Regeln ist wohl: Ihr müsst diszipliniert sein.

| bewerten | 7 Bewertungen |

|

Sonntag, 29. Mai 2016

Kategorie: Allgemein |

0 Kommentare

Mein strategisches Gesamtkonzept: 17 Jahre lang habe ich dafür gebraucht!

Liebe Leser,

manchmal wünschte ich mir, ich hätte einen Lehrmeister gehabt, der mir sehr viel früher gezeigt hätte, worauf es an der Börse wirklich ankommt. Das Warren Buffett Prinzip zum Beispiel habe ich erst viel zu spät verstanden.

Ich verstand nie so richtig warum Warren Buffett mit dem Kauf "langweiliger" Aktien so erfolgreich war. Die größten Aktien in seinem Portfolio sind derzeit Kraft Heiz Co, Wells Fargo, Coca Cola, IBM, American Express, Phillips 66, Wal Mart Stores, Moodys,...

Warren Buffett kaufte schon immer Firmen mit einer stetigen Gewinnvorgeschichte. Erfolg bedingt weiteren Erfolg. Firmen, die in den letzten 10 Jahren mit stabilen Gewinnmargen arbeiteten und stabil wuchsen, tun das mit hoher Wahrscheinlichkeit auch weiterhin. Warren Buffett bezahlte für solche Firmen oftmals hohe Preise mit KGVs zwischen 16 und 20. Langfristig sind solche Bewertungen attraktiv, wenn das Wachstum weiter anhält.

Firmen, die hohe Gewinnmargen haben, können jedes Jahr Geld in die Hand nehmen und in neue Wachstumsmöglichkeiten investieren. Wenn das Management gut ist, führt das irgendwann zu einer Wachstumsbeschleunigung. So wie bei Moodys. Mit dieser Aktie, bei der Warren Buffett während der Finanzkrise einstieg, nähert er sich einer Verzehnfachung. Die Umsatz- und Gewinnentwicklung bei Moodys sah in den letzten Jahren folgendermaßen aus (Quelle money.msn.com)

Wenn man Firmen mit solchen Wachstums- und Qualitätprofilen kauft, hat man alle Chancen auf seiner Seite. Irgendwann wird diese Firma, die so viel Geld verdient, ein neues Produkt auf den Markt bringen oder eine Übernahme tätigen, so dass die Umsätze einen großen Sprung nach oben machen und die Aktie gleich mit. Voraussetzung, um von diesen Wachstumssprüngen zu profitieren, ist ein Buy-and-Hold-Investment. Nur dann kommt auch der Zinseszinseffekt voll zum Tragen. Wenn man Aktien ständig nach 10 % oder 50 % Kursgewinn verkauft, kann man niemals in den Genuss eines Tenbaggers kommen. Man kann sein finanzielles Schicksal niemals an den Aufstieg eines erfolgreichen Unternehmens zum dominierenden Weltkonzern koppeln, wenn man Aktiengewinne immer gleich realisiert. Die reichsten Börsianer sind fast alle Investoren.

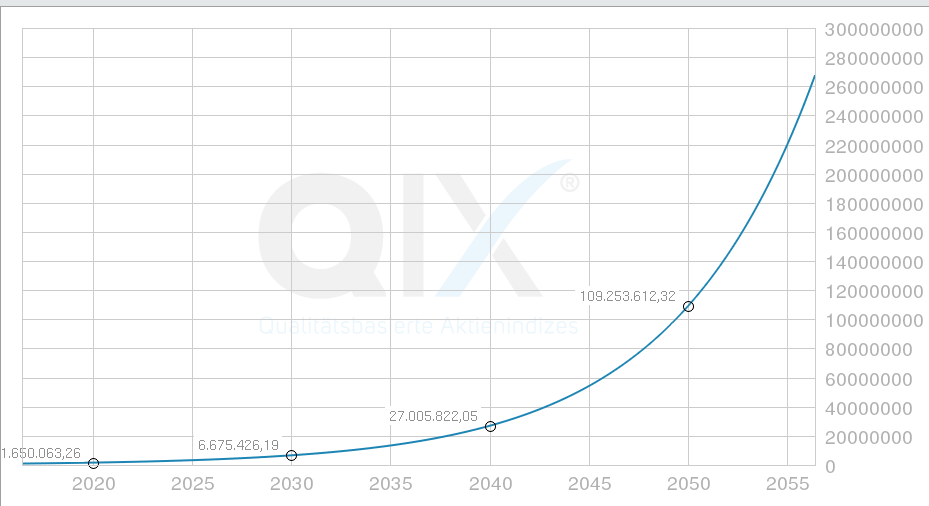

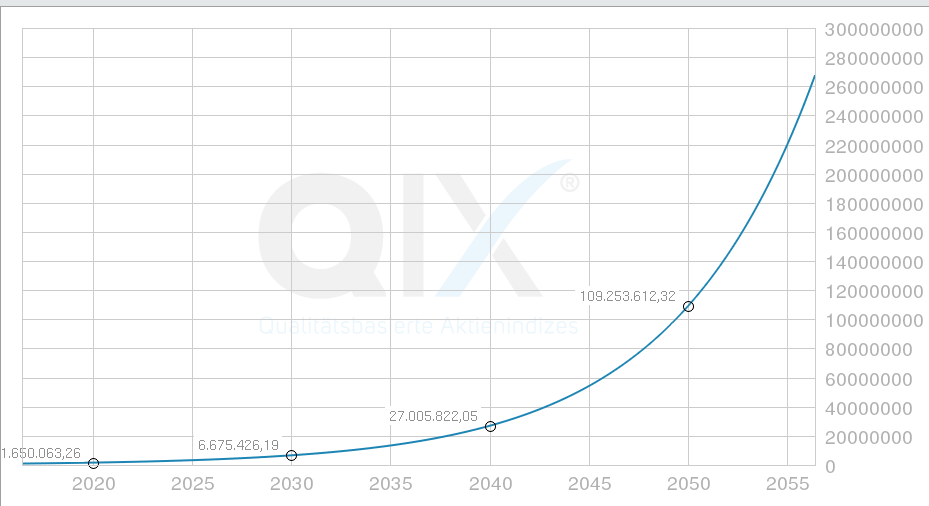

Ohnehin wird der Zinseszinseffekt von den meisten Menschen unterschätzt. Wer auf Sicht von Dekaden denkt, so wie es große Familiendynastien tun, und 1.000.000 € zu 15 % Zinsen anlegen kann, kommt nach 40 Jahren auf ein Vermögen von über 267 Millionen Euro (Tipp: Mit dem Sparrechner auf www.qix.capital können Sie mit dem Zinseszins experementieren). Jeder strebsame Mensch hat prinzipiell die Chancen, eine Familiendynastie zu gründen. Voraussetzung: Bereits in jungem Alter anfangen, sinnvolle Buy-and-Hold-Investments zu tätigen. Wenn das mehr Menschen erkannt hätten, würden viel mehr junge Leute direkt mit 18 Jahren ein Investment-Depot eröffnen.

Der Geniestreich von Warren Buffett bestand übrigens darin, dass er sich einen 60 %igen Kredithebel organisieren konnte, ohne Gefahr zu laufen, liquidiert zu werden. Den Kredit finanzierte er über den Float seiner Versicherungen. So kam er an günstige Kreditkonditionen und musste keine Angst haben, dass in schwachen Börsenphasen ein Margin-Call kommt. Warren Buffett hat ein System erschaffen, das es ihm ermöglichte, ohne Liquidiationsrisiko an günstige Kredite zu kommen. Er hat dies bereits vor 50 Jahren erkannt. Darum gehört er heute zu den reichsten Menschen des Planeten. Und so wird auf einmal ein Schuh daraus. Kaufe Qualitätsfirmen, die auf den ersten Blick langweilig aber sehr sicher sind und erhöhe die Performance über einen Leverage.

Wenn ich heute nochmal 18 Jahre alt wäre, würde ich sofort ein Depot eröffnen, in dem folgende Regeln gelten:

1. Gekauft werden dürfen nur Qualitätsunternehmen mit stetiger Umsatz- und Gewinnvorgeschichte

2. Die Aktien dürften niemals wieder verkauft werden, sofern nichts dramatisches passiert.

Tatsächlich habe ich ein solches Depot erst mit 32 Jahren eröffnet. Es ist vor allem für uns Trader eine Überwindung, ein Depot zu führen, das mit dem Auf und Ab der Börsen schwankt. Die Schmerzen, die man in Baissephasen aushalten muss, begründen letzten Endes aber den großen Erfolg auf lange Sicht.

Es ist psychologisch für die meisten Menschen auch schwer zu akzeptieren, dass hier wirklich Geld ohne Arbeit verdient wird. Im alltäglichen Leben ist man gewohnt, dass man etwas arbeiten muss, um etwas zu verdienen. Bei einem Buy-and-Hold-Investment lässt man den CEO der Firma für sich arbeiten. Ich glaube, dass genau dieser Zusammenhang die hohe Trading-Aktivität von vielen Menschen begründet. Viele Trades stärken das eigene Empfinden, gearbeitet und Börsegewinne somit verdient zu haben. Der gesamte Arbeitsaufwand entfällt auf das Research vor dem Kauf. Nachdem die Aktie gekauft wurde, wird ein Buy-and-Hold-Investor meist viele Jahre lang nicht mehr aktiv und im Idealfall sogar überhaupt nicht mehr.

Insgesamt wende ich heute 4 Depotkonzepte an. Das klingt viel, ist aber gut durchdacht. Ich habe keinen Anreiz mehr davon abzuweichen. Um zu einem solchen Zustand zu gelangen, habe ich jetzt in der Tat 17 Jahre benötigt, denn erst letztes Jahr habe ich das Konzept des Spekulationsdepots, oder des fokussiertes Investing-Depots entwickelt. Bislang ist es übrigens ein voller Erfolg. Aus 100.000 € sind nach nicht einmal einem Jahr schon 160.000 € geworden.

1. Trading-Depot

Mein Trading-Depot hat die Aufgabe, eine stabile Kapitalentwicklung ohne große Drawdowns abzuliefern. Der Drawdown meines Gesamtkapitals sollte maximal 10 % betragen. Unter dieser Prämisse gestalte ich mein Risk- und Moneymanagement. Beim Trading ist jede Position in ein markttechnisches Riskmanagement-Konzept eingebettet. Marktbewegungen entscheiden hier, vollkommen unabhängig von einer fundamentalen Meinung, über den Investitionsgrad und ob eine Position gehalten werden kann. Ich mag an diesem Konzept, dass mein Kapital hier wirklich stabil bleibt. Der Nachteil ist: Es ist viel Zeitaufwand erforderlich. Erfolgreiches Trading setzte eine aktive Marktbeobachtung voraus.

2. Spekulationsdepot

Mein Spekulationsdepot beinhaltet maximal 2 Aktien. Mehr nicht. Es gibt keine Kapitalstreuung. Mit diesem Depot halte ich mir die Chance offen, in neue Größeordnungen vorzustoßen. Aktuell befindet sich in diesem Depot zum Beispiel NVIDIA mit einem Plus von über 50 %.

3. Aktives Investment-Depot (The Bullboard Depot)

In mein aktives Investment-Depot kaufe ich nur Aktien von marktführenden Unternehmen. Meine Prämisse lautet hier: Wenn ich morgen für 3 Jahre ins Koma fallen würde, müsste dieses Depot nach 3 Jahren gut abgeschnitten haben, auch wenn ich nicht eingreifen kann. Im Unterschied zu einem Buy-and-Hold Depot versuche ich hier aber durchaus kurzfristigen Trendthemen mit aufzugreifen. Bei der Intel-Aktie spekuliere ich zum Beispiel auf einen Umsatzschub durch die neue 3D XPoint Technologie. Bei Wacker Neuson habe ich letzte Jahr im Oktober zum Beispiel nach schlechten Zahlen und einer Kurshalbierung zugegriffen, weil ich weiß, dass Aktien von Zyklikern nach unten oft übertreiben und die Welt nach 2 Jahren wieder komplett anders aussieht. Auch versuche ich in diesem Depot einen kreditgehebelten Ansatz mit Qualitäts-Indizes nach dem Vorbild von Warren Buffett zu etablieren. Intel und Wacker Neuson sind Titel, die ich in mein Buy-and-Hold-Depot nicht kaufen würde. Bei beiden Aktie erkannte ich jedoch in einem Investment-Zeitraum von 12 bis 24 Monaten hohe Kurschancen.

4. Buy-and-Hold-Depot

In dieses Depot nehme ich nur Qualitätsaktien mit stetiger Umsatz und Gewinnvorgeschichte auf, mit dem Ziel, diese Aktien nie wieder zu verkaufen. Und ich kaufe in dieses Depot auch Qualitätsaktien-Indizes (siehe www.qix.capital)

Fazit: Die Depots 1-3 führe ich in meinem Trading-Channel "Der MasterTrader". Mein Buy-and-Hold-Depot ist meine persönliche Schatztruhe. Insgesamt bin ich sehr glücklich für mein Börsianer-Dasein ein in sich stimmiges, strategisches Konzept gefunden zu haben.

manchmal wünschte ich mir, ich hätte einen Lehrmeister gehabt, der mir sehr viel früher gezeigt hätte, worauf es an der Börse wirklich ankommt. Das Warren Buffett Prinzip zum Beispiel habe ich erst viel zu spät verstanden.

Ich verstand nie so richtig warum Warren Buffett mit dem Kauf "langweiliger" Aktien so erfolgreich war. Die größten Aktien in seinem Portfolio sind derzeit Kraft Heiz Co, Wells Fargo, Coca Cola, IBM, American Express, Phillips 66, Wal Mart Stores, Moodys,...

Warren Buffett kaufte schon immer Firmen mit einer stetigen Gewinnvorgeschichte. Erfolg bedingt weiteren Erfolg. Firmen, die in den letzten 10 Jahren mit stabilen Gewinnmargen arbeiteten und stabil wuchsen, tun das mit hoher Wahrscheinlichkeit auch weiterhin. Warren Buffett bezahlte für solche Firmen oftmals hohe Preise mit KGVs zwischen 16 und 20. Langfristig sind solche Bewertungen attraktiv, wenn das Wachstum weiter anhält.

Firmen, die hohe Gewinnmargen haben, können jedes Jahr Geld in die Hand nehmen und in neue Wachstumsmöglichkeiten investieren. Wenn das Management gut ist, führt das irgendwann zu einer Wachstumsbeschleunigung. So wie bei Moodys. Mit dieser Aktie, bei der Warren Buffett während der Finanzkrise einstieg, nähert er sich einer Verzehnfachung. Die Umsatz- und Gewinnentwicklung bei Moodys sah in den letzten Jahren folgendermaßen aus (Quelle money.msn.com)

Wenn man Firmen mit solchen Wachstums- und Qualitätprofilen kauft, hat man alle Chancen auf seiner Seite. Irgendwann wird diese Firma, die so viel Geld verdient, ein neues Produkt auf den Markt bringen oder eine Übernahme tätigen, so dass die Umsätze einen großen Sprung nach oben machen und die Aktie gleich mit. Voraussetzung, um von diesen Wachstumssprüngen zu profitieren, ist ein Buy-and-Hold-Investment. Nur dann kommt auch der Zinseszinseffekt voll zum Tragen. Wenn man Aktien ständig nach 10 % oder 50 % Kursgewinn verkauft, kann man niemals in den Genuss eines Tenbaggers kommen. Man kann sein finanzielles Schicksal niemals an den Aufstieg eines erfolgreichen Unternehmens zum dominierenden Weltkonzern koppeln, wenn man Aktiengewinne immer gleich realisiert. Die reichsten Börsianer sind fast alle Investoren.

Ohnehin wird der Zinseszinseffekt von den meisten Menschen unterschätzt. Wer auf Sicht von Dekaden denkt, so wie es große Familiendynastien tun, und 1.000.000 € zu 15 % Zinsen anlegen kann, kommt nach 40 Jahren auf ein Vermögen von über 267 Millionen Euro (Tipp: Mit dem Sparrechner auf www.qix.capital können Sie mit dem Zinseszins experementieren). Jeder strebsame Mensch hat prinzipiell die Chancen, eine Familiendynastie zu gründen. Voraussetzung: Bereits in jungem Alter anfangen, sinnvolle Buy-and-Hold-Investments zu tätigen. Wenn das mehr Menschen erkannt hätten, würden viel mehr junge Leute direkt mit 18 Jahren ein Investment-Depot eröffnen.

Der Geniestreich von Warren Buffett bestand übrigens darin, dass er sich einen 60 %igen Kredithebel organisieren konnte, ohne Gefahr zu laufen, liquidiert zu werden. Den Kredit finanzierte er über den Float seiner Versicherungen. So kam er an günstige Kreditkonditionen und musste keine Angst haben, dass in schwachen Börsenphasen ein Margin-Call kommt. Warren Buffett hat ein System erschaffen, das es ihm ermöglichte, ohne Liquidiationsrisiko an günstige Kredite zu kommen. Er hat dies bereits vor 50 Jahren erkannt. Darum gehört er heute zu den reichsten Menschen des Planeten. Und so wird auf einmal ein Schuh daraus. Kaufe Qualitätsfirmen, die auf den ersten Blick langweilig aber sehr sicher sind und erhöhe die Performance über einen Leverage.

Wenn ich heute nochmal 18 Jahre alt wäre, würde ich sofort ein Depot eröffnen, in dem folgende Regeln gelten:

1. Gekauft werden dürfen nur Qualitätsunternehmen mit stetiger Umsatz- und Gewinnvorgeschichte

2. Die Aktien dürften niemals wieder verkauft werden, sofern nichts dramatisches passiert.

Tatsächlich habe ich ein solches Depot erst mit 32 Jahren eröffnet. Es ist vor allem für uns Trader eine Überwindung, ein Depot zu führen, das mit dem Auf und Ab der Börsen schwankt. Die Schmerzen, die man in Baissephasen aushalten muss, begründen letzten Endes aber den großen Erfolg auf lange Sicht.

Es ist psychologisch für die meisten Menschen auch schwer zu akzeptieren, dass hier wirklich Geld ohne Arbeit verdient wird. Im alltäglichen Leben ist man gewohnt, dass man etwas arbeiten muss, um etwas zu verdienen. Bei einem Buy-and-Hold-Investment lässt man den CEO der Firma für sich arbeiten. Ich glaube, dass genau dieser Zusammenhang die hohe Trading-Aktivität von vielen Menschen begründet. Viele Trades stärken das eigene Empfinden, gearbeitet und Börsegewinne somit verdient zu haben. Der gesamte Arbeitsaufwand entfällt auf das Research vor dem Kauf. Nachdem die Aktie gekauft wurde, wird ein Buy-and-Hold-Investor meist viele Jahre lang nicht mehr aktiv und im Idealfall sogar überhaupt nicht mehr.

Insgesamt wende ich heute 4 Depotkonzepte an. Das klingt viel, ist aber gut durchdacht. Ich habe keinen Anreiz mehr davon abzuweichen. Um zu einem solchen Zustand zu gelangen, habe ich jetzt in der Tat 17 Jahre benötigt, denn erst letztes Jahr habe ich das Konzept des Spekulationsdepots, oder des fokussiertes Investing-Depots entwickelt. Bislang ist es übrigens ein voller Erfolg. Aus 100.000 € sind nach nicht einmal einem Jahr schon 160.000 € geworden.

1. Trading-Depot

Mein Trading-Depot hat die Aufgabe, eine stabile Kapitalentwicklung ohne große Drawdowns abzuliefern. Der Drawdown meines Gesamtkapitals sollte maximal 10 % betragen. Unter dieser Prämisse gestalte ich mein Risk- und Moneymanagement. Beim Trading ist jede Position in ein markttechnisches Riskmanagement-Konzept eingebettet. Marktbewegungen entscheiden hier, vollkommen unabhängig von einer fundamentalen Meinung, über den Investitionsgrad und ob eine Position gehalten werden kann. Ich mag an diesem Konzept, dass mein Kapital hier wirklich stabil bleibt. Der Nachteil ist: Es ist viel Zeitaufwand erforderlich. Erfolgreiches Trading setzte eine aktive Marktbeobachtung voraus.

2. Spekulationsdepot

Mein Spekulationsdepot beinhaltet maximal 2 Aktien. Mehr nicht. Es gibt keine Kapitalstreuung. Mit diesem Depot halte ich mir die Chance offen, in neue Größeordnungen vorzustoßen. Aktuell befindet sich in diesem Depot zum Beispiel NVIDIA mit einem Plus von über 50 %.

3. Aktives Investment-Depot (The Bullboard Depot)

In mein aktives Investment-Depot kaufe ich nur Aktien von marktführenden Unternehmen. Meine Prämisse lautet hier: Wenn ich morgen für 3 Jahre ins Koma fallen würde, müsste dieses Depot nach 3 Jahren gut abgeschnitten haben, auch wenn ich nicht eingreifen kann. Im Unterschied zu einem Buy-and-Hold Depot versuche ich hier aber durchaus kurzfristigen Trendthemen mit aufzugreifen. Bei der Intel-Aktie spekuliere ich zum Beispiel auf einen Umsatzschub durch die neue 3D XPoint Technologie. Bei Wacker Neuson habe ich letzte Jahr im Oktober zum Beispiel nach schlechten Zahlen und einer Kurshalbierung zugegriffen, weil ich weiß, dass Aktien von Zyklikern nach unten oft übertreiben und die Welt nach 2 Jahren wieder komplett anders aussieht. Auch versuche ich in diesem Depot einen kreditgehebelten Ansatz mit Qualitäts-Indizes nach dem Vorbild von Warren Buffett zu etablieren. Intel und Wacker Neuson sind Titel, die ich in mein Buy-and-Hold-Depot nicht kaufen würde. Bei beiden Aktie erkannte ich jedoch in einem Investment-Zeitraum von 12 bis 24 Monaten hohe Kurschancen.

4. Buy-and-Hold-Depot

In dieses Depot nehme ich nur Qualitätsaktien mit stetiger Umsatz und Gewinnvorgeschichte auf, mit dem Ziel, diese Aktien nie wieder zu verkaufen. Und ich kaufe in dieses Depot auch Qualitätsaktien-Indizes (siehe www.qix.capital)

Fazit: Die Depots 1-3 führe ich in meinem Trading-Channel "Der MasterTrader". Mein Buy-and-Hold-Depot ist meine persönliche Schatztruhe. Insgesamt bin ich sehr glücklich für mein Börsianer-Dasein ein in sich stimmiges, strategisches Konzept gefunden zu haben.

| bewerten | 34 Bewertungen |

|

Mittwoch, 18. Mai 2016

Kategorie: Allgemein |

0 Kommentare

Digitaler Trader-Stammtisch am 18.05.2016: Virtual Reality und neue Trends!

Liebe Trader,

beim heutigen digitalen Trader-Stammtisch steht natürlich das Thema Virtual Reality im Vordergrund. Wir haben hier einen jungen Börsentrend, der noch ganz am Anfang steht. Technologien rund um Virtual Reality sind noch ungefähr 1 Jahr vom Massenmarkt entfernt. Aber schon die Tatsache, dass VR von der Gaming-Szene angenommen wird, treibt die Umsätze bei meinem Depotwert NVIDIA in die Höhe. Ich bin mit der Aktie +40 % Plus. Warum ich die Aktie für mindestens 1 Jahr noch im Depot behalten möchte, diskutiere ich heute beim digitalen Trader-Stammtisch.

Die Teilnahme am digitalen Trader-Stammtisch ist über diesen Link möglich:

https://attendee.gotowebinar.com/register/3513932883513811201

Viele Grüße

Ihr Simon Betschinger

beim heutigen digitalen Trader-Stammtisch steht natürlich das Thema Virtual Reality im Vordergrund. Wir haben hier einen jungen Börsentrend, der noch ganz am Anfang steht. Technologien rund um Virtual Reality sind noch ungefähr 1 Jahr vom Massenmarkt entfernt. Aber schon die Tatsache, dass VR von der Gaming-Szene angenommen wird, treibt die Umsätze bei meinem Depotwert NVIDIA in die Höhe. Ich bin mit der Aktie +40 % Plus. Warum ich die Aktie für mindestens 1 Jahr noch im Depot behalten möchte, diskutiere ich heute beim digitalen Trader-Stammtisch.

Die Teilnahme am digitalen Trader-Stammtisch ist über diesen Link möglich:

https://attendee.gotowebinar.com/register/3513932883513811201

Viele Grüße

Ihr Simon Betschinger

| bewerten | 2 Bewertungen |

|

Dienstag, 17. Mai 2016

Kategorie: Allgemein |

0 Kommentare

NVIDIA +40 % Buchgewinn: Warum ich die Aktie weiter halte!

Liebe Leser,

kennen Sie jemand in Ihrem Bekanntenkreis, der bereits ein Virtual Reality Headset sein Eigen nennt? Vermutlich nicht. In der ersten Phase des Virtual Reality Booms wird die Technologie überwiegend in der Gaming-Branche adaptiert. Aber schon diese kleine Gruppe reicht aus, um die Nachfrage nach den schnellen Grafikchips von NVIDIA deutlich zu anzukurbeln.

In Amsterdam und Berlin wurden die ersten beiden Virtual Reality Kino eröffnet:

https://thevrcinema.com/de

Im Jahresverlauf werden solche VR-Kinos vermutlich in allen deutschen Großstädten folgen.

Einen großen Wachstumsschub wird die Technologie 2017 erleben, wenn die VR-Headsets ausgereift sind und gute VR-Filme und Erlebniswelten für das heimische Wohnzimmer bereitstehen.

Ich sehe Virtual Reality als Technologie, die eine ähnlich hohe Durchdringung wie das klassische Fernsehen erzielen wird. Sportübertragungen, bei denen der Zuschauer jeden beliebigen Platz einnehmen kann. Live-Konzerte, bei denen man von zu Hause das Gefühl hat, direkt dabei zu sein. All das sind Beispiele für Anwendungsmöglichkeiten von VR.

Die NVIDIA-Aktie plane ich deshalb nach jetzigen noch über 1 Jahr im Depot zu belassen. 2017 gehe ich von einer deutlichen Beschleunigung des Umsatzwachstums aus und der Aktienkurs dürfte dann seine stärkste Rallyphase absolvieren. Virtual Reality ist für NVIDIA ein Glücksfall. Denn endlich gibt es ein Konsumprodukt, das gezielt einen Umsatzanstieg in Grafikchips auslöst. Die Entwicklung ist vergleichbar mit der von Dialog Semiconductor als der Smartphone-Boom auf einmal eine Nachfrage nach Powermanagement-Lösungen auslöste.

NVIDIA ist in meinem Depot also vorläufig gesetzt. Spannend wird sein, welche Aktie ich für mein zweites VR-Investitionsszenario kaufe. Ich gehe davon aus, dass die führenden Inhalteanbieter, die virtuelle Welten gegen eine monatliche Grundgebühr bereitstellen, damit Milliardenumsätze erzielen werden. Schon jetzt erzielen Rollenspiele wie World of Warcraft Milliardenumsätze. Über 5 Millionen Menschen entrichten monatlich eine Grundgebühr von 14,99 €, um in die Welt von Warcraft eintreten zu dürfen. Virtuelle Welten, die konsequent mit der VR-Technologie betreten werden, dürften auf weit höhere Marktpotenziale kommen.

Fazit: Verfolgen Sie meine nächsten Schritte in meinem Trading-Channel

kennen Sie jemand in Ihrem Bekanntenkreis, der bereits ein Virtual Reality Headset sein Eigen nennt? Vermutlich nicht. In der ersten Phase des Virtual Reality Booms wird die Technologie überwiegend in der Gaming-Branche adaptiert. Aber schon diese kleine Gruppe reicht aus, um die Nachfrage nach den schnellen Grafikchips von NVIDIA deutlich zu anzukurbeln.

In Amsterdam und Berlin wurden die ersten beiden Virtual Reality Kino eröffnet:

https://thevrcinema.com/de

Im Jahresverlauf werden solche VR-Kinos vermutlich in allen deutschen Großstädten folgen.

Einen großen Wachstumsschub wird die Technologie 2017 erleben, wenn die VR-Headsets ausgereift sind und gute VR-Filme und Erlebniswelten für das heimische Wohnzimmer bereitstehen.

Ich sehe Virtual Reality als Technologie, die eine ähnlich hohe Durchdringung wie das klassische Fernsehen erzielen wird. Sportübertragungen, bei denen der Zuschauer jeden beliebigen Platz einnehmen kann. Live-Konzerte, bei denen man von zu Hause das Gefühl hat, direkt dabei zu sein. All das sind Beispiele für Anwendungsmöglichkeiten von VR.

Die NVIDIA-Aktie plane ich deshalb nach jetzigen noch über 1 Jahr im Depot zu belassen. 2017 gehe ich von einer deutlichen Beschleunigung des Umsatzwachstums aus und der Aktienkurs dürfte dann seine stärkste Rallyphase absolvieren. Virtual Reality ist für NVIDIA ein Glücksfall. Denn endlich gibt es ein Konsumprodukt, das gezielt einen Umsatzanstieg in Grafikchips auslöst. Die Entwicklung ist vergleichbar mit der von Dialog Semiconductor als der Smartphone-Boom auf einmal eine Nachfrage nach Powermanagement-Lösungen auslöste.

NVIDIA ist in meinem Depot also vorläufig gesetzt. Spannend wird sein, welche Aktie ich für mein zweites VR-Investitionsszenario kaufe. Ich gehe davon aus, dass die führenden Inhalteanbieter, die virtuelle Welten gegen eine monatliche Grundgebühr bereitstellen, damit Milliardenumsätze erzielen werden. Schon jetzt erzielen Rollenspiele wie World of Warcraft Milliardenumsätze. Über 5 Millionen Menschen entrichten monatlich eine Grundgebühr von 14,99 €, um in die Welt von Warcraft eintreten zu dürfen. Virtuelle Welten, die konsequent mit der VR-Technologie betreten werden, dürften auf weit höhere Marktpotenziale kommen.

Fazit: Verfolgen Sie meine nächsten Schritte in meinem Trading-Channel

| bewerten | 9 Bewertungen |

|