|

|

Information zum Blog

Simon Betschinger

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000€ (Bescheinigung)

2012: 142.898,85€ (Bescheinigung)

2013: 258.586,98€ (Bescheinigung)

2014: +109.136,13€ (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000€ (Bescheinigung)

2012: 142.898,85€ (Bescheinigung)

2013: 258.586,98€ (Bescheinigung)

2014: +109.136,13€ (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Unbedingt lesen:

Simon Betschingers Trading Channel besteht aus einem Trading Tagebuch für mittelfristige Strategiebesprechungen

und einem Live Trading Ticker für neue Käufe, Verkäufe und kurze Marktkommentare.

Simon Betschinger schrieb am

Freitag, 31.12. in seinem Trading Tagebuch:

Liebe Trader,

es war ein seltsames Börsenjahr. Meine Investments-Depots wurden von der allgemeinen Hausse auf neue Hochs getrieben und meine Monster-Position in NVIDIA, die aus meinem fokussierten Investing-Depot-Projekt stammt, das ich hier im ...

Außerdem verfasste er in den letzten Tagen 0 Meldungen in seinem Live Trading Ticker, die unmittelbar an seine Kunden per Mail gesendet wurden:

| Live Trading Ticker |

| 17.10. 19:04 Uhr ******************* |

| 13.09. 16:55 Uhr ******************* |

| 12.09. 17:59 Uhr The Bullboard-Depot: Kauf 100 American Express und 90 VISA! |

| 06.09. 16:32 Uhr 6000 Hims & Hers verkauft zu 13,83 USD an der NYSE |

| 29.08. 14:26 Uhr Zu Super Micro Computer im ewigen Depot: Diese Reise ist zu Ende! |

Archiv

1 Beitrag

März 20222 Beiträge

Dezember 20213 Beiträge

Juni 20212 Beiträge

September 20202 Beiträge

April 20201 Beitrag

März 20201 Beitrag

Oktober 20191 Beitrag

September 20191 Beitrag

August 20191 Beitrag

Juli 20193 Beiträge

Februar 20191 Beitrag

November 20181 Beitrag

August 20181 Beitrag

April 20181 Beitrag

Januar 20181 Beitrag

Juli 20174 Beiträge

Mai 20171 Beitrag

Dezember 20161 Beitrag

November 20164 Beiträge

Oktober 20163 Beiträge

Juli 20161 Beitrag

Juni 20166 Beiträge

Mai 20162 Beiträge

April 20164 Beiträge

März 20161 Beitrag

Februar 20163 Beiträge

Januar 20161 Beitrag

Dezember 20154 Beiträge

November 20152 Beiträge

Oktober 20158 Beiträge

September 20154 Beiträge

August 20154 Beiträge

Juli 20154 Beiträge

Mai 20151 Beitrag

April 20151 Beitrag

März 20151 Beitrag

Februar 20152 Beiträge

Januar 20155 Beiträge

Dezember 20145 Beiträge

Oktober 201417 Beiträge

September 201412 Beiträge

August 20147 Beiträge

Juli 20142 Beiträge

Juni 20147 Beiträge

Mai 20144 Beiträge

April 20141 Beitrag

März 20142 Beiträge

Februar 20141 Beitrag

Januar 20145 Beiträge

Dezember 20131 Beitrag

November 20132 Beiträge

Oktober 20134 Beiträge

August 20133 Beiträge

Juni 20136 Beiträge

Mai 20132 Beiträge

April 20133 Beiträge

März 20132 Beiträge

Februar 20136 Beiträge

Januar 20138 Beiträge

Dezember 20125 Beiträge

November 20123 Beiträge

Oktober 20126 Beiträge

September 20126 Beiträge

August 20127 Beiträge

Juli 20123 Beiträge

Juni 201229 Beiträge

Mai 201215 Beiträge

April 201217 Beiträge

März 20129 Beiträge

Februar 201210 Beiträge

Januar 201211 Beiträge

Dezember 201113 Beiträge

November 20117 Beiträge

Oktober 201120 Beiträge

September 201143 Beiträge

August 201117 Beiträge

Juli 201113 Beiträge

Juni 201114 Beiträge

Mai 201111 Beiträge

April 20119 Beiträge

März 20119 Beiträge

Februar 20115 Beiträge

Januar 20118 Beiträge

Dezember 201010 Beiträge

November 201013 Beiträge

Oktober 20108 Beiträge

September 20109 Beiträge

August 201014 Beiträge

Juli 201012 Beiträge

Juni 201019 Beiträge

Mai 201012 Beiträge

April 20109 Beiträge

März 20107 Beiträge

Februar 20106 Beiträge

Januar 20107 Beiträge

Dezember 20097 Beiträge

November 200916 Beiträge

Oktober 200912 Beiträge

September 200914 Beiträge

August 200919 Beiträge

Juli 200925 Beiträge

Juni 200915 Beiträge

Mai 20099 Beiträge

April 200915 Beiträge

März 200913 Beiträge

Februar 200911 Beiträge

Januar 200920 Beiträge

Dezember 200821 Beiträge

November 200832 Beiträge

Oktober 200832 Beiträge

September 200818 Beiträge

August 200826 Beiträge

Juli 20089 Beiträge

Juni 200824 Beiträge

Mai 200835 Beiträge

April 200828 Beiträge

März 200828 Beiträge

Februar 200855 Beiträge

Januar 200838 Beiträge

Dezember 200744 Beiträge

November 200744 Beiträge

Oktober 200735 Beiträge

September 200754 Beiträge

August 200741 Beiträge

Juli 200734 Beiträge

Juni 200734 Beiträge

Mai 200737 Beiträge

April 200762 Beiträge

März 200788 Beiträge

Februar 2007101 Beiträge

Januar 200783 Beiträge

Dezember 200643 Beiträge

November 2006

Der MasterTrader

Reales 100.000 € Trading-Depot

Reales 100.000 € Trading-Depot

Kategorie: Allgemein |

0 Kommentare

Freitag, 29. Mai 2009

DAX - Schlaraffenland - Irrationalitäten - Übertreibungen

Liebe Leser,

in den letzten Wochen kam ich mir vor als würde ich im Schlaraffenland leben. Die Börse steigt und steigt und die Börsianer zweifeln und zweifeln. Es ist gutes Gefühl, Gewinne einzufahren mit einer Positionierung, die der des Börsenpublikums entgegen steht.

Warum zweifelt das Börsenpublikum am Aufschwung? Diese Frage ist am besten mit einer Wirklichkeitsillusion zu erklären. Zum einen gewichten Menschen Ereignisse stärker, die in der jüngeren Vergangenheit liegen. Die wirtschaftlichen Katastrophenmeldungen aus der Krise stecken den Leuten noch in den Knochen. Zum anderen verstehen die meisten Börsianer nichts von fundamentaler Aktienanalyse. Unter Fundamentalanalyse wird oft fälschlicherweise verstanden, gute Unternehmen zu finden. Wenn Firmen schlechte Quartalszahlen vermelden oder gar einen Quartalsverlust ausweisen, wird das Unternehmen zur Aktienanlage meist als unattraktiv empfunden. Dieses Verständnis der Fundamentalanalyse ist jedoch weitgehend falsch. Die eigentliche Aufgabe der Fundamentalanalyse besteht darin, Dikrepanzen zwischen der Börsenwertung eines Unternehmens und dem wahren Wert zu ermitteln. Eine Diskrepanz liegt immer dann vor, wenn die Konsenserwartungen der zukünftigen Gewinne von der realen Entwicklung abweichen. Denn dann ist davon auszugehen, dass der aktuelle Aktienpreis auf falschen Erwartungen beruht. Die nicht ganz einfache Aufgabe bei der Aktienanalyse besteht also darin zu prognostizieren, ob die reale Unternehmensentwicklung anders verläuft als allgemein angenommen wird.

Ich halte den Pessimismus bezüglich der weiteren Aktienmarktentwicklung weitgehend für falsch und stelle folgende Überlegungen in den Raum:

Diese Betrachtungen helfen mir meine Long-Positionierung aufrecht zuerhalten. Ich zweifle nicht am Aufwärtstrend. Wie in meinen vorherigen Big-Picture-Analysen geschrieben, geht so ein starker Aufwärtstrend - wie wir ihn seit einigen Wochen vorliegen haben - nicht von heute auf morgen zu Ende. Entweder sehen wir einen langgezogenen Topping-Out-Prozess oder ein bärischer Pivotal Point zerstört mit einem Schlag alle Bullenträume. Solange keines dieser Ereignisse eintritt, trade ich ich long und folge den prozyklischen Breaks.

Ich gebe offen zu, lieber Leser, auch mir juckt es in den Fingern einfach mal die ganzen Gewinne zu realisieren und vier Wochen Börsenurlaub zu nehmen. Ich bin seit dem großen bullischen Reversal Pivotal Point am 12. März quasi ständig investiert. Vieler meiner Aktien, die ich vor zweieinhalb Monaten gekauft habe, haben mittlerweile von ihren Tiefs 100% und mehr zugelegt. Ich nenne exemplarisch Kloeckner & co, Praktiker oder eine Dialog Semidoncutor. Diesen Reiz, die Gewinne einfach mitzunehmen, versuche ich mit rationalen Überlegungen zu überwinden. Ich schaue mir die Langfristcharts einzelner Aktien an und stelle mir folgende Frage: Was war die irrationale Übertreibung? Der massive Kurseinbruch im Jahr 2008 oder der kleine Kursanstieg seit 3 Monaten?

Ich schaue mir dann zum Beispiel den Langfristchart von Praktiker. Ich frage Sie: War der dramatische Kursverfall von 36€ auf 3€ eine irrationale fundamentale Übertreibung oder war der kurze Anstieg von 3% auf 7€ eine irrationale fundamentale Übertreibung? Meine Antwort ist eindeutig: Der Kursverfall war übertrieben. Dieser Überlegung hilft mir dabei die Gewinne laufen zu lassen auch wenn die Kursgewinne von über 100% wirklich einen starken Drang auslösen, einfach die Gewinne mitzunehmen. Doch denken Sie immer daran: Only Big Moves make Big Money! Ich versuche den Bullen so lange wie möglich zu reiten, denn eines scheint ein Börsennaturgesetz zu sein:

Kursbewegungen an den Finanzmärkten tendieren regelmäßig dazu, jede menschliche Vorstellungskraft zu sprengen! 2007 hätte niemand gedacht, dass 2008 zahlreiche Aktien um 90% fallen würden. Vielleicht wird in diesem Jahr die Dynamik der Aufwärtsbewegung unterschätzt...

in den letzten Wochen kam ich mir vor als würde ich im Schlaraffenland leben. Die Börse steigt und steigt und die Börsianer zweifeln und zweifeln. Es ist gutes Gefühl, Gewinne einzufahren mit einer Positionierung, die der des Börsenpublikums entgegen steht.

Warum zweifelt das Börsenpublikum am Aufschwung? Diese Frage ist am besten mit einer Wirklichkeitsillusion zu erklären. Zum einen gewichten Menschen Ereignisse stärker, die in der jüngeren Vergangenheit liegen. Die wirtschaftlichen Katastrophenmeldungen aus der Krise stecken den Leuten noch in den Knochen. Zum anderen verstehen die meisten Börsianer nichts von fundamentaler Aktienanalyse. Unter Fundamentalanalyse wird oft fälschlicherweise verstanden, gute Unternehmen zu finden. Wenn Firmen schlechte Quartalszahlen vermelden oder gar einen Quartalsverlust ausweisen, wird das Unternehmen zur Aktienanlage meist als unattraktiv empfunden. Dieses Verständnis der Fundamentalanalyse ist jedoch weitgehend falsch. Die eigentliche Aufgabe der Fundamentalanalyse besteht darin, Dikrepanzen zwischen der Börsenwertung eines Unternehmens und dem wahren Wert zu ermitteln. Eine Diskrepanz liegt immer dann vor, wenn die Konsenserwartungen der zukünftigen Gewinne von der realen Entwicklung abweichen. Denn dann ist davon auszugehen, dass der aktuelle Aktienpreis auf falschen Erwartungen beruht. Die nicht ganz einfache Aufgabe bei der Aktienanalyse besteht also darin zu prognostizieren, ob die reale Unternehmensentwicklung anders verläuft als allgemein angenommen wird.

Ich halte den Pessimismus bezüglich der weiteren Aktienmarktentwicklung weitgehend für falsch und stelle folgende Überlegungen in den Raum:

- Die Rohstoffpreise sind gegenüber 2007 deutlich gesunken. Das senkt die Produktionskosten der Unternehmen. Die Situation bei der Rohstoffversorgung ist also deutlich besser geworden. 2007 stand der DAX noch bei 8000 Punkten, heute steht der Index bei 5000 Punkten.

- Das weltweite Zinsniveau ist extrem niedrig. Die Notenbanken haben entschlossen gehandelt und die Leitzinsen stark gesenkt. Am Geldmarkt erhalten Sparer gerade weniger als 2% Zinsen. Ein Blue Chip wie E.ON hingegen verspricht eine Dividendenrendite von 6%. Aktien sind gegenüber anderen Anlageformen derzeit hoch attraktiv.

- Der Wachstumstrend der globalen Wirtschaft ist ungebrochen. China und Indien werden zu neuen Lokomotiven der Weltwirtschaft aufsteigen.

- Mit Kurseinbrüchen von über 90% haben viele Aktien eine extrem schlechte Wirtschaftsentwicklung bereits vorweggenommen.

- Der Bankensektor funktioniert Monat für Monat besser. Die Kreditvergabe kommt in Schwung.

- Die Zahl der Erwerbstätigen in Deutschland ist deutlich höher als noch 2003. Damals wurde nicht so ein Weltuntergangsgerede angestimmt.

Diese Betrachtungen helfen mir meine Long-Positionierung aufrecht zuerhalten. Ich zweifle nicht am Aufwärtstrend. Wie in meinen vorherigen Big-Picture-Analysen geschrieben, geht so ein starker Aufwärtstrend - wie wir ihn seit einigen Wochen vorliegen haben - nicht von heute auf morgen zu Ende. Entweder sehen wir einen langgezogenen Topping-Out-Prozess oder ein bärischer Pivotal Point zerstört mit einem Schlag alle Bullenträume. Solange keines dieser Ereignisse eintritt, trade ich ich long und folge den prozyklischen Breaks.

Ich gebe offen zu, lieber Leser, auch mir juckt es in den Fingern einfach mal die ganzen Gewinne zu realisieren und vier Wochen Börsenurlaub zu nehmen. Ich bin seit dem großen bullischen Reversal Pivotal Point am 12. März quasi ständig investiert. Vieler meiner Aktien, die ich vor zweieinhalb Monaten gekauft habe, haben mittlerweile von ihren Tiefs 100% und mehr zugelegt. Ich nenne exemplarisch Kloeckner & co, Praktiker oder eine Dialog Semidoncutor. Diesen Reiz, die Gewinne einfach mitzunehmen, versuche ich mit rationalen Überlegungen zu überwinden. Ich schaue mir die Langfristcharts einzelner Aktien an und stelle mir folgende Frage: Was war die irrationale Übertreibung? Der massive Kurseinbruch im Jahr 2008 oder der kleine Kursanstieg seit 3 Monaten?

Ich schaue mir dann zum Beispiel den Langfristchart von Praktiker. Ich frage Sie: War der dramatische Kursverfall von 36€ auf 3€ eine irrationale fundamentale Übertreibung oder war der kurze Anstieg von 3% auf 7€ eine irrationale fundamentale Übertreibung? Meine Antwort ist eindeutig: Der Kursverfall war übertrieben. Dieser Überlegung hilft mir dabei die Gewinne laufen zu lassen auch wenn die Kursgewinne von über 100% wirklich einen starken Drang auslösen, einfach die Gewinne mitzunehmen. Doch denken Sie immer daran: Only Big Moves make Big Money! Ich versuche den Bullen so lange wie möglich zu reiten, denn eines scheint ein Börsennaturgesetz zu sein:

Kursbewegungen an den Finanzmärkten tendieren regelmäßig dazu, jede menschliche Vorstellungskraft zu sprengen! 2007 hätte niemand gedacht, dass 2008 zahlreiche Aktien um 90% fallen würden. Vielleicht wird in diesem Jahr die Dynamik der Aufwärtsbewegung unterschätzt...

| bewerten | 1 Bewertungen |

|

Sonntag, 24. Mai 2009

Kategorie: Allgemein |

0 Kommentare

Das Königssignal - Trefferquote 76,19% - statistisch signifikant

Liebe Leser,

dieses Handelssignal besitzt die Kraft Trading-Könige zu küren. Mit der Entwicklung des 1-2-3-4ers hat Larry Connors ein kleines Meisterstück vollbracht. Mit diesem Signal sind Sie bei nahezu allen starken Trend-Aktien dabei und finden den Einstieg unter einem exzellenten Chance-Risiko-Verhältnis. In den letzten 90 Tagen zeigt unsere statistische Auswertung eine Trefferquote von 76,19%. Insgesamt wurden am deutschen Aktienmarkt 63 Trades nach diesem Signal durchgeführt. Die kurzfristige Trefferquote, die wir schlicht und einfach über die Entwicklung der letzten 10 Trades mit diesem Signal definieren, zeigt sogar eine Erfolgsquote von 90%.

Die Trefferquote ist nur eine Seite der Medallie, um die Qualität eines Handelssignals zu beurteilen. Noch viel wichtiger ist die Performance, die mit einem erfolgreichen Trade erzielt werden kann. Und hier werden die Ergebnisse des 1-2-3-4ers gerade zu brilliant. Als Einstiegssignal für Trendaktien konzipiert, absolvierten die Aktie nach Eingang der Position regelmäßig dynamische Momentum-Breakouts von 20%, 30% oder gar 40% innerhalb weniger Tage. Die Entwicklung der ProSieben-Aktie nach dem 1-2-3-4er finden Sie im vorletzten Blog-Post. Ich zeige Ihne nun weitere Beispiele für durchgeführte Trades:

Kloeckner & Co: Der Einstieg erfolgte laut Signal zu 11,21€. Innerhalb von nur 5 Handelstagen ging es um fast weiter 40% auf über 16€ nach oben.

Dialog Semiconductor wurde 1,51€ long getriggert. Die Aktie nahm zügig nach dem Einstieg ihr Aufwärtsmomentum wieder auf und ging am Freitag zu 1,87€ aus dem Handel.

Systematisches Trading mit Handelssignalen - unterstützt mit statistischen Auswertungen - kann dabei helfen, die richtige Aktie zum richtigen Zeitpunkt zu kaufen. Zum 1-2-3-4er Longsignal gibt es auch das Gegenstück, nämlich den 1-2-3-4er als Shortsignal. Eine langfristige Handelsstrategie könnte so aussehen, den 1-2-3-4er long zu traden, wenn die kurzfristige Trefferquote über 60% liegt. Die Konstruktion des Signals mit dem ADX-Trendindikator garantiert, dass in einem bärischen Markttrend die Trefferquote nicht schnell nach oben anzieht. Häufige Fehlsignale sind demnach nicht zu erwarten. Im Gegenzug kann der 1-2-3-4er short immer dann getradet werden, wenn dessen kurzfristige Trefferquote über 60% liegt. Schon wäre ein einfaches Handelssystem geboren. Wie hätte dieses Handelssystem in den letzten Jahren performt? Nächste Woche lesen Sie hier im Blog die Performance-Auswertung.

dieses Handelssignal besitzt die Kraft Trading-Könige zu küren. Mit der Entwicklung des 1-2-3-4ers hat Larry Connors ein kleines Meisterstück vollbracht. Mit diesem Signal sind Sie bei nahezu allen starken Trend-Aktien dabei und finden den Einstieg unter einem exzellenten Chance-Risiko-Verhältnis. In den letzten 90 Tagen zeigt unsere statistische Auswertung eine Trefferquote von 76,19%. Insgesamt wurden am deutschen Aktienmarkt 63 Trades nach diesem Signal durchgeführt. Die kurzfristige Trefferquote, die wir schlicht und einfach über die Entwicklung der letzten 10 Trades mit diesem Signal definieren, zeigt sogar eine Erfolgsquote von 90%.

Die Trefferquote ist nur eine Seite der Medallie, um die Qualität eines Handelssignals zu beurteilen. Noch viel wichtiger ist die Performance, die mit einem erfolgreichen Trade erzielt werden kann. Und hier werden die Ergebnisse des 1-2-3-4ers gerade zu brilliant. Als Einstiegssignal für Trendaktien konzipiert, absolvierten die Aktie nach Eingang der Position regelmäßig dynamische Momentum-Breakouts von 20%, 30% oder gar 40% innerhalb weniger Tage. Die Entwicklung der ProSieben-Aktie nach dem 1-2-3-4er finden Sie im vorletzten Blog-Post. Ich zeige Ihne nun weitere Beispiele für durchgeführte Trades:

Kloeckner & Co: Der Einstieg erfolgte laut Signal zu 11,21€. Innerhalb von nur 5 Handelstagen ging es um fast weiter 40% auf über 16€ nach oben.

Dialog Semiconductor wurde 1,51€ long getriggert. Die Aktie nahm zügig nach dem Einstieg ihr Aufwärtsmomentum wieder auf und ging am Freitag zu 1,87€ aus dem Handel.

Systematisches Trading mit Handelssignalen - unterstützt mit statistischen Auswertungen - kann dabei helfen, die richtige Aktie zum richtigen Zeitpunkt zu kaufen. Zum 1-2-3-4er Longsignal gibt es auch das Gegenstück, nämlich den 1-2-3-4er als Shortsignal. Eine langfristige Handelsstrategie könnte so aussehen, den 1-2-3-4er long zu traden, wenn die kurzfristige Trefferquote über 60% liegt. Die Konstruktion des Signals mit dem ADX-Trendindikator garantiert, dass in einem bärischen Markttrend die Trefferquote nicht schnell nach oben anzieht. Häufige Fehlsignale sind demnach nicht zu erwarten. Im Gegenzug kann der 1-2-3-4er short immer dann getradet werden, wenn dessen kurzfristige Trefferquote über 60% liegt. Schon wäre ein einfaches Handelssystem geboren. Wie hätte dieses Handelssystem in den letzten Jahren performt? Nächste Woche lesen Sie hier im Blog die Performance-Auswertung.

| bewerten | 2 Bewertungen |

|

Donnerstag, 21. Mai 2009

Kategorie: Allgemein |

0 Kommentare

Empfehlen Sie Ihre Top-Aktie! 3 Apple Ipod Nanos zu gewinnen

Liebe Leser,

wir starten auf MasterTraders den Versuch bislang stille Mitleser zu animieren, ihre Meinung zu veröffentlichen. Was ist besser dazu geeignet als ein Aktien-Tipp Spiel? Jeder, der mitmachen möchte, muss ausformulierte Tipps für 3 Aktien abgeben, die vom 1. Juni bis zum 31. Juli die beste Performance erzielen. Der Spieler, dessen drei Aktien zusammen addiert am besten performt haben, gewinnt.

Die besten 3 Aktientipper erhalten von uns einen Apple Ipod Nano!

Wie im Blog zuletzt schon geschrieben, geht es mir hauptsächlich darum, neue Börsianer zu entdecken, mit denen ein fruchtbarer Gedankenaustausch möglich ist. Die gut formulierten Gedanken intelligenter Menschen helfen immer auch bei der eigenen Ideenfindung.

So funktioniert die Teilnahme am Aktien-Tipp-Spiel:

1. Eröffnet hier in unserem Forum "Aktie im Fokus" bis zum 31. Mai einen Thread mit der Aktie im Titel, die ihr empfehlt. Beispiel "Leoni: Top-Turnaroundkandidat im Automobilsektor".

2. Formuliert eure Gedanken warum ihr diese Aktie gut findet. Das können fundamentale Überlegungen sein, charttechnische Perspektiven oder Erwartungen, dass sich der Markt oder eine Branche erholt. Der Beitrag muss mindestens 150 selbst formulierte Wörter beinhalten. Es soll sichtbar werden, dass sich der Autor eigene Gedanken gemacht hat.

3. Insgesamt müsst ihr bis zum 31. Mai 3 Threads mit 3 ausformlierten Aktienempfehlungen geschrieben haben, um einen Ipod gewinnen zu können.

Maßgeblich für die Bestimmung der Rendite einer Empfehlung ist der Eröffnungskurs am 1. Juni und der Schlusskurs am 31. Juli.

wir starten auf MasterTraders den Versuch bislang stille Mitleser zu animieren, ihre Meinung zu veröffentlichen. Was ist besser dazu geeignet als ein Aktien-Tipp Spiel? Jeder, der mitmachen möchte, muss ausformulierte Tipps für 3 Aktien abgeben, die vom 1. Juni bis zum 31. Juli die beste Performance erzielen. Der Spieler, dessen drei Aktien zusammen addiert am besten performt haben, gewinnt.

Die besten 3 Aktientipper erhalten von uns einen Apple Ipod Nano!

Wie im Blog zuletzt schon geschrieben, geht es mir hauptsächlich darum, neue Börsianer zu entdecken, mit denen ein fruchtbarer Gedankenaustausch möglich ist. Die gut formulierten Gedanken intelligenter Menschen helfen immer auch bei der eigenen Ideenfindung.

So funktioniert die Teilnahme am Aktien-Tipp-Spiel:

1. Eröffnet hier in unserem Forum "Aktie im Fokus" bis zum 31. Mai einen Thread mit der Aktie im Titel, die ihr empfehlt. Beispiel "Leoni: Top-Turnaroundkandidat im Automobilsektor".

2. Formuliert eure Gedanken warum ihr diese Aktie gut findet. Das können fundamentale Überlegungen sein, charttechnische Perspektiven oder Erwartungen, dass sich der Markt oder eine Branche erholt. Der Beitrag muss mindestens 150 selbst formulierte Wörter beinhalten. Es soll sichtbar werden, dass sich der Autor eigene Gedanken gemacht hat.

3. Insgesamt müsst ihr bis zum 31. Mai 3 Threads mit 3 ausformlierten Aktienempfehlungen geschrieben haben, um einen Ipod gewinnen zu können.

Maßgeblich für die Bestimmung der Rendite einer Empfehlung ist der Eröffnungskurs am 1. Juni und der Schlusskurs am 31. Juli.

| bewerten | 1 Bewertungen |

|

Mittwoch, 20. Mai 2009

Kategorie: Allgemein |

0 Kommentare

Larry Connors würde Freudensprünge machen!

Liebe Leser,

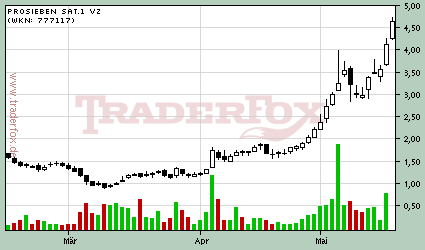

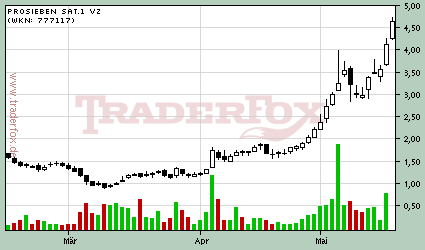

beim Anblick dieses Trendschubs würde Larry Connors, der Erfinder des 1-2-3-4-er Handelssignals, vermutlich Freudensprünge machen. Wann ist der richtige Zeitpunkt zum Einstieg in eine Aktie? Das ist die größte Herausforderung für jeden Trader. Die 1-2-3-4er Strategie gibt ein Regelwerk für den Einstieg in trendstarke Aktien vor, die sich schnell nach oben bewegen. Diese Trading-Methode wurde von Larry Connors entwickelt, einem Freund Jeff Coopers. Connors beobachtete, dass trendstarke Aktien oft genau drei Tage konsolidierung und dann ihre Trendbewegung wieder aufnehmen. Hier sind die genauen Regeln für diese Strategie:

1. Die Methode benötigt einen Markt, dessen 14-Tage-ADX größer als 30 ist.

2. Zusätlich muss der 14-Tage +DI-Wert größer sein als der 14-Tage -DI-Wert.

3. Jetzt muss gewartet werden bis der Markt eine 1-2-3 Korrektur gemacht. Das heißt, der Markt muss drei Tage mit jeweils tieferen Tiefs ausbilden oder alternativ zwei Tage mit tieferen Tiefs und am dritten Tag einen Inside Day.

4. Der Einstieg in die Position erfolgt am vierten Tag und zwar 1/8 Punkt oberhalb des Hochs des dritten Tages.

5. Der Stopp-Kurs sollte in dier Nähe des Tiefs des dritten Tages platziert werden und bei positivem Verlauf der Position nachgezogen werden.

Was sich hier noch so theoretisch anhört, wurde von der ProSieben Aktie in Perfektion erfüllt. Ein besseres Lehrbuchbeispiel kann es nicht geben.

Betrachen Sie ProSieben zum Zeitpunkt als das 1-2-3-4er Handelssignal ausgelöst wurde. Die rote Linie im Chart zeigt die Signal-Triggerlinie.

Und nun betrachten Sie wie ProSieben 4 Tage nach Auslösen des Handelssignals 50% Kursgewinne erzielt hat.

Fazit: So macht systematisches Trading mit Handelssignalen Spass. Mehr darüber erfahren Sie hier.

beim Anblick dieses Trendschubs würde Larry Connors, der Erfinder des 1-2-3-4-er Handelssignals, vermutlich Freudensprünge machen. Wann ist der richtige Zeitpunkt zum Einstieg in eine Aktie? Das ist die größte Herausforderung für jeden Trader. Die 1-2-3-4er Strategie gibt ein Regelwerk für den Einstieg in trendstarke Aktien vor, die sich schnell nach oben bewegen. Diese Trading-Methode wurde von Larry Connors entwickelt, einem Freund Jeff Coopers. Connors beobachtete, dass trendstarke Aktien oft genau drei Tage konsolidierung und dann ihre Trendbewegung wieder aufnehmen. Hier sind die genauen Regeln für diese Strategie:

1. Die Methode benötigt einen Markt, dessen 14-Tage-ADX größer als 30 ist.

2. Zusätlich muss der 14-Tage +DI-Wert größer sein als der 14-Tage -DI-Wert.

3. Jetzt muss gewartet werden bis der Markt eine 1-2-3 Korrektur gemacht. Das heißt, der Markt muss drei Tage mit jeweils tieferen Tiefs ausbilden oder alternativ zwei Tage mit tieferen Tiefs und am dritten Tag einen Inside Day.

4. Der Einstieg in die Position erfolgt am vierten Tag und zwar 1/8 Punkt oberhalb des Hochs des dritten Tages.

5. Der Stopp-Kurs sollte in dier Nähe des Tiefs des dritten Tages platziert werden und bei positivem Verlauf der Position nachgezogen werden.

Was sich hier noch so theoretisch anhört, wurde von der ProSieben Aktie in Perfektion erfüllt. Ein besseres Lehrbuchbeispiel kann es nicht geben.

Betrachen Sie ProSieben zum Zeitpunkt als das 1-2-3-4er Handelssignal ausgelöst wurde. Die rote Linie im Chart zeigt die Signal-Triggerlinie.

Und nun betrachten Sie wie ProSieben 4 Tage nach Auslösen des Handelssignals 50% Kursgewinne erzielt hat.

Fazit: So macht systematisches Trading mit Handelssignalen Spass. Mehr darüber erfahren Sie hier.

| bewerten | 2 Bewertungen |

|

Mittwoch, 20. Mai 2009

Kategorie: Allgemein |

0 Kommentare

Shorty-Grillen vom Feinsten bei Kloeckner & Co!

Liebe Leser,

Kloeckner & Co steigt aktuell um 6% auf 15,45 Euro. Was wir bei dieser Aktie seit einigen Tagen sehen ist Shorty-Grillen vom Feinsten. In den letzten 5 Handelstagen ging es um fast 60% nach oben. Kloeckner & Co wurde in Hedge-Fonds-Kreisen als Konkurskandiat gehandelt. Allerdings war Bilanzen lesen noch die Stärke von technischen orientierten Hasardeuren. Vielleicht haben diese Jungs jetzt einen Blick in den Geschäftsbericht geworfen und festgestellt, dass Kloeckner & Co im ersten Quartal einen Mittelzufluss von 261 Millionen Euro erzielte. Das passt nicht so ganz zum Konkurzsszenario und jetzt müssen wohl einige Hedge-Fonds auf Teufel komm raus ihre Short-Engagements wieder eindecken

Mir soll es recht sein. Ich reite auf dieser Königswelle!

Kloeckner & Co steigt aktuell um 6% auf 15,45 Euro. Was wir bei dieser Aktie seit einigen Tagen sehen ist Shorty-Grillen vom Feinsten. In den letzten 5 Handelstagen ging es um fast 60% nach oben. Kloeckner & Co wurde in Hedge-Fonds-Kreisen als Konkurskandiat gehandelt. Allerdings war Bilanzen lesen noch die Stärke von technischen orientierten Hasardeuren. Vielleicht haben diese Jungs jetzt einen Blick in den Geschäftsbericht geworfen und festgestellt, dass Kloeckner & Co im ersten Quartal einen Mittelzufluss von 261 Millionen Euro erzielte. Das passt nicht so ganz zum Konkurzsszenario und jetzt müssen wohl einige Hedge-Fonds auf Teufel komm raus ihre Short-Engagements wieder eindecken

Mir soll es recht sein. Ich reite auf dieser Königswelle!

| bewerten | 1 Bewertungen |

|