|

|

Information zum Blog

Simon Betschinger

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000€ (Bescheinigung)

2012: 142.898,85€ (Bescheinigung)

2013: 258.586,98€ (Bescheinigung)

2014: +109.136,13€ (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Diplom Volkswirt

Master of Science

Geschäftsführer TraderFox GmbH

Chefredakteur TradeCentre Börsenbrief

Performance

Start: April 2006 mit 100.000 Euro

2006: +58.377 Euro (Bescheinigung)

2007: +367.000 Euro (Bescheinigung)

2008: +140.000 Euro (Bescheinigung)

2009: +362.000 Euro (Bescheinigung)

2010: +236.800 Euro (Bescheinigung)

2011: +70.000€ (Bescheinigung)

2012: 142.898,85€ (Bescheinigung)

2013: 258.586,98€ (Bescheinigung)

2014: +109.136,13€ (Bescheinigung)

Bescheinigungen ab 2015: Der MasterTrader ist erfolgreicher denn je. Zum Beispiel Versiebszehnfachung mit NVIDIA. Oder Verdreifachung im The Bullboard Depot. Aber ich gebe aus privaten Gründen keinen detaillierten Einblick mehr in mein Vermögen.

Hinweis nach dem WPHG zur Aufklärung über mögliche Interessenskonflikte:

Simon Betschinger handelt regelmäßig mit in diesem Blog besprochenen Wertpapieren und besitzen eventuell Positionen in den genannten Papieren. Er klärt zu 100 % transparent über Eigenpositionen auf, wenn er darüber schreibt und hat sich strengen Verhaltensvorschriften verpflichtet.

Neu seit 2020: Der Telegram Trading-Room von Simon Betschinger. Bereits 650 Kunden nutzen diesen Service. Der Trading-Room ist für alle MasterTraders-Kunden zugänglich.

Unbedingt lesen:

Simon Betschingers Trading Channel besteht aus einem Trading Tagebuch für mittelfristige Strategiebesprechungen

und einem Live Trading Ticker für neue Käufe, Verkäufe und kurze Marktkommentare.

Simon Betschinger schrieb am

Freitag, 31.12. in seinem Trading Tagebuch:

Liebe Trader,

es war ein seltsames Börsenjahr. Meine Investments-Depots wurden von der allgemeinen Hausse auf neue Hochs getrieben und meine Monster-Position in NVIDIA, die aus meinem fokussierten Investing-Depot-Projekt stammt, das ich hier im ...

Außerdem verfasste er in den letzten Tagen 0 Meldungen in seinem Live Trading Ticker, die unmittelbar an seine Kunden per Mail gesendet wurden:

| Live Trading Ticker |

| 17.10. 19:04 Uhr ******************* |

| 13.09. 16:55 Uhr ******************* |

| 12.09. 17:59 Uhr The Bullboard-Depot: Kauf 100 American Express und 90 VISA! |

| 06.09. 16:32 Uhr 6000 Hims & Hers verkauft zu 13,83 USD an der NYSE |

| 29.08. 14:26 Uhr Zu Super Micro Computer im ewigen Depot: Diese Reise ist zu Ende! |

Archiv

1 Beitrag

März 20222 Beiträge

Dezember 20213 Beiträge

Juni 20212 Beiträge

September 20202 Beiträge

April 20201 Beitrag

März 20201 Beitrag

Oktober 20191 Beitrag

September 20191 Beitrag

August 20191 Beitrag

Juli 20193 Beiträge

Februar 20191 Beitrag

November 20181 Beitrag

August 20181 Beitrag

April 20181 Beitrag

Januar 20181 Beitrag

Juli 20174 Beiträge

Mai 20171 Beitrag

Dezember 20161 Beitrag

November 20164 Beiträge

Oktober 20163 Beiträge

Juli 20161 Beitrag

Juni 20166 Beiträge

Mai 20162 Beiträge

April 20164 Beiträge

März 20161 Beitrag

Februar 20163 Beiträge

Januar 20161 Beitrag

Dezember 20154 Beiträge

November 20152 Beiträge

Oktober 20158 Beiträge

September 20154 Beiträge

August 20154 Beiträge

Juli 20154 Beiträge

Mai 20151 Beitrag

April 20151 Beitrag

März 20151 Beitrag

Februar 20152 Beiträge

Januar 20155 Beiträge

Dezember 20145 Beiträge

Oktober 201417 Beiträge

September 201412 Beiträge

August 20147 Beiträge

Juli 20142 Beiträge

Juni 20147 Beiträge

Mai 20144 Beiträge

April 20141 Beitrag

März 20142 Beiträge

Februar 20141 Beitrag

Januar 20145 Beiträge

Dezember 20131 Beitrag

November 20132 Beiträge

Oktober 20134 Beiträge

August 20133 Beiträge

Juni 20136 Beiträge

Mai 20132 Beiträge

April 20133 Beiträge

März 20132 Beiträge

Februar 20136 Beiträge

Januar 20138 Beiträge

Dezember 20125 Beiträge

November 20123 Beiträge

Oktober 20126 Beiträge

September 20126 Beiträge

August 20127 Beiträge

Juli 20123 Beiträge

Juni 201229 Beiträge

Mai 201215 Beiträge

April 201217 Beiträge

März 20129 Beiträge

Februar 201210 Beiträge

Januar 201211 Beiträge

Dezember 201113 Beiträge

November 20117 Beiträge

Oktober 201120 Beiträge

September 201143 Beiträge

August 201117 Beiträge

Juli 201113 Beiträge

Juni 201114 Beiträge

Mai 201111 Beiträge

April 20119 Beiträge

März 20119 Beiträge

Februar 20115 Beiträge

Januar 20118 Beiträge

Dezember 201010 Beiträge

November 201013 Beiträge

Oktober 20108 Beiträge

September 20109 Beiträge

August 201014 Beiträge

Juli 201012 Beiträge

Juni 201019 Beiträge

Mai 201012 Beiträge

April 20109 Beiträge

März 20107 Beiträge

Februar 20106 Beiträge

Januar 20107 Beiträge

Dezember 20097 Beiträge

November 200916 Beiträge

Oktober 200912 Beiträge

September 200914 Beiträge

August 200919 Beiträge

Juli 200925 Beiträge

Juni 200915 Beiträge

Mai 20099 Beiträge

April 200915 Beiträge

März 200913 Beiträge

Februar 200911 Beiträge

Januar 200920 Beiträge

Dezember 200821 Beiträge

November 200832 Beiträge

Oktober 200832 Beiträge

September 200818 Beiträge

August 200826 Beiträge

Juli 20089 Beiträge

Juni 200824 Beiträge

Mai 200835 Beiträge

April 200828 Beiträge

März 200828 Beiträge

Februar 200855 Beiträge

Januar 200838 Beiträge

Dezember 200744 Beiträge

November 200744 Beiträge

Oktober 200735 Beiträge

September 200754 Beiträge

August 200741 Beiträge

Juli 200734 Beiträge

Juni 200734 Beiträge

Mai 200737 Beiträge

April 200762 Beiträge

März 200788 Beiträge

Februar 2007101 Beiträge

Januar 200783 Beiträge

Dezember 200643 Beiträge

November 2006

Der MasterTrader

Reales 100.000 € Trading-Depot

Reales 100.000 € Trading-Depot

Kategorie: Allgemein |

3 Kommentare

Sonntag, 10. Oktober 2010

Währungskrieg und Dollar-Abwertung - da entwickelt sich ein großartiges Spekulationsszenario!

Liebe Leser,

seit Wochen haussiert der Euro gegenüber dem US-Dollar und erreicht nun wieder fast das Kursniveau vor der Griechenland-Krise. Irrational ist nicht der jetzige Anstieg, irrational war eher der dramatische Kursverlust aufgrund der europäischen Schuldenproblematik. Ob ein Staat wie Griechenland Konkurs geht, beeinflusst den fairen Euro-Wert nur indirekt über Zweitrundeneffekte, die Währung selbst erhält ihren inneren Wert durch den volkwirtschaftlichen Produktionsapparat. Industriekonzerne wie Siemens, Daimler, BMW oder ThyssenKrupp, die Güter in der Eurozone produzieren und diese zum Verkauf anbieten, bilden das Fundament der Währung. Durch die hohe Staatsverschuldung in Griechenland, Irland, Spanien oder Portugal verliert die Industrie nicht ihre Fähigkeit Güter herzustellen und wenn sie diese Produktionserzeugnisse auf den Weltmärkten anbietet, erhält der Euro einen realen Wert. Der Konkurs eines Staates würde genau genommen, wenn er sauber abgewickelt wird, nur zu einer Neuverteilung der realen Vermögenswerte führen. Es würde eine Umverteilung von oben nach unten stattfinden. Die Bevölkerung würde profitieren, große Investoren mit Milliardeninvestitionen in Anleihen würden leiden.

Halten wir als Fazit fest, dass der Wert einer Währung langfristig von der wirtschaftlichen Produktionsleistung bestimmt wird und natürlich von der Höhe der umlaufenden Geldmenge (das ist eine andere Größe als die montäre Geldbasis, die von den Zentralbanken gesteuert wird), die auf die reale Wertschöpfung kommt. Der US-Dollar befindet sich zur Zeit gegenüber weltweit allen wichtigen Währungen auf Tauchfahrt. Die Furcht, dass die amerikanischen Notenbank FED ihre Bilanzsumme von knapp 2,5 Mrd. UD-Dollar noch drastischer ausweiten wird mit dem Ziel die eigene Währung zu schwächen, um den US-Exporeuren bessere Bedingungen zu verschaffen, führt momtan zu einer Kapitaflucht aus dem Dollar-Raum. Doch ist diese Dollar-Baisse bereits fundamental bedingt? Nein, derzeit ganz und gar nicht. Die FED startet ein gewaltiges Täuschungsmanöver, einen perfekt inszenierten Bluff, um ihre Gegner (die anderen Länder) zu täuschen und sich so selbst in eine bessere Ausgangslage zu bringen. Die Angst, dass die monetäre Basis irgendwann in die Realwirtschaft überschwappen und die Inflation ankurbeln wird, ist bislang nichts anderes als eine gewagte Zukunftsprognose. Das Bindeglied zwischen Zentralbankgeld und Realwirtschaft sind die Geschäftsbanken. Erst wenn diese ihre Kreditvergabe spürbar erhöhen, steigt die umlaufende Geldmenge, die letztendlich die Inflation ankurbeln kann. Aber diesen Prozess hat die FED im Griff. Genauso wie sie ihre Bilanzsumme ausgeweitet hat, kann sie diese durch Verkäufe von Staatsanleihen auch wieder schrumpfen lassen, sobald die Kreditvergabe der Geschäftsbanken wieder anzieht.

Ich stelle folgendes Spekulationsszenario auf:

Meine Argumente warum die US-Wirtschaft besser aufgestellt ist als wir in Deutschland glauben wollen und warum die US-Ökonomie auf Sicht von 20 Jahren ein weit höheres Wachstumspotenzial hat als Europa, werde ich im nächsten Blog-Beitrag erläutern.

seit Wochen haussiert der Euro gegenüber dem US-Dollar und erreicht nun wieder fast das Kursniveau vor der Griechenland-Krise. Irrational ist nicht der jetzige Anstieg, irrational war eher der dramatische Kursverlust aufgrund der europäischen Schuldenproblematik. Ob ein Staat wie Griechenland Konkurs geht, beeinflusst den fairen Euro-Wert nur indirekt über Zweitrundeneffekte, die Währung selbst erhält ihren inneren Wert durch den volkwirtschaftlichen Produktionsapparat. Industriekonzerne wie Siemens, Daimler, BMW oder ThyssenKrupp, die Güter in der Eurozone produzieren und diese zum Verkauf anbieten, bilden das Fundament der Währung. Durch die hohe Staatsverschuldung in Griechenland, Irland, Spanien oder Portugal verliert die Industrie nicht ihre Fähigkeit Güter herzustellen und wenn sie diese Produktionserzeugnisse auf den Weltmärkten anbietet, erhält der Euro einen realen Wert. Der Konkurs eines Staates würde genau genommen, wenn er sauber abgewickelt wird, nur zu einer Neuverteilung der realen Vermögenswerte führen. Es würde eine Umverteilung von oben nach unten stattfinden. Die Bevölkerung würde profitieren, große Investoren mit Milliardeninvestitionen in Anleihen würden leiden.

Halten wir als Fazit fest, dass der Wert einer Währung langfristig von der wirtschaftlichen Produktionsleistung bestimmt wird und natürlich von der Höhe der umlaufenden Geldmenge (das ist eine andere Größe als die montäre Geldbasis, die von den Zentralbanken gesteuert wird), die auf die reale Wertschöpfung kommt. Der US-Dollar befindet sich zur Zeit gegenüber weltweit allen wichtigen Währungen auf Tauchfahrt. Die Furcht, dass die amerikanischen Notenbank FED ihre Bilanzsumme von knapp 2,5 Mrd. UD-Dollar noch drastischer ausweiten wird mit dem Ziel die eigene Währung zu schwächen, um den US-Exporeuren bessere Bedingungen zu verschaffen, führt momtan zu einer Kapitaflucht aus dem Dollar-Raum. Doch ist diese Dollar-Baisse bereits fundamental bedingt? Nein, derzeit ganz und gar nicht. Die FED startet ein gewaltiges Täuschungsmanöver, einen perfekt inszenierten Bluff, um ihre Gegner (die anderen Länder) zu täuschen und sich so selbst in eine bessere Ausgangslage zu bringen. Die Angst, dass die monetäre Basis irgendwann in die Realwirtschaft überschwappen und die Inflation ankurbeln wird, ist bislang nichts anderes als eine gewagte Zukunftsprognose. Das Bindeglied zwischen Zentralbankgeld und Realwirtschaft sind die Geschäftsbanken. Erst wenn diese ihre Kreditvergabe spürbar erhöhen, steigt die umlaufende Geldmenge, die letztendlich die Inflation ankurbeln kann. Aber diesen Prozess hat die FED im Griff. Genauso wie sie ihre Bilanzsumme ausgeweitet hat, kann sie diese durch Verkäufe von Staatsanleihen auch wieder schrumpfen lassen, sobald die Kreditvergabe der Geschäftsbanken wieder anzieht.

Ich stelle folgendes Spekulationsszenario auf:

- Der US-Dollar wird weiter an Wert verlieren. Dieser Wertverlust ist emotional bedingt und fundamental nicht untermauert. Die FED wird ihr Ziel der Währungsabschächung durch einen großen Bluff erreichen.

- Langfristig setzen sich fundamentale Fakten durch. Bei Preisen von über 1,50 EUR/USD wird es Zeit massiv in amerikanische Aktien umzuschichten.

- Die US-Wirtschaft ist nicht so schlecht wie sie derzeit dargestellt wird. Der Binnenkonsum schwächelt, weil viele verschuldete US-Bürger ihre Sparquoten erhöhen. Man tut falsch daran, diese Schwäche als mangelnde Wettbewerbsfähigkeit von US-Unternehmen zu deuten.

Meine Argumente warum die US-Wirtschaft besser aufgestellt ist als wir in Deutschland glauben wollen und warum die US-Ökonomie auf Sicht von 20 Jahren ein weit höheres Wachstumspotenzial hat als Europa, werde ich im nächsten Blog-Beitrag erläutern.

Kommentar von lion11:

Den Ausführungen von Hr. Betschinger kann ich nur zustimmen.Allerdings müssen wir Europäer uns auch was einfallen lassen ,denn ein teurer Euro bremst Europa aus.

Kommentar von christal:

Hallo Simon,

wäre die Strategie auch mit chinesischen Aktien denkbar? Ich denke da an die zukünftige Aufwertung des Yuan gegenüber dem Dollar, China ist nicht überschuldet, solide Wirtschaftsentwicklung über die nächsten Jahrzehnte usw.

Kommentar von Simon:

Hallo Christal, China ist auf jeden Fall ein interessantes Investment, auch in Hinblick auf die Yuan-Aufwertung. Irgendwann wird die Währungskopplung zu einem Inflationsproblem, spätestens dann wird China eine andere Wechselkurspolitik fahren müssen. Ob sich die Chinesen allerdings von den USA unter Druck setzen lassen, ist schwierig zu prognostizieren...

| bewerten | 15 Bewertungen |

|

Freitag, 08. Oktober 2010

Kategorie: Allgemein |

1 Kommentar

2010 - das nervigste Trading-Jahr seit ich denken kann

Liebe Leser,

2010 setzt neue Maßstäbe. Es ist kein schwieriges Börsenjahr, in dem Sinne, dass man Gefahr läuft hohe Verlust einzufahren, so etwa wie 2008, aber es ist umso schwieriger in diesen Sägezahnmärkten konstant Geld zu erwirtschaften. Die Börsensituation ist für Aktien-Trader wie mich, die nach fundamental begründeten Trends suchen, vor allem nervig. An der Aktienkursentwicklung von Titeln wie Douglas, Tom Tailor oder auch Deutz kann man gut nachvollziehen warum das aktuelle Umfeld so unangenehm ist. Die Longseite verhält sich zur Zeit so wie sonst eigentlich nur die Shortseite. Wochenlang dümpeln die Aktien unbewegt umher und dann findet der gesamte Anstieg innerhalb von nur wenigen Tagen statt, worauf dann wieder eine wochenlange Stagnation einsetzt. In wenigen Tagen wird die gesamte Performance erzielt und wenn man nicht zielgenau dabei ist, hat man nur Dümpler im Depot.

Hier ist das Chartbild von Tom Tailor. Wochenlange Stagnation und die gesamter Performance wird dann in nur 3 Tagen erzielt.

Die wenigen explosiven Ausbrüche, die es gibt, wie unten zum Beispiel bei Deutz, täuschen ein wenig über die Marktverfassung hinweg. Es ist sehr schwer sich an diese Breakouts heranzutasten, weil ungefähr nur 20% aller Ausbrüche durchziehen. Der Rest wird mit hoher Beständigkeit sofort wieder abverkauft.

2010 setzt neue Maßstäbe. Es ist kein schwieriges Börsenjahr, in dem Sinne, dass man Gefahr läuft hohe Verlust einzufahren, so etwa wie 2008, aber es ist umso schwieriger in diesen Sägezahnmärkten konstant Geld zu erwirtschaften. Die Börsensituation ist für Aktien-Trader wie mich, die nach fundamental begründeten Trends suchen, vor allem nervig. An der Aktienkursentwicklung von Titeln wie Douglas, Tom Tailor oder auch Deutz kann man gut nachvollziehen warum das aktuelle Umfeld so unangenehm ist. Die Longseite verhält sich zur Zeit so wie sonst eigentlich nur die Shortseite. Wochenlang dümpeln die Aktien unbewegt umher und dann findet der gesamte Anstieg innerhalb von nur wenigen Tagen statt, worauf dann wieder eine wochenlange Stagnation einsetzt. In wenigen Tagen wird die gesamte Performance erzielt und wenn man nicht zielgenau dabei ist, hat man nur Dümpler im Depot.

Hier ist das Chartbild von Tom Tailor. Wochenlange Stagnation und die gesamter Performance wird dann in nur 3 Tagen erzielt.

Die wenigen explosiven Ausbrüche, die es gibt, wie unten zum Beispiel bei Deutz, täuschen ein wenig über die Marktverfassung hinweg. Es ist sehr schwer sich an diese Breakouts heranzutasten, weil ungefähr nur 20% aller Ausbrüche durchziehen. Der Rest wird mit hoher Beständigkeit sofort wieder abverkauft.

Kommentar von ohjeeeeeeeee:

Ich kann mich nur wiederholen. Derzeit sind makroökonomische Ereignisse die entscheidende Triebfeder. Das Thema ist und bleibt Inflation. Der Dow Jones steigt nicht, weil es der Wirtschaft - daher den Unternehmen - so prächtig geht, sondern weil der Dollar bald den Wert von Klopapier haben wird. Gold steigt, Silber steigt und auch andere Rohstoffe steigen. QE2 ist derzeit in aller Munde.

Und hier ist auch der Haken. Ein schwacher Dollar heißt im Umkehrschluss ein relativ starker Euro -> schwac

| bewerten | 12 Bewertungen |

|

Freitag, 01. Oktober 2010

Kategorie: Allgemein |

0 Kommentare

Was für eine bullische Marktsstruktur: 50 Titel unmittelbar vor neuen 52-Wochenhochs

Liebe Leser,

50 Titel am deutschen Aktienmarkt notieren nur 1% oder 2% von ihren 52-Wochenhochs entfernt. Werfen Sie, um dies nachzuvollziehen, einen Blick auf die Momentum Breakout Matrix. Ich habe den Eindruck, dass der deutsche Markt bis zu den Haarwurzeln bullisch ist und alle nur noch auf das erlösende Ausbruchssignal im DAX warten. Die Trading-Range der letzten Monate steckt uns allen tief in den Knochen. Bei 6300 Punkten im DAX war die Reise bislang immer zu Ende und wer sich von den bullischen Verlockungen auf diesem Niveau anstecken lies, wurde von Mr. Market radikal auf den Boden der Tatsachen zurückgeholt.

Ausbrüche, die nach oben durchziehen, waren in den letzten Wochen rar gesät. Eine positive Ausnahme ist die Grammer Aktie. Hier liege ich seit meinem Einstieg in den jüngsten Trendfolge-Trade bereits 9% im Plus (siehe Live Trading Ticker).

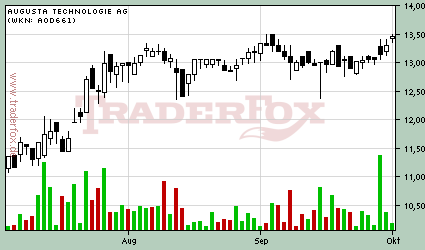

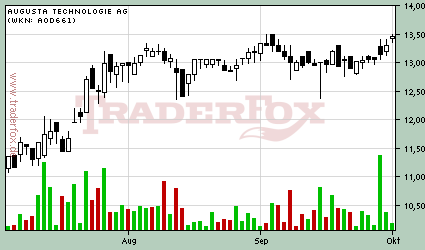

Beispiele für einige Aktie, die unmittelbar vor einem neuen 52-Wochenhoch stehen. Als unverbesserlicher Bulle habe ich mich bei den mir am aussichtsreichsten erscheinenden Aktien positioniert (siehe Live Trading Ticker).

Axel Springer

Leoni

Deutz

Augusta

Hinweis: Für Trendfolge-Trader ist die Momentum Breakout Matrix von TraderFox das ideale Tool, um keinen Ausbruch auf neue 52-Wochenhochs mehr zu verpassen.

50 Titel am deutschen Aktienmarkt notieren nur 1% oder 2% von ihren 52-Wochenhochs entfernt. Werfen Sie, um dies nachzuvollziehen, einen Blick auf die Momentum Breakout Matrix. Ich habe den Eindruck, dass der deutsche Markt bis zu den Haarwurzeln bullisch ist und alle nur noch auf das erlösende Ausbruchssignal im DAX warten. Die Trading-Range der letzten Monate steckt uns allen tief in den Knochen. Bei 6300 Punkten im DAX war die Reise bislang immer zu Ende und wer sich von den bullischen Verlockungen auf diesem Niveau anstecken lies, wurde von Mr. Market radikal auf den Boden der Tatsachen zurückgeholt.

Ausbrüche, die nach oben durchziehen, waren in den letzten Wochen rar gesät. Eine positive Ausnahme ist die Grammer Aktie. Hier liege ich seit meinem Einstieg in den jüngsten Trendfolge-Trade bereits 9% im Plus (siehe Live Trading Ticker).

Beispiele für einige Aktie, die unmittelbar vor einem neuen 52-Wochenhoch stehen. Als unverbesserlicher Bulle habe ich mich bei den mir am aussichtsreichsten erscheinenden Aktien positioniert (siehe Live Trading Ticker).

Axel Springer

Leoni

Deutz

Augusta

Hinweis: Für Trendfolge-Trader ist die Momentum Breakout Matrix von TraderFox das ideale Tool, um keinen Ausbruch auf neue 52-Wochenhochs mehr zu verpassen.

| bewerten | 11 Bewertungen |

|

Sonntag, 26. September 2010

Kategorie: Allgemein |

0 Kommentare

Deutsche Industrie hebt ab! Aktien brechen aus ihren Konsolidierungen aus. Der DAX wird folgen!

Liebe Leser,

es ist wohl auf die Abhängigkeit von den US-Märkten zurückzuführen, dass die deutsche Industrie neuen absoluten Produktionsrekorden entgegenstrebt, der DAX aber noch fast 30% unter seinen Hochs von 2007 notiert. In meiner Champagner-Wette gab ich Anfang des Jahres die 8000 Punkte im DAX als Zielmarke für dieses Jahr aus, doch es dürfte verdammt knapp werden, dasss der Index diese Niveau bis Jahresende noch erreicht. Das fundamentale Wirtschaftsszenario, das meinem DAX-Kursziel zugrunde liegt, geht derweil 100%ig auf. Die deutsche Wirtschaft wurde von der starken Exportnachfrage aus Asien, sprichwörtlich, aus dem Sumpf gezogen. Das "goldene Jahrzehnt der Weltwirtschaft" hat pünktlich gewonnen. Die Tsunamis, die in den Hirngespinsten mancher Untergangsprediger über das Finanzsystem rollen sollten, blieben selbstverständlich aus.

Am deutlichsten tritt die Neubewertungsphase in der Automobilindustrie hervor. Die Aktien von Daimler und BWM markierten am Freitag beide neue 52-Wochenhochs. Beide Titel werden für das kommende Jahr mit KGVs von voraussichtlich 10 bewertet. Warum raten trotz dieser günstigen Bewertung so viele Analysten zu Gewinnmitnahmen? Weil Analysten nahezu ausschließlich in Gewohnheitsbildern und gegebenen Strukturen denken. Seit rund 30 Jahren sind die Automobilmärkte in den USA und Europa gesättigt, folglich zeigte der Sektor ein zyklisches Verhalten. Diese Erfahrung lassen die meisten Analysten in ihre Berechnung der Cashflow-Reihen mit einfließen und übersehen dabei einen wichtigen Punkt, nämlich dass die Autobranche derzeit in China und Indien eine ähnliche Situation vorfindet wie von den 1920er bis zu den 1950er Jahren in den USA. In dieser Zeit stiegen Autos zum Massenprodukt auf, das breiten Bevölkerungsschichten zugänglich wurde, genau so wie heute in Asien. Der asiatische Wachstumszyklu befindet sich noch in einem frühen Stadium. Die Exportzuwachsraten bei Daimler und Co dürften auch noch in den kommenden zwei bis drei Jahren sehr hoch ausfallen. In traue den Aktienkursen weiterhin ein Potenzial von noch über 50% zu.

Wenn der deutsche Automobilsektor gut läuft, dann läuft es auch rund im deutschen Mittelstand. Das können Sie nicht zuletzt an der Aktienkursentwicklung der Mittelstandholding "Indus Holding" nachvollziehen. Dass die Aktie mit einer erwarteten Dividendenausschüttung von 1€ je Aktie in 2011 sehr günstig ist, hatten wir im TradeCentre Börsenbrief vor einigen Wochen bereits ausgeführt. Die Kursentwicklung gibt uns recht...

Neben der Autobranche starten auch zunehmend andere Industriesektoren bullische Ausbruchsversuche aus ihren Konsolidierungsmustern. Werfen Sie hierzu einen Blick auf die Aktienkursentwicklung der Chemiekonzerne BASF und Bayer. Die jüngst gewonnene Aufwärtsdynamik ist nicht zu übersehen.

Besonders dynamisch verlaufen die Ausbruchsbewegungen bei einigen Nebenwerten. Exemplarisch stelle ich hier den Chart von Asien Bamboo ein:

Fazit: Der nun fast einjährige Sägezahnmarkt, der den Börsianern in diesem Jahr das Leben schwer gemacht hat, steht unmittelbar vor der bullischen Auflösung. Immer mehr Aktien und Industriesektoren verlassen ihre Konsolidierungsmuster und gehen in neue Aufwärtstrends über. Die Wirtschaftsentwicklung legt nahe, dass der DAX diese Entwicklung bald nachvollziehen wird.

es ist wohl auf die Abhängigkeit von den US-Märkten zurückzuführen, dass die deutsche Industrie neuen absoluten Produktionsrekorden entgegenstrebt, der DAX aber noch fast 30% unter seinen Hochs von 2007 notiert. In meiner Champagner-Wette gab ich Anfang des Jahres die 8000 Punkte im DAX als Zielmarke für dieses Jahr aus, doch es dürfte verdammt knapp werden, dasss der Index diese Niveau bis Jahresende noch erreicht. Das fundamentale Wirtschaftsszenario, das meinem DAX-Kursziel zugrunde liegt, geht derweil 100%ig auf. Die deutsche Wirtschaft wurde von der starken Exportnachfrage aus Asien, sprichwörtlich, aus dem Sumpf gezogen. Das "goldene Jahrzehnt der Weltwirtschaft" hat pünktlich gewonnen. Die Tsunamis, die in den Hirngespinsten mancher Untergangsprediger über das Finanzsystem rollen sollten, blieben selbstverständlich aus.

Am deutlichsten tritt die Neubewertungsphase in der Automobilindustrie hervor. Die Aktien von Daimler und BWM markierten am Freitag beide neue 52-Wochenhochs. Beide Titel werden für das kommende Jahr mit KGVs von voraussichtlich 10 bewertet. Warum raten trotz dieser günstigen Bewertung so viele Analysten zu Gewinnmitnahmen? Weil Analysten nahezu ausschließlich in Gewohnheitsbildern und gegebenen Strukturen denken. Seit rund 30 Jahren sind die Automobilmärkte in den USA und Europa gesättigt, folglich zeigte der Sektor ein zyklisches Verhalten. Diese Erfahrung lassen die meisten Analysten in ihre Berechnung der Cashflow-Reihen mit einfließen und übersehen dabei einen wichtigen Punkt, nämlich dass die Autobranche derzeit in China und Indien eine ähnliche Situation vorfindet wie von den 1920er bis zu den 1950er Jahren in den USA. In dieser Zeit stiegen Autos zum Massenprodukt auf, das breiten Bevölkerungsschichten zugänglich wurde, genau so wie heute in Asien. Der asiatische Wachstumszyklu befindet sich noch in einem frühen Stadium. Die Exportzuwachsraten bei Daimler und Co dürften auch noch in den kommenden zwei bis drei Jahren sehr hoch ausfallen. In traue den Aktienkursen weiterhin ein Potenzial von noch über 50% zu.

Wenn der deutsche Automobilsektor gut läuft, dann läuft es auch rund im deutschen Mittelstand. Das können Sie nicht zuletzt an der Aktienkursentwicklung der Mittelstandholding "Indus Holding" nachvollziehen. Dass die Aktie mit einer erwarteten Dividendenausschüttung von 1€ je Aktie in 2011 sehr günstig ist, hatten wir im TradeCentre Börsenbrief vor einigen Wochen bereits ausgeführt. Die Kursentwicklung gibt uns recht...

Neben der Autobranche starten auch zunehmend andere Industriesektoren bullische Ausbruchsversuche aus ihren Konsolidierungsmustern. Werfen Sie hierzu einen Blick auf die Aktienkursentwicklung der Chemiekonzerne BASF und Bayer. Die jüngst gewonnene Aufwärtsdynamik ist nicht zu übersehen.

Besonders dynamisch verlaufen die Ausbruchsbewegungen bei einigen Nebenwerten. Exemplarisch stelle ich hier den Chart von Asien Bamboo ein:

Fazit: Der nun fast einjährige Sägezahnmarkt, der den Börsianern in diesem Jahr das Leben schwer gemacht hat, steht unmittelbar vor der bullischen Auflösung. Immer mehr Aktien und Industriesektoren verlassen ihre Konsolidierungsmuster und gehen in neue Aufwärtstrends über. Die Wirtschaftsentwicklung legt nahe, dass der DAX diese Entwicklung bald nachvollziehen wird.

| bewerten | 6 Bewertungen |

|

Freitag, 17. September 2010

Kategorie: Allgemein |

0 Kommentare

Glauben Sie es gibt nun nie wieder Rezessionen?

Dann wäre Finanzminister der richtige Job für Sie!

Liebe Leser,

die amerikanische Statistikbehörde "National Bureau of Economic Research" datiert im Zeitraum von 1854 bis 2001 insgesamt 32 Konjunkturzyklen. Die durchschnittliche Dauer von einer Konjunkturspitze zur Nächsten beträgt 56 Monate. Ein Konjunkturabschwung vom Hoch bis zum tiefen Tal der Rezession dauert im Schnitt 17 Monate. Ein Wirtschaftsaufschwung dauert für gewöhnlich 38 Monate, also etwas mehr als 3 Jahre. Das sind langweilige Statistiken, mögen Sie wohl denken, liebe Leser und damit sind Sie nicht alleine. Unser Finanzminister Wolfgang Schäuble interessiert sich nämlich auch nicht für Wirtschaftszyklen. Ganz im Stil seiner Vorgänger wird bei der Haushaltsplanung so getan als würde es ab sofort keine Rezessionen mehr geben. 150 Jahre Geschichte werden einfach ignoriert, als ob von jetzt an das ewige Wachstum ausgebrochen wäre. Der Konsolidierungsplan liest sich auf dem Papier zwar ganz toll, aber ich kann Ihnen schon jetzt sagen, dass die Haushaltsplanung 2013 und 2014 nicht aufgehen wird, weil dann mit hoher Wahrscheinlichkeit bereits die nächste Rezession vor der Tür steht. Natürlich heißt es dann wieder, damit hätte ja keiner rechnen können...

Nachdem Fidel Castro im hohen Alter wohl endlich mal Zeit zum Nachdenken hatte, ging ihm ein Licht auf, warum der Sozialismus nicht funktioniert. In Kuba werden demnächst 500 000 Staatsbedienstete vor die Tür gesetzt. Sie sollen sich Arbeit im neu zugelassenen privaten Sektor suchen. Besonders bemerkenswert fand ich eine Aussage der kubanischen Einheitsgewerkschaft: "Der Staat kann und darf Unternehmen und Produktionseinheiten mit aufgeblasenen Belegschaften und Verlusten, die die Wirtschaft belasten, nicht weiter aufrechterhalten. Das ist kontraproduktiv, erzeugt schlechte Gewohnheiten und deformiert das Verhalten der Arbeiter. Dem hingegen muss die Produktion erhöht und die Qualität der Dienstleistungen verbessert werden, bei gleichzeitigem Abbau überflüssiger Sozialleistungen und Eliminierung exzessiver Unterstützungszahlungen." In Zeiten knapper Fachkräfte sollte sich auch Deutschland daran ein Vorbild nehmen. Staatliche Kreditsubventionen binden Arbeiter in Unternehmen mit schwacher Produktivität - volkswirtschaftlich fatal!

Dies ist das Editorial aus dem aktuellen TradeCentre Börsenbrief.

Viel Erfolg wünscht

Simon Betschinger

Liebe Leser,

die amerikanische Statistikbehörde "National Bureau of Economic Research" datiert im Zeitraum von 1854 bis 2001 insgesamt 32 Konjunkturzyklen. Die durchschnittliche Dauer von einer Konjunkturspitze zur Nächsten beträgt 56 Monate. Ein Konjunkturabschwung vom Hoch bis zum tiefen Tal der Rezession dauert im Schnitt 17 Monate. Ein Wirtschaftsaufschwung dauert für gewöhnlich 38 Monate, also etwas mehr als 3 Jahre. Das sind langweilige Statistiken, mögen Sie wohl denken, liebe Leser und damit sind Sie nicht alleine. Unser Finanzminister Wolfgang Schäuble interessiert sich nämlich auch nicht für Wirtschaftszyklen. Ganz im Stil seiner Vorgänger wird bei der Haushaltsplanung so getan als würde es ab sofort keine Rezessionen mehr geben. 150 Jahre Geschichte werden einfach ignoriert, als ob von jetzt an das ewige Wachstum ausgebrochen wäre. Der Konsolidierungsplan liest sich auf dem Papier zwar ganz toll, aber ich kann Ihnen schon jetzt sagen, dass die Haushaltsplanung 2013 und 2014 nicht aufgehen wird, weil dann mit hoher Wahrscheinlichkeit bereits die nächste Rezession vor der Tür steht. Natürlich heißt es dann wieder, damit hätte ja keiner rechnen können...

Nachdem Fidel Castro im hohen Alter wohl endlich mal Zeit zum Nachdenken hatte, ging ihm ein Licht auf, warum der Sozialismus nicht funktioniert. In Kuba werden demnächst 500 000 Staatsbedienstete vor die Tür gesetzt. Sie sollen sich Arbeit im neu zugelassenen privaten Sektor suchen. Besonders bemerkenswert fand ich eine Aussage der kubanischen Einheitsgewerkschaft: "Der Staat kann und darf Unternehmen und Produktionseinheiten mit aufgeblasenen Belegschaften und Verlusten, die die Wirtschaft belasten, nicht weiter aufrechterhalten. Das ist kontraproduktiv, erzeugt schlechte Gewohnheiten und deformiert das Verhalten der Arbeiter. Dem hingegen muss die Produktion erhöht und die Qualität der Dienstleistungen verbessert werden, bei gleichzeitigem Abbau überflüssiger Sozialleistungen und Eliminierung exzessiver Unterstützungszahlungen." In Zeiten knapper Fachkräfte sollte sich auch Deutschland daran ein Vorbild nehmen. Staatliche Kreditsubventionen binden Arbeiter in Unternehmen mit schwacher Produktivität - volkswirtschaftlich fatal!

Dies ist das Editorial aus dem aktuellen TradeCentre Börsenbrief.

Viel Erfolg wünscht

Simon Betschinger

| bewerten | 2 Bewertungen |

|